امواج الیوت را میتوان جزء مهم و لاینفک تحلیل تکنیکال به حساب آورد. تحلیل گران بازار سرمایه بر این باور هستند که بازارهای مالی در طول سیکل های خود حتما یک روند افزایشی و در پی آن یک روند کاهشی را طی می کنند. سرمایه گذاران با شمارش امواج الیوت می توانند مدت زمان روندهای بازار و زمان اتمام آنها را شناسایی کرده و در بررسی نقاط ورود و خروج به بازار از آن بهره بگیرند.

در این مقاله بصورت ساده و قابل درک توضیح داده ایم که سیکل ها و تعداد امواج الیوت چگونه است و در مجموعه کلاس های آموزش بورس در شیراز بصورت عملی خواهید آموخت چگونه میتوان از طریق موج شماری از بازار بورس سود حداکثری کسب کرد.

معرفی اصول اولیه امواج الیوت

الگو ، نسبت و زمان عناصر تشکیل دهنده امواج الیوت هستند. در این بین نقش کلیدی را الگوها بازی می کنند ، نسبت ها نیز برای تشخیص دقیق نقاط الگو اهمیت جایگاه پیدا می کنند، اما در خصوص عنصر زمان اهمیت کم رنگتری در پیش بینی های بازار سرمایه دارد.

شایان ذکر است که امواج الیوت و موج شماری برای شاخص ها، از جمله شاخص صنعت و شاخص بورس قابلیت تحلیل دقیق تری خواهد داشت.

اصول موج شماری امواج الیوت

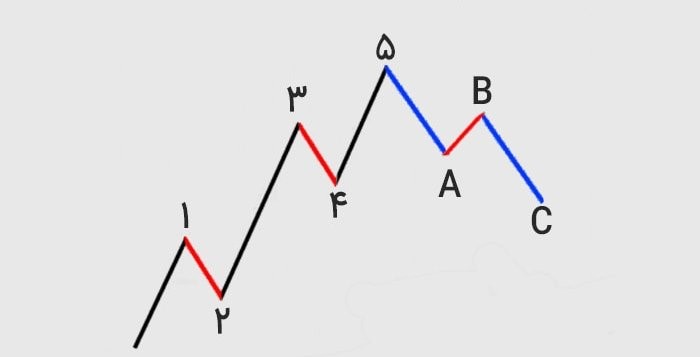

طبق نظریه الیوت ریزش و صعود در بازار هیچگاه بصورت خطی نیست بلکه شامل موجهای مختلفی است و در حالت کلی اصول امواج الیوت بدین صورت است که روند ها ( جهت آشنایی با روندها مقاله خط روند و انواع آن را مطالعه نمایید) از ترکیب 5 موج افزایشی و 3 موج کاهشی تشکیل شده است و این روند تکرار می شود. به شکل زیر توجه کنید:

در این شکل مشاهده می کنید که بعد از هر موج افزایشی که با اعداد 1، 2، 3، 4، 5 نشان داده شده است، 3 موج کاهشی خواهیم داشت که با a، b، و c نشان داده می شود. اصول اصلی موج شماری الیوت بر همین منوال است.

انواع امواج الیوت را بشناسیم

امواج الیوت در تحلیل تکنیکال در دو دسته افزایشی و کاهشی قرار می گیرد، که هر دسته نیز به نوبه ی خود شامل امواج اصلی و اصلاحی هستند. امواج اصلاحی در واقع سطح مشخصی از امواج اصلی را در سطوح مختلفی از فیبوناچی اصلاح می کنند.

امواج الیوت افزایشی

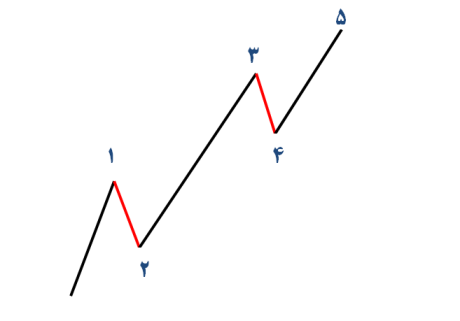

امواج الیوت افزایشی از سه موج اصلی ( و یا جنبشی ) و دو موج اصلاحی تشکیل شده است، به همین خاطر الگوی 5 موجی نامی است که تحلیل گران برای آن انتخاب کرده اند. امواج اصلی در جهت روند و امواج اصلاحی خلاف روند شکل می گیرند.

موج 1 امواج الیوت افزایشی

موج 1 اولین موج از شروع یک بازار صعودی است، اما در این موج از نظر تحلیل گران تکنیکالی هنوز نشانه ای از روند صعودی پدیدار نشده است و بخاطر رسیدن قیمت ها به یک حد پایین عده ای در بازار شروع به خرید مینمایند. هرچند قیمت در موج 1 اندکی بالا می رود ولی در این موج هنوز یک ذهنیت منفی نسبت به بازار وجود دارد.

موج 2 امواج الیوت افزایشی

به دلیل ذهنیت منفی نسبت به بازار، موج 1 چندان موفق عمل نکرده و شروع به اصلاح مینماید و بازار وارد موج اصلاحی 2 می گردد. ناامیدی از بازار، موج 1 را اصلاح میکند ولی اصلاح تا حدی نیست که قیمت در موج 2 به قیمت در ابتدای موج 1 برسد، چرا که هنوز میزانی امیدواری نسبت به بازار وجود دارد.

موج 3 امواج الیوت افزایشی

در موج 3 تحلیل گران ذهنیت مثبتی از شروع موج صعودی پیدا می کنند ، هم اخبار اقتصادی و هم تحلیل ها نشان از روند صعودی است. اخبار مثبت به سرعت منتشر می شود و سرمایه گذاران را به سمت بازار میکشاند. هرچند در ابتدای موج 3 هنوز میزانی از ترس وجود دارد و حرکت کند است، اما نشانه های مثبت آنقدر قوی است که هیچ سرمایه گذاری حاضر به جا ماندن از بازار نیست. بنابراین در موج 3 بزرگترین و قوی ترین موج الیوت شکل می گیرد.

موج 4 امواج الیوت افزایشی

موج 4 در بین معامله گران مصادف است با سیو سود و بستن معاملات، چرا که باور عموم بر این است که قیمت زیاد رشد کرده است. به همین خاطر موج اصلاحی 4 شکل می گیرد ، ولی همچنان ذهنیت مثبت نسبت به بازار پابرجاست و انتظارات به سمت رشد قیمتی است. زین رو مجدد خریدها در انتهای موج 4 شروع می شود.

موج 5 امواج الیوت افزایشی

دلیل شکل گیری موج 5 اینست که اخبار خوب از بازار در همه جا منتشر شده است و ضعیت خوب شاخص، تازه کاران را بیشتر وسوسه می کند. در این موج صعودی است که افراد تازه کار سوار بر موج می شوند ، در صورتیکه تحلیل تکنیکال خبر از اصلاح می دهد. موج 5 صعودی از موج 3 کوچکتر است و صعود آن بیشتر بخاطر هیجانات تازه واردها است که مقیاس کوچکی از بازار سرمایه را به خود اختصاص می دهند.

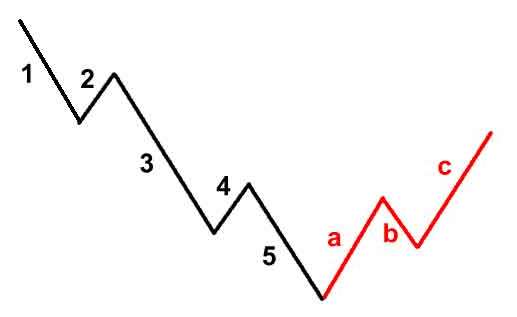

امواج الیوت کاهشی (نزولی)

همانگونه که پیش تر مطرح شد امواج افزایشی در جهت روند شکل می گیرد. اما امواج الیوت کاهشی امواجی هستند که خلاف حرکت روند بوجود می آیند و در واقع روند اصلی را اصلاح می کنند. به همین خاطر به این امواج ضدروند هم گفته می شود.

امواج الیوت کاهشی و یا نزولی از سه موج تشکیل می شود و تحلیل گران آنرا با حروف a، b و c نشان می دهند که در ادامه به تشریح هر موج می پردازیم.

موج a امواج الیوت کاهشی ( نزولی )

در موج a اولین موج نزولی بازار شروع می شود اما از آنجاییکه هنوز امید در بازار موج می زند و خبرها و انتظارات مثبت هستند، معامله گران گمان می برند که این موج ، موج اصلاحی در امواج الیوت افزایشی است و در بازار میمانند. ( به همین خاطر است که تشخیص امواج الیوت نزولی مشکل است).

موج b امواج الیوت کاهشی (نزولی)

بسیاری از سرمایه گذاران بازار، موج b را ادامه روند صعودی بازار می دانند، به همین خاطر قیمت ها در کف موج a را فرصت محسوب می کنند و باور دارند که بازار در مدار رشد برگشته است و بازار صعودی بزرگی پیش روست.

این در حالیست که این موج از موج 5 در امواج الیوت افزایشی ، کوتاه تر است و از رشد شاخص سازها خبری نیست. در این موج شاهد حجم چندانی در بازار نخواهیم بود. تحلیل گران حرفه ای موج b را شانه سمت چپ الگوی بازگشتی سر و شانه می پندارند که به نوعی فرصت خروج است.

موج c امواج الیوت کاهش (نزولی)

در موج c قیمت ها به شدت افت می کنند، قدرت فروشندگان بالا رفته و حجم معاملات به میزان چشمگیری زیاد است. در انتهای موج c تقریبا همه سرمایه گذاران متوجه نزول بازار شده اند، ولی طول این موج به قدری بالاست که قیمت ها ممکن است از ارزش ذاتی خود نیز پایین تر آمده باشد. در انتهای این موج سه گروه تصمیم گیرنده خواهیم داشت:

گروه اول: افرادی که با ضرر سهم خود را مفت می فروشند تا زیان های بیشتری متحمل نشوند.

گروه دوم : سرمایه گذارانی که با افت شدید بازار ، قیمت سهام آنها به نقطه سر به سر خرید رسیده، برای جلوگیری از زیان دست به فروش سهام خود می زنند.

گروه سوم : این گروه تحلیل گران بازار ، تکنیکالیست ها و قدیمی های بازار سرمایه هستند. این دسته از افراد خوب می دانند که الان قیمت سهام مفت است و زمان خرید و شکار سهام خوب بازار است بنابراین اقدام به خرید سهام در قیمت ارزان مینمایند.

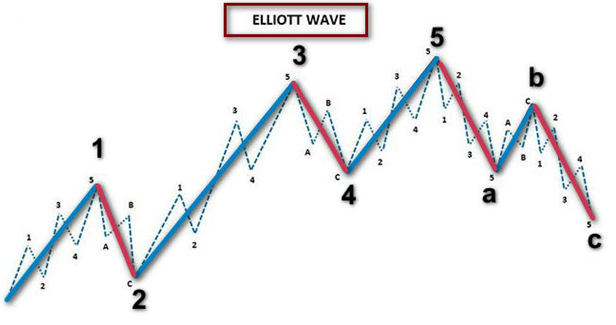

در مورد امواج الیوت افزایشی و کاهشی توضیحاتی را ارائه دادیم و گفته شد که امواج الیوت افزایشی 5 موجی و امواج الیوت کاهشی 3 موجی هستند. لازم است که این نکته را اضافه کنیم که هرچند تعداد امواج هر روند پنج و یا سه تا هستند، اما هر موج نیز به نوبه ی خود شامل ریزموج هایی ست و هر ریزموج نیز ریزموج های دیگری را در دل خود جای دارد که طول هر کدام از موج اصلی خود کوتاه تر است. بنابراین امواج بصورت یکنواخت بالا نمی روند بلکه بصورت زیکزاک خواهند بود. شکل زیر این مطلب را شفاف تر مینماید.

آنچه گفته شد برای یک سیکل صعودی است، خوب است بدانید که برای سیکل نزولی موارد ذکر شده مصداق دارد اما در جهت برعکس. مثلا امواج الیوت کاهشی 5 موج و الیوت افزایشی 3 موجی است. همانند شکل زیر:

قوانین و قواعد مهم امواج الیوت در تحلیل تکنیکال

در ارتباط با امواج الیوت در بازار بورس و بازار سرمایه، قواعد و قانون هایی وجود دارد که تحت هیچ شرایطی نقض نمی شود. این قواعد را با یکدیگر مرور میکنیم.

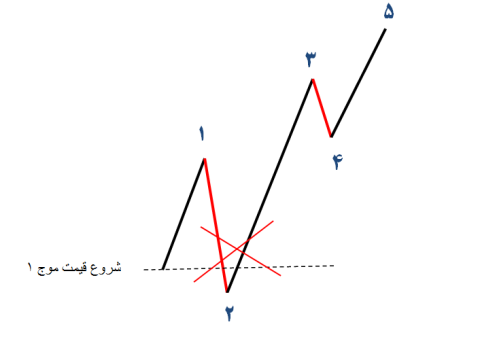

قانون اول: موج 2 هیچگاه از موج 1 بیشتر نمی شود. به عبارتی موج 2 هیچگاه 100% و یا بیشتر موج 1 را اصلاح نمیکند.

قانون دوم: موج 3 هیچگاه کوتاه ترین موج نخواهد بود. این قانون این مفهوم را می رساند که موج 3 از موج 2 بزرگتر بوده و در نتیجه از موج 1 هم بزرگتر خواهد بود.

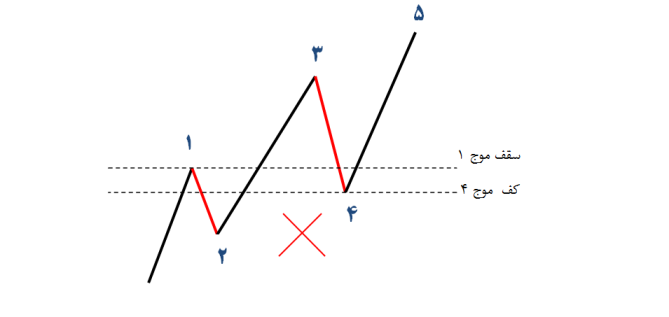

قانون سوم: موج 4 هیچگاه موج 3 را به طور کامل اصلاح نمی کند، با این فرضیه قیمت کف موج 4 از قیمت سقف موج 1 پایینتر نخواهد آمد یعنی انتهای موج 4 باید بالاتر از انتهای موج 1 باشد. در صورت نقض این قضیه، موج 1 به درستی شناسایی نشده و آن موج 1 نیست.

سایر قوانین مهم نظریه ی امواج الیوت

- انتهای موج b نباید به هیچ عنوان بالاتر از انتهای موج 5 باشد ولی میتواند همراستا با آن باشد. یعنی شکل گیری الگوی سقف دوقلو

- انتهای موج کاهشی c باید حتما پایین تر از انتهای موج افزایشی 1 باشد.

کلام آخر

امواج الیوت نقشم مهمی در تحلیل تکنیکال به منظور شناسایی نقاط ورود و خروج به بازار ایفا میکند. در این مقاله سعی کردیم امواج الیوت را به ساده ترین بیان مطرح کنیم. هرچند دنیای بورس بسیار پیچیده است و دانش و تخصص بالایی را می طلبد اما مطالعه چندین باره همین نکات عنوان شده و تمرین و ممارست میتواند بسیار راه گشا باشد.

به منظور آشنایی بیشتر با تاریخچه امواج الیوت توصیه می شود مقاله ی امواج الیوت را مطالعه نمایید.

بدون دیدگاه