آنچه در این مطلب میخوانید

اندیکاتور ایچیموکو چیست؟

ایچیموکو یک ابزارتحلیل تکنیکال جامع است که هدف از این سیستم فراهم آوردن یک نمای سریع از قدرت، تمایل و اندازه حرکت روند در یک نگاه است. این سیستم قابلیت ارائه خطوط حمایت و مقاومت جهت و قدرت روند و تعریف نقطه ورود و خروج را دارد. علاقهمندان به ایچیموکو اعتقاد دارند که این سیستم بهتنهایی نیازهای یک تریدر را برطرف میکند.اندیکاتور ایچیموکو را می توان به «چارت تعادلی» و یا «نمودار ابری» معنا کرد. در تحلیل تکنیکال از این اندیکاتور مانند نمودارهای شمعی-ژاپنی برای بررسی وضعیت بازار استفاده می شود، گرچه یک اندیکاتور است اما در واقع می توان گفت نوع پیشرفته ای از نمودار است که بازار را در ابعاد مخلتف نمایش می دهد.

اجزای اندیکاتور ایچیموکو :

- تنکانسن – Tenkan Sen (میانگین متحرک کوتاه یا قرمز رنگ)

- کیجون سن – Kijun Sen (میانگین متحرک بلند یا آبی رنگ)

- چیکو اسپن – Chikou Span (نمودار خطی قیمت یا خط سبز رنگ)

- سنکو اِی – Senkou A (خط قهوه ای پر رنگ – برآورد ۲۶ کندلی میانگینهای تنکن سن و کیجون سن)

- سنکو بی – Senkou B (خط آبی روشن – برآورد ۲۶ کندلی میانگین اوج و کف قیمتی ۵۲ کندل اخیر)

- کندل های شمعی.

تنکان سن (Tenkan-Sen)

خط قرمز رنگ در اندیکاتور ایچیموکو ، تنکان سن یا میانگین متحرک کوتاه مدت که نشانگر حرکات قیمتی کوتاهمدت بازار است. فرمول محاسبه این خط به این صورت است که پایین ترین قیمت ۹ کندل آخر را به بالاترین قیمت ۹ کندل آخر جمع کرده و تقسیم بر ۲ می کنیم. به این صورت نرخ میانی بالاترین و پایین ترین قیمت ۹ کندل آخر بدست می آید. درنتیجه این خط در تحلیل تکنیکال حرکات قیمتی دید بهتری از حرکات کوتاه مدت بازار ارائه میدهد.

– کیجون سن (Kijun-Sen)

خط آبی رنگ در اندیکاتور ایچیموکو، کیجون سن یا میانگین متحرک بلند که نشانگر حرکات قیمتی میان مدت بازار است. فرمول محاسبه این هم شبیه به تنکان است با این تفاوت که در تنکان سن میانگین پایین ترین و بالاترین قیمت ۹ کندل آخر را محاسبه می کردیم اما در کیجون سن ۲۶ کندل آخر را در نظر می گیریم، که باعث می شود دید میان مدتی را از رفتار بازار به ما نشان بدهد.

– چیکو اسپن (Chikou Span)

خط سبز رنگ در اندیکاتور ایچیموکو، چیکو اسپن یا همان نمودار خطی قیمتی است. در واقع همان نمودار خطی ساده است که از اتصال قیمت بسته شدن کندل ها بهم تشکیل شده و به اندازه ۲۶ کندل به سمت چپ انتقال داده شده است.

۴-سنکو اِی (Senkou A)

خط سنکو A در اندیکاتور ایچیموکو یکی از خطوطی است که حاشیه ابرهای کومو را میسازد. فرمول محاسبه این خط به این صورت است که میانگین دو خط تنکاسن سن (قرمز) و کیجون سن (آبی) را ۲۶ کندل به سمت راست انتقال میدهیم.

۵- سنکو بی (Senkou B)

خط سنکو B هم در اندیکاتور ایچیموکو یکی از خطوطی است که حاشیه ابرهای کومو را میسازد، برای محاسبه این خط میانگین بالاترین قیمت و پایینترین قیمت در ۵۲ کندل گذشته را به دست آورده و ۲۶ کندل به سمت راست انتقال میدهیم.

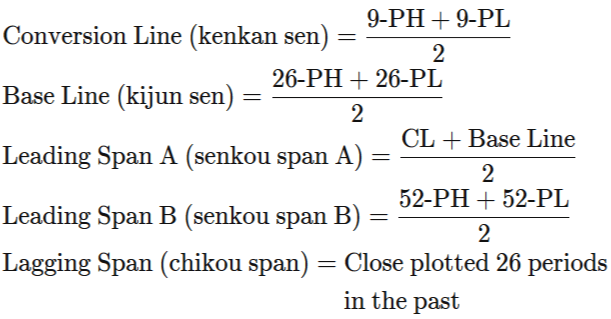

فرمول ایچیموکو:

در ادامه به پنج فرمولی که برای خطوط شکل دهنده اندیکاتور ایچیموکو استفاده میشوند نگاهی میکنیم:

Conversion line: خط تغییر

Base line: خط مبنا/پایه

Leading span: محدوده پیشرو (مقدم)

Close plotted 26 periods in the past: ترسیم بسته 26 دورهای در گذشته

Lagging span: گستره تاخیردار

تفاوت بین اندیکاتور ایچیموکو و میانگین متحرک

با اینکه ایچیموکو از میانگینها استفاده میکند، این میانگینها با میانگینهای متحرک معمول تفاوت دارند.میانگین متحرک ساده قیمتهای بسته شدن را میگیرند، آنها را به هم اضافه میکنند، و مجموع را تقسیم بر تعداد قیمتهای بسته شدن موجود میکنند.در یک میانگین متحرک 10 دوره ای، قیمتهای بسته شدن برای 10 دوره آخر جمع میشوند و سپس تقسیم بر 10 میشوند تا میانگین به دست آید.آنها بر پایه قیمتهای پایین و بالا در طول یک بازه زمانی هستند که سپس تقسیم بر دو میشوند. بنابراین، میانگینهای ایچیموکو با میانگینهای متحرک معمول تفاوت دارند، حتی اگر رقم استفاده شده برای دورهها مشابه باشند.

نتیجه

به عنوان یک روش نموداری جامع، اندیکاتور ایچیموکو هم برای تشخیص روند بازار استفاده میشوند و هم برای تعیین حرکت بازار. همچنین، خطوط پیشرو، تشخیص سطوح مقاومتی و حمایتی بالقوه را که هنوز تست نشدهاند، برای معاملهگران آسانتر میکند.اگرچه ممکن است در ابتدا نمودار بیش از حد شلوغ و پیچیده به نظر برسد، اما مانند بقیه روشهای تحلیل تکنیکال به دخالت ذهن انسان وابسته نیست.این سیستم باید با ترکیب با سایر روشها استفاده شود تا بتواند به درستی برای تایید روند و کم کردن خطاهای معامله مورد استفاده قرار گیرد.

مقدار اطلاعاتی که این نمودار نشان میدهد ممکن است برای مبتدیان خیلی زیاد و گیجکننده باشد. در نتیجه برای اینگونه معاملهگران، غالبا پیشنهاد میشود قبل از شروع کار با اندیکاتور ایچیموکو، با اندیکاتورهای پایهایتر کار کنند.

بدون دیدگاه