داشتن استراتژی صحیح در معاملات ، سرمایه گذار را از سردگمی نجات می دهد. بسیار پیش آمده که معامله گر در محدوده خرید قرار دارد ولی نمیداند آیا این نقطه مناسب خرید هست یا خیر؟ آیا پس از خرید قیمت سهم پایین تر نمی آید؟

روش مارتینگل راه حلی مناسب بر ابهامات و ترس از خرید است. در روش خرید پله ای مارتینگل می توان ریسک و زیان خرید را پایین آورد و از سویی زودتر به سوددهی رسید. در واقع این روش خطای خرید سهم را پایین می آورد، به شرطی که تحلیل گر خوبی باشید و در زمان اوج ناامیدی بازار، سهم خود را شکار کنید. برای رسیدن به این هدف توصیه می شود دوره آموزش بورس در شیراز را دنبال کنید.

در این مقاله به جواب سوالاتی نظیر آنچه در اینجا آورده شده است خواهید رسید:

چگونه از روش خرید پله ای مارتینگل استفاده کنیم؟

به کمک روش خرید پله ای مارتینگل چگونه ضرر خود را کاهش دهیم؟

در روش مارتینگل چگونه در بورس زودتر به سود برسیم؟

آیا روش مارتینگل همیشه به سود منتج می شود؟

مشکلات و معایب روش مارتینگل چیست؟

روش مارتینگل چیست؟

روش مارتینگل در واقع بر اساس تئوری احتمال بنا نهاده شده است. از این روش قبلا در سالن های قمار استفاده میشده که لازمه ی آن پشتوانه پولی خیلی زیاد بوده است ( پشتوانه ی پولی را می توان از معایب این روش به شمار آورد).

توضیح مختصر از چگونگی روش مارتینگل در شرط بندی و قمار ؛

در این روش بازیگر ابتدا شرط اولیه را قرار می دهد، در صورت باخت باید مقدار شرط را دو برابر کند و به همین منوال بازی ادامه پیدا می کند تا یکی از شرط ها به برد ختم شود و در نتیجه همه پول های مراحل قبل که بازیگر باخته بود را بدست خواهد آورد. ولی ممکن است برد اتفاق نیفتد و همه سرمایه شما از دست برود. پس بازی ، بازی برد و باخت است و با احتمال سرو کار دارد و یک احتمال برنده شدن تمام حالت های بازنده قبل را جبران می کند. به جدول زیر توجه کنید:

همانگونه که مشاهده میکنید یک احتمال برد تمام حالتهای باخت قبل را جبران کرد، اما این امر مستلزم پشتوانه پولی بینهایت است چه بسا ممکن است این بازی به مرحله چهار ختم به خیر نشود و حالت باخت تا مراحل زیادی ادامه پیدا کند.

روش مارتینگل در بورس چیست و چگونه عمل میکند؟

در توضیح روش مارتینگل گفته شد که یک شرط بندی می تواند همه زیان ها را برگرداند و جبران کند. در بازار بورس نیز این روش با جبران ضرر به کمک سهامدار می آید ولی به شکل متفاوت تری.

در معاملات بورس خرید پله ای به روش مارتینگل را روش میانگین کم کردن هم می گویند. بدین منظور به جای اینکه در یک مرحله به خرید سهام شرکت های فعال در بورس اوراق بهادار اقدام نماییم، طی چند مرحله این کار را انجام می دهیم.

چگونه روش مارتینگل را در خرید سهام پیاده کنیم؟

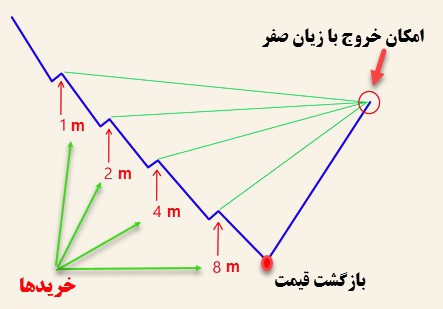

جهت بهره گیری از روش مارتینگل سرمایه خود را به سه قسمت نامساوی تقسیم میکنیم، سعی کنید تقسیمات با مضرب 2 انجام شود و پله پله با کاهش قیمت سهم خرید خود را صورت می دهیم. خرید در پله های بعد معمولا با اصلاح 5% الی 10% انجام میشود.

برای روشن شدن روش خرید مارتینگل به مثال زیر توجه کنید:

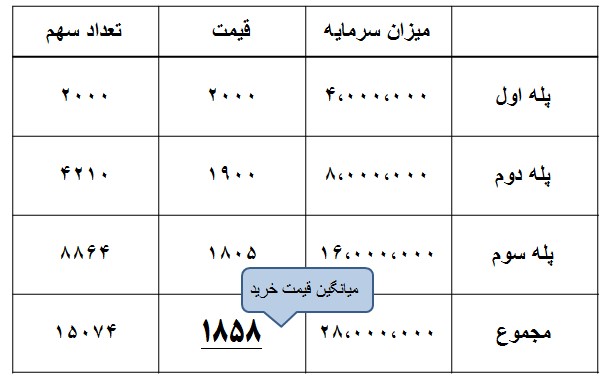

فرض کنید سرمایه ای به اندازه 28،000،000 تومان در اختیار داریم که قرار است به خرید سهم x اختصاص دهید. در این مقطع از زمان قیمت سهم x، 2000 تومان است. ابتدا 28،000،000 تومان را به سه قسمت تقسیم میکنیم؛ 4،000،000 و 8،000،000 و 16،000،000 تومان.

پله اول؛ با 4،000،000 تومان از سرمایه خود ، 2000 سهم را در قیمت 2000 تومان خریداری میکنیم.

پله دوم؛ قیمت سهم بعد از 5% اصلاح به 1900 تومان می رسود و اینبار 8،000،000 تومان از سرمایه به خرید سهم اختصاص پیدا میکند و 4210 سهم خریداری میشود.

پله سوم؛ سهم x در روند اصلاحی خود مجددا 5% (نسبت به قیمت 1900 تومان) اصلاح میکند و قیمت 1805 پیش روی سهامدار قرار میگیرد که بر اساس روش مارتینگل 16،000،000 تومان از سرمایه کنار گذاشته شده را به خرید سهام x در قیمت 1805 تومان اختصاص میدهیم. (تعداد 8864 سهم در این قیمت خریداری میشود).

با این حساب:

15074= 2000+4210+8864 = تعداد کل سهام

1858 = 15074/ 28،000،000 = میانگین قیمت خرید سهم x

روش خرید پله ای مارتینگل سهام x در جدول زیر قابل مشاهده است:

با یک مثال ساده دیدید که بجای اینکه میانگین قیمت خرید سهم ( نقطه سر به سر ) 2000 تومان باشه به 1858 تومان کاهش پیدا کرد. یعنی با عبور قیمت سهم از 1858 تومان، سهامدار وارد سود خواهد شد. در صورتیکه با خرید در یک پله باید قیمت سهم بعد از اینکه روند اصلاح به پایان رسید مجدد تا 2000 تومان رشد میکرد تا سهامدار از ضرر و زیان خارج میشد.

نکته خیلی مهم: برای استفاده از روش خرید مارتینگل باید توجه داشت که سهم حتما در روند اصلاحی باشد نه روند ریزشی، زیرا اگر روند ریزشی بود، نه تنها ضرر و زیان کاهش نمی یابد چه بسا زیان های سنگینی را شامل سهامدار گرداند. لازمه این امر برخورداری از علم تحلیل تکنیکال و تحلیل بنیادی است و روانشناسی بازار باید بصورت صحیح انجام شود.

چرا در روش مارتینگل سرمایه به چند بخش تقسیم میشود؟

اساس شکل گیری روش مارتینگل به گونه ای بوده است که تا بینهایت باید پول و سرمایه را درگیر کرد. از آنجاییکه سرمایه هر فرد محدود است بنابراین این ایده در بازار سرمایه پیاده شد که سرمایه موجود را به چند قسمت تقسیم و طی چند مرحله خرج نمود.

آیا فروش پله ای هم با استفاده از روش مارتینگل ممکن است؟

بله، همانند خرید پله ای ، در روش مارتینگل میتوان سهام را به صورت پله ای به فروش رساند و با زیان کمتر از بازار خارج شد.

معایب روش خرید پله ای مارتینگل چیست؟

_ شاید بتوان گفت بزرگترین عیبی که به روش مارتینگل وارد است این باشد که بعد از خرید در پله اول، سهم شروع به رشد کرده و حتی صف خرید سنگین تشکیل دهد. در اینصورت تنها بخش کوچکی از سرمایه را به خرید سهم اختصاص داده ایم.

در پاسخ به این نگرانی باید گفت که بازار بورس همیشه فرصت خرید می دهد، و در سهم های دیگر ( که بنیاد خوبی دارند ) و حتی در زمان دیگری همان سهم را میتوان با قیمت مناسب خرید.“ برای پولدار شدن هیچگاه عجله نکنید.“

_ عیب دیگر آن ، نیاز به سرمایه نامتناهی است که البته توضیح داده شد که چگونه بر این مشکل غلبه کنیم.

مزایای روش مارتینگل

- وارد سود شدن قبل از رسیدن قیمت سهم به قیمت اولیه خرید

- با افت ناگهانی قیمت ، تنها بخش کوچکی از سرمایه شما درگیر خواهد شد نه کل آن

- قابلیت استفاده روش مارتینگل هم در فروش سهم و هم خرید سهم

سخن آخر

دانستیم که روش مارتینگل در بازارهای مالی بسیار کاربردی است، چراکه سوددهی را سریعتر و زیان حاصله را کاهش می دهد. اما اینکه کی و کجا از این روش استفاده کنیم ملزم به دانستن اصول و فنون معامله گری است. نباید در هر زمانی اقدام به خرید و فروش پله ای نمود زیرا تنها بر باد دادن سرمایه است. تسلط بر تحلیل بنیادی ، تحلیل تکنیکال و روانشناسی بازار از بایدهای این بازار پر رمز و راز است.

بدون دیدگاه