نفت برنت پس از آنکه اوپک و متحدانش به توافقی برای افزایش تولید تا پایان سال و همچنین سال بعد رسیدند، به پایینترین سطح پنج هفته اخیر تنزل کرد. در همین حال، افزایش تعداد موارد ابتلا به سویه دلتای کرونا ریکاوری اقتصاد جهانی را به خطر انداخته که رابطه مستقیمی با مصرف انرژی از جمله نفت دارد.

اوپک پلاس یکشنبه پس از یکی دو هفته مناقشه تصمیم گرفت هر ماه ۴۰۰ هزار بشکه روزانه به تولید جمعی خود بیفزاید که به گزارش بلومبرگ این روند تا زمانی که همه کاهش تولید کشورهای عضو به بازار برگردد، ادامه خواهد یافت. در حال حاضر حدود ۸/ ۵ میلیون بشکه در روز از تولید این ائتلاف خارج از بازار باقی مانده است. علاوه بر این کشورهای امارات، عربستان، کویت، روسیه و عراق از ماه مه سال بعد با افزایش سطح تولید پایه خود که کاهش تولید از آن محاسبه میشود، مواجه خواهند شد.

بیژن زنگنه با اعلام اینکه پس از تصمیم نشست یکشنبه اوپکپلاس قیمت نفت روندی افزایشی نخواهد داشت، تاکید کرد: «قیمت بالای نفت در بلندمدت به سود تولیدکنندگان اوپک پلاس نیست.» وزیر نفت تاکید کرد: «در همه این بحثها بازگشت ایران به بازار پدیده مهم و تاثیرگذار خواهد بود و هر وقت این اتفاق بیفتد اوپک پلاس نمیتواند برگشت ایران را نادیده بگیرد.»

زنگنه درباره نتیجه این نشست و تاثیر آن بر بازار نفت گفت: «قاعدتا قیمتها به سمت بالا نخواهد رفت و نبود توازن بین عرضه و تقاضا اتفاق نخواهد افتاد و وضع اطمینانبخشی برای آینده است.»

وی ادامه داد: «با توجه به آثار مثبتی که در رشد اقتصاد جهانی شاهدیم ضرورت داشت مقدار کاهش تولید اوپک پلاس به بازار برگردد تا در بازار نفت کمبود عرضه نباشد.»

وزیر نفت تصریح کرد: «قیمت بالای نفت در کوتاهمدت سبب خوشحالی است، اما در بلندمدت بهدلیل اقتصادی شدن استفاده از انرژیهای جایگزین و انواع نفت گران خبر خوبی نیست.»

تاماس وارگا، تحلیلگر PVM Oil Associates در لندن درباره بازار نفت میگوید: «احتمالا نفت تا آینده نزدیک به ساز تحولات سمت عرضه بازار خواهد رقصید.» این کارشناس افزود که گسترش سویه دلتا هم منجر به نگرانیها درباره رشد اقتصادی شده که هراس از تورم و بنابراین رشد نرخ بهره را به سطح آورده است.

در حالی که عرضه قرار است بالا رود، برخی کشورها محدودیتهای تردد را برای کنترل شیوع کرونا بازمیگردانند. اندونزی، تایلند، کرهجنوبی، ویتنام و سنگاپور در حال حاضر با گسترش این ویروس درگیر هستند. تعداد موارد ابتلا در آمریکا در حال سبقت گرفتن از افزایش جهانی آن است، در همین حال بریتانیا در روز شنبه بیشترین موارد ابتلا را از ژانویه ثبت کرد.

بهای نفت وست تگزاس اینترمدییت زمان تنظیم این گزارش (ساعت ۱۶:۱۵ به وقت تهران) با ۲۶/ ۲ دلار کاهش در هر بشکه معادل ۱۵/ ۳ درصد به ۵۵/ ۶۹ دلار رسید. شاخص جهانی برنت هم ۲۱/ ۲ دلار معادل ۳ درصد پایین آمد تا با قیمت ۳۸/ ۷۱ دلار در هر بشکه معامله شود.

مدیرعامل شرکت ملی صنایع پتروشیمی، درآمد صنعت پتروشیمی در سال ۱۴۰۰ را ۲۰ میلیارد دلار اعلام کرد و گفت: از این رقم، حدود ۱۴ میلیارد دلار درآمد ارزی و ۷ میلیارد دلار درآمد فروش داخلی این صنعت خواهد بود که نقشی مهم در اقتصاد کلان دارد. بهزاد محمدی در مجمع عمومی عادی سالانه سازمان منطقه ویژه اقتصادی پتروشیمی با تأکید بر تداوم فعالیت شرکت ملی صنایع پتروشیمی در فرآیند توسعه صنعت پتروشیمی به عنوان شرکت توسعهای اظهار کرد: شرکت ملی صنایع پتروشیمی اکنون مدیریت ۵۰ طرح فعال پتروشیمی را بهعهده دارد. وی به ۱۱ طرح باقیمانده از جهش دوم صنعت پتروشیمی اشاره کرد و افزود: ۶ طرح تا پایان امسال و پنج طرح نیز بهدلیل مشکلات ناشی از کرونا در نیمه نخست سال ۱۴۰۱ به بهرهبرداری میرسد و به درآمد بالای ۲۰ میلیارد دلار در سال ۱۴۰۰ دست مییابیم که ناشی از افزایش قیمت محصولات و رشد ظرفیت تولید صنعت به واسطه عملیاتی شدن مجتمعهای جدید است.

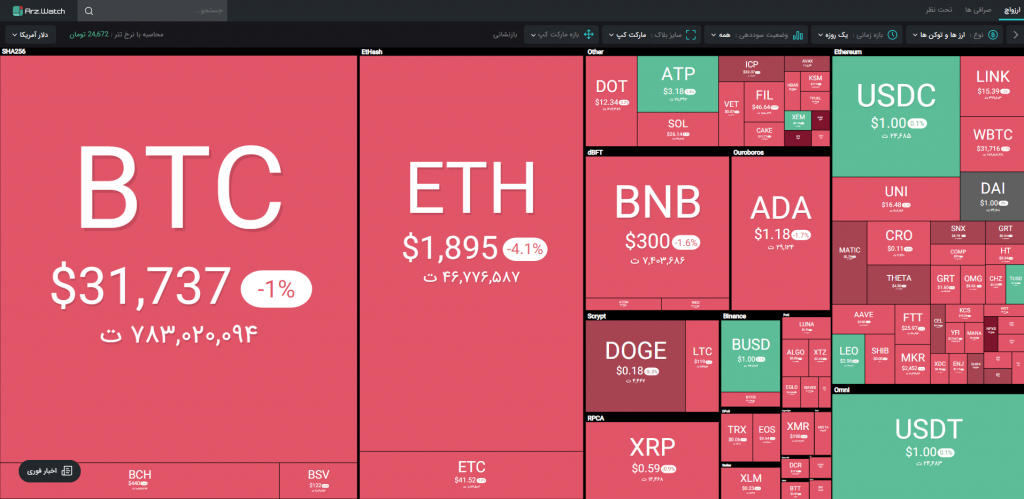

نوسانات در زمینه بازار رمزارزها همچنان ادامه دارد. بیتکوین همچنان بالای کانال ۳۰ هزار دلاری در حال نوسان است و اتریوم دومین رمزارز بزرگ بازار بین قیمتهای هزار و ۸۵۰ و۲هزار و۱۰۰ دلار در نوسان است. اتفاقات ماههای اخیر در بازار رمزارزها مثل ممنوعیت استخراج رمزارز در چین و فشارهای نظارتی و مالیاتی دولتها بر صرافیها و معاملهگران باعث شد تا بیتکوین و سایر رمزارزها ریزش تاریخی را تجربه کنند. در این بین اما روند صعودی در بازار طلا متوقف شده و حتی اندکی کاهش قیمت را تجربه کرده است. نوسانات قیمتی و تورم در کنار ابهام در زمینه نرخ همگی روزهای پرنوسانی را برای داراییها به وجود آوردهاند.

هجوم خرسها به بازار بیتکوین

بیتکوین بهعنوان پرچمدار بازار رمزارزها، حدود یک ماه است که در بالای کانال ۳۰هزاردلاری در حال نوسان است. در این مدت فعالان خرسی این رمزارز دوبار تلاش کردند تا مقاومت این محدوده را بشکنند و قیمت روزانه آن را در زیر این کانال به اتمام برسانند. اما سمت گاوی بازار همواره در برابر این خواسته تلاش کرده است. اکنون سه ماه از رسیدن بیتکوین به اوج ۶۵هزاردلاری میگذرد و از آن زمان تا به حال، این رمزارز ۵۴ درصد از ارزش خود را از دست دادهاست. سایر رمزارزها نیز با پیروی از رفتار بیتکوین در حال نوسان در کانالهای مشخص هستند. اتریوم، دومین رمزارز بزرگ بازار، بین قیمتهای هزار و ۸۵۰ و۲هزار و۱۰۰ دلار در حال نوسان است. اتفاقات ماههای اخیر در بازار رمزارزها مثل ممنوعیت استخراج رمزارز در چین و فشارهای نظارتی و مالیاتی دولتها بر صرافیها و معاملهگران باعث شد تا بیتکوین و سایر رمزارزها ریزش تاریخی را تجربه کنند. از آن تاریخ تا بهحال میتوان گفت که کلیت بازار ارزهای دیجیتالی را خرسها کنترل میکردند و روند نزولی داشته است. این رکود در آن زمان در شرایطی رخ داد که بسیاری از تحلیلگران دقیقا عکس این اتفاق را پیشبینی میکردند. پیشبینیها نشان میداد که روند صعودی بیتکوین همچنان ادامه داشتهباشد تا حدی که برخی امیدوار بودند تا قیمتهای ۶ رقمی را برای بیتکوین ببینند. اما آیا رکود فعلی بازار فقط یک تلنگر در یک مسیر صعودی است در غیر اینصورت، آیا بازار رمزارزها به نوعی به قلمرو نزولی طولانیمدت بازگشته است که آخرینبار در سال ۲۰۱۸ دیده شده است؟

پروژههای رمزارز

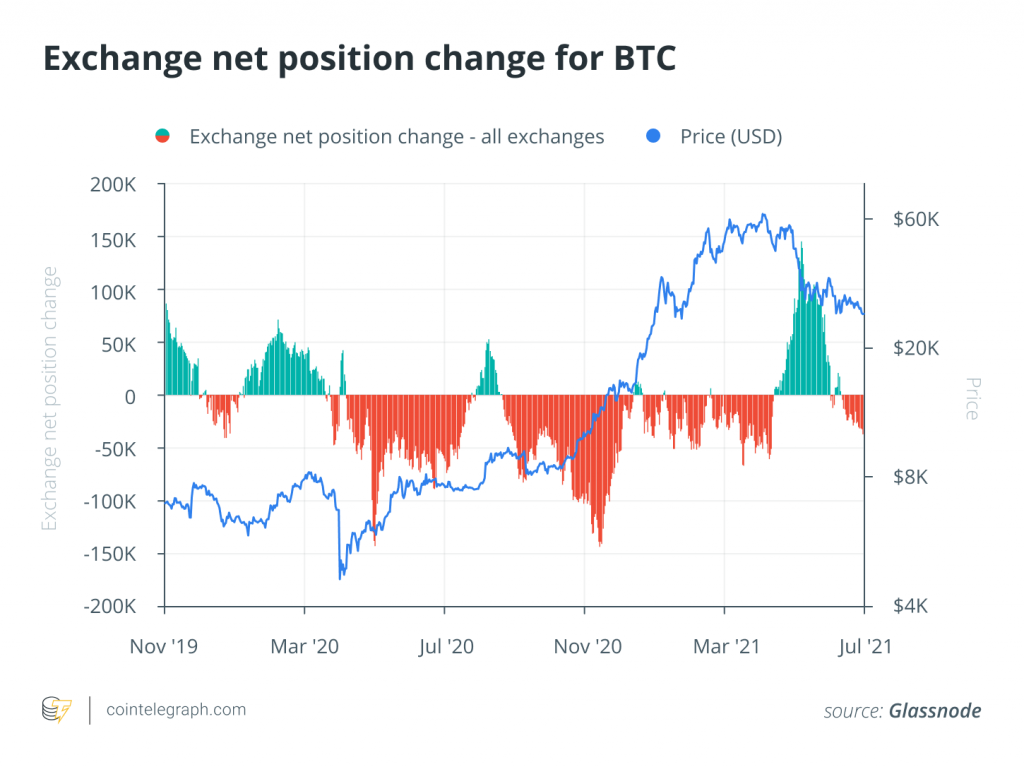

بودجه هر پروژه مربوط به ارزهای دیجیتال یکی از شاخصهای مهم نشاندهنده احساسات در بازار است و سال ۲۰۲۱ سال برجستهای برای استارتآپهای ارز دیجیتال بوده است. همانطور که کوینتلگراف گزارش داد، صنعت رمزنگاری در سه ماهه اول سال ۲۰۲۱ بودجه بیشتری نسبت به کل سال ۲۰۲۰ با بودجه ۶/ ۲میلیارددلار دریافت کردهاست، به نظر نمیرسد که رکود ماه آوریل اشتهای سرمایهگذاران خطرپذیر را از بین بردهباشد. در اواخر ماه می، گروه دارایی رمزنگاری مایک نووگراتز اعلام کرد که یک صندوق سرمایهگذاری ارز دیجیتال به ارزش ۱۰۰ میلیون دلار راهاندازی کرده است. جریان مبادلات اخیر در بازار رمزارزها نیز نشاندهنده یک تغییر صعودی هستند. در این صورت تعداد نهنگهای بازار (کیفپولهایی با اثرگذاری بالا در بازار) و میزان بیتکوینهای نگهداریشده در صرافیها اهمیت پیدا میکند.

ماتی گرینسپان، بنیانگذار و مدیرعامل کوانتوم اکونومیک، به نقل از کوینتلگراف گفت: «در حالحاضر حجم رمزارزها در بین مبادلات کمترین میزان موجود در تمام سال است. به محض این که معاملات دوباره آغاز شود، این میتواند نشاندهد که آرامش کامل است.» با این حال، طی هفتههای اخیر، سیستمعاملهای تجاری بار دیگر شاهد خروج وجوه از بازار بودهاند.

از یک طرف، هیاهوی نظارتی و کاهش قابلتوجه در حجم معاملات که نشاندهنده عدمعلاقه و تعامل کلی در بازار است؛از سویی، برخی معیارها و شاخصهای گویای احساسات سرمایهگذاران وجود دارد که به نظر میرسد به نفع ادامه بازار گاوی جمع شدهاند. با این حال در عمل مسائل نظارتی همچنان بازار را آشکار و ثابت میکنند که مدلهای قیمت و بودجه لزوما نمیتوانند نگرانیها را برطرف کنند. اگر فشارهای جدی دیگری نیز وجود داشته باشد، ممکن است بازار گاوی نتواند بهبود یابد.

شکست روند صعودی طلا

با آغاز هفته کاری جدید طلای جهانی نزولی شد، با اینحال بازدهی خزانهداری آمریکا علاوه بر نگرانی در مورد افزایش تعداد موارد کووید-۱۹ در سطح جهان و تاثیر آن بر بهبود اقتصاد جهانی، زیان فلز زرد را محدود کرد. معاملات طلا در ابتدای هفته در قیمت هزار و ۸۱۵ دلار آغاز شد و از همان ابتدا روند نزولی را در روز دوشنبه آغاز کرد. معاملات طلا تا ساعت ۲ روز دوشنبه با ثبت ۴/ ۰ درصد ریزش به هزار و ۸۰۳ دلار رسید. این در حالی رخ داد که شاخص ارزش دلار آمریکایی در حال صعود مجدد و نزدیکشدن به شاخص ۹۳ واحدی بود. شاخص دلار با رشد ۳۲/ ۰ درصدی در حال نزدیکشدن به سقف ۱۰۵ روزه خود است و در صورت ردشدن از ۳/ ۹۳ واحدی میتواند برای صعود امیدوارتر باشد. بازار سهام جهانی نیز در روند نزولی قرار داشت، زیرا نگرانی در مورد افزایش تورم و افزایش تعداد موارد ابتلا به کووید-۱۹ همچنان ادامه دارد. طبق دادههای دانشگاه جانهاپکینز، تعداد موارد جهانی ابتلا به کرونا از ۱۹ ژوئن تاکنون از ۱۹۰ هزارنفر گذشتهاست.

در سومین روز هفته، دلار حمایت ۲۴ هزار و ۵۰۰ تومانی را از دست داد ولی سکه امامی توانست با دشواری مرز ۱۰ میلیون و ۵۰۰ هزار تومان را حفظ کند. روز دوشنبه اسکناس آمریکایی، ۲۰۰ تومان قیمت را تجربه کرد و به بهای ۲۴ هزار و ۴۲۰ تومان رسید. این سومین افت متوالی دلار در هفته جاری بود.

دلار در کمای انتقال دولت

به اعتقاد بیشتر فعالان، خریداران بازار ارز در روزهای اخیر تمایل زیادی برای ورود به بازار نداشتهاند، چراکه تصور میکنند تا زمان انتقال دولت، ممکن است حجم عرضه ارز به شکل معناداری رشد کند. آنها چنین استدلالی را طرح کردهاند که ممکن است دولت دوازدهم قصد داشته باشد کارنامه بهتری را درباره دلار ثبت کند و به همین دلیل با افزایش حجم عرضه ارز، دلار را به سطوح پایینتری ببرد. چنین هراسی موجب شده است که خریداران موقتا به کما بروند و در پی آن دامنه نوسانات اسکناس آمریکایی محدودتر و کاهشی شود.

بازار بیتوجه به وقایع سیاسی

اخبار مربوط بهتعویقافتادن مذاکرات هستهای نیز موجب نشده است که خریداران به بازار برگردند و احتیاط خود را کنار بگذارند. دیروز نیز خبری از تهدیدهای آمریکاییها منتشر شد ولی بازار آن را نیز جدی نگرفت. روز دوشنبه معاملهگران بسیار به این شایعه پرداختند که ایالاتمتحده تهدید کرده است که در صورت شکست مذاکرات هستهای، تحریمها را در زمینه فروش نفت ایران به چین افزایش خواهد داد. بیتوجهی بازار به چنین اخباری نشان میدهد که معاملهگران تا حد زیادی نگران افزایش احتمالی عرضه هستند و قصد دارند که فعلا در بازار حضور پیدا نکنند و زمانی که قیمتها پایینتر رفت، در موقعیت خرید قرار بگیرند.

آینده دلار در دو پرده

برخی تحلیلگران باور دارند که در صورت ادامه وضعیت کمنوسان و کمتقاضای فعلی، از دست رفتن کانال ۲۴ هزار تومانی دلار در دسترس خواهد بود. اگر قیمت دلار پایین محدوده ۲۳ هزار و ۸۰۰ تومان تثبیت شود، حتی احتمال افت دلار تا محدوده ۲۲ هزار و ۵۰۰ تومان مطرح خواهد شد. با این حال بهنظر نمیرسد که معاملهگران بلندمدت بالای محدوده ۲۳ هزار و ۸۰۰ تومانی بهراحتی فروشنده دلار شوند. آنها اعتقاد دارند تا زمانیکه قیمت اسکناس آمریکایی بالای محدوده یادشده قرار دارد، احتمال رشد قیمت وجود خواهد داشت.

در این میان، عدهای از فعالان اعتقاد دارند که ممکن است روند بازار ارز از روز جاری تغییر کند. از نگاه این گروه تعطیلی بانکها در تهران میتواند زمینهساز کاهش عرضه ارز شود و زمینه را برای جوسازی نوسانگیران فعال کند. ممکن است عدهای نیز به دلیل تعطیلیهای آتی، خریدهای ارزی خود را جلو بیندازند و از این طریق، فشار مضاعفی را به قیمت دلار وارد کنند. به باور تحلیلگران فنی در صورتی که مسیر قیمتی دلار تغییر کند، در گام اول احتمال رشد قیمت تا محدوده ۲۴ هزار و ۸۰۰ تومان وجود خواهد داشت. با این حال بسیاری از معاملهگران عنوان میکردند که سطح تقاضا در سه روز ابتدایی هفته به اندازهای نبوده است که انتظار برگشت قیمت دلار به مسیر افزایش پرقدرت را داشته باشند.

فشار دو سویه به قیمت سکه

در روزی که قیمت دلار حمایت مهم خود را از دست داد، سکه امامی نیز به حرکت کاهشی خود ادامه داد. دیروز فلز گرانبهای داخلی ۱۵ هزار تومان از ارزش خود را از دست داد و به بهای ۱۰ میلیون و ۵۰۵ هزار تومان رسید. به گفته فعالان، جدا از افت قیمت دلار، نزول بهای اونس طلا در بازارهای جهانی نیز زمینهساز کاهش قیمت فلز گرانبهای داخلی شد. بهرغم افت سکه در روز دوشنبه، حفظ حمایت ۱۰ میلیون و ۵۰۰ هزار تومانی موجب شد که شماری از معاملهگران انتظار برگشت قیمتی طی روزهای آتی را داشته باشند. از نگاه شماری از فعالان، سرعت افت سکه در صورتی بیشتر میشود که محدوده ۱۰ میلیون و ۵۰۰ هزار تومانی از دست برود.

«زنگ زدم میگم مجمع فردا برگزار میشه یا نه؟ میگه والله خودمون هم نمیدونیم باید چه کار کنیم!» این بخشی از آن فضای مبهم و آشفتهای بود که دیروز فعالان حوزه بورس، سهامداران و حتی دیگر مردم هم با آن روبهرو بودند. داود بهرامی، تحلیلگر بورس در توییت خود با اشاره به این وضعیت و بلاتکلیفی در برگزاری یا عدمبرگزاری مجامع نوشت: «تعطیلی تهران باعث بیبرنامگی و سردرگمی شرکتها برای برگزاری مجامع شده است.» هر زمان که بحث تعطیلی میشود، فضای اطلاعرسانی و اما و اگرها به سمتی میرود که کاربران شبکههای اجتماعی را کلافه میکند.

در همین رابطه مهدی رباطی، مدیرعامل کارگزاری بورس بیمه ایران در صفحه شخصی خود در توییتر نوشت: «این مدل اطلاعرسانی واقعا گنگ است. خیلی روشن و واضح آیا بانکها تعطیل هستند یا خیر؟ اگر بانک تعطیل نیست هیچ فعالیت اقتصادی مانند بازار تهران و بورس و اداره خصوصی و نیمهخصوصی تعطیل نیست و این تعطیلی ادارات بیشتر صرفهجویی اقتصادی ناشی از تعطیلی ادارات دولتی است تا کنترل کرونا.»

اما در چنین فضایی و در توییتر بورسیها، افزایش شاخص بورس خیلی توجه کاربران را به خود جلب نکرد و همه نگاهها یا به مشکلات بیآبی در خوزستان بود یا به ماجرای تعطیلی تهران و کرج و به همین علت آنطور که باید و شاید درباره بورس و افزایش شاخص در فضای توییتر صحبت نشد. از طرفی در اینستاگرام هم وضعیت به همین شکل بود و بیشترین هشتگهای مورد استفاده در این شبکهاجتماعی در رابطه با آب و خوزستان بود.

در توییتر هم هشتگهای خوزستان و ایران بیشترین تعداد مشارکت را تا ساعت ۱۶ دیروز داشتند و هشتگهای بورس و بازار سرمایه تعداد استفاده از آنها به ۱۵۰ نفر هم نمیرسید. اما همانطور که توضیح دادیم، فضای انتقاد از تعطیلی و نحوه تعطیلی بحث غالب در شبکه اجتماعی توییتر بود.

پیمان مولوی از فعالان اقتصادی هم جزو افرادی بود که به تعطیلی چند روزه در تهران و کرج اشاره کرد و نسبت به آن، اینطور واکنش نشان داد و نوشت: «وقتی مملکت را تعطیل میکنید، مغازهدار و کشاورز و تاجر و تولید کننده و خدماتی و… بانک مرکزی ندارند، پول چاپ کنند و کسری دخل خود را جبران کنند! باید کار کنند، حقوق بدهند، قسط بدهند.»

یکی دیگر از انتقادهایی که به تعطیلیهای چند روز آینده میشد، درباره این مساله بود که مسوولان باید با اقدامات ریشهای که خرید واکسن و انجام واکسیناسیون سریع تمام گروههای سنی است، کرونا را مهار کنند اما در نهایت شهر را تعطیل میکنند.

پیام الیاس کردی، فعال حوزه بورس از دیگر افرادی بود که نسبت به این مساله واکنش نشان داد و در صفحه خود نوشت: «کشور کلا تعطیل است. نیازی نبود این ۶ روز را تعطیل کنید زیرا به همه کشور آسیب چند هزار میلیارد تومانی میزند، اما مشکل اصلی که واکسیناسیون سراسری و فوری است را انجام نمیدهید! با همین فرمون هم دوباره یه پیک ۶ و ۷ و… داریم.» فضای توییتر فارسی، هرچه به بعدازظهر نزدیکتر میشد، انتقادها هم نسبت به تعطیلی و همچنین نحوه اطلاعرسانی و تصمیمگیری در خصوص آن بیشتر میشد.

بخش زیادی از انتقادها نسبت به فضای اقتصادی و معیشت مردم بود که به اعتقاد افرادی که این انتقادها را مطرح میکردند، تعطیلیها تاثیری در مهار کرونا ندارد و تنها به کسب و کار افراد ضربه وارد میکند.

در همین رابطه مهرشاد احمدیان، مشاور سرمایهگذاری در صفحه توییتر خود نوشت: «چگونه به هر بهانه تهران را تعطیل میکنید. وقتى نیمى از شهروندانش به لطف تورم افسارگسیخته و شرایط بد اقتصادى فقط براى نان شب، صبح تا شب تلاش میکنند! در این مدل از زندگى اگر پدر یا مادرى امروز کار نکند، شب با دستان خالى به خانه بر میگردد.»

بنابر پیشنهاد قرارگاه عملیاتی و کمیته امنیتی، اجتماعی و انتظامی ستاد ملی کرونا و موافقت رئیسجمهور تمامی ادارات استانهای تهران و البرز از سهشنبه این هفته تا یکشنبه هفته آینده تعطیل است. تعطیلاتی که بانکهای این دو استان نیز مشمول آن شدند. پس از انتشار خبر تعطیلی بانکها و اصناف در تهران و البرز به مدت ۶ روز، نایبرئیس سازمان بورس و اوراق بهادار در گفتوگو با سنا، بازار سرمایه ایران را در روزهای سهشنبه این هفته و شنبه و یکشنبه هفته آتی تعطیل اعلام کرد. به این ترتیب هر چهار بورس از امروز سهشنبه ٢٩ تیرماه تا یکشنبه سوم مرداد تعطیل خواهد بود. در این میان محسن انصاری مهیاری، مدیر نظارت بر ناشران سازمان بورس و اوراق بهادار در خصوص برگزاری یا لغو برگزاری مجامع شرکتها با توجه به تعطیلی ۶ روزه ادارات تهران عنوان کرد: با توجه به این که مطابق با اساسنامه، شرکتها موظف هستند حداکثر تا ۴ ماه پس از پایان سال مالی نسبت به برگزاری مجمع عمومی عادی اقدام کنند، بنابراین برگزاری مجامع به قوت خود باقی است.

مصوبه جدید شورایعالی بورس به مشمولان سهام عدالت به روش مستقیم اجازه میدهد از این به بعد بتوانند در مجامع شرکتهای سهامعدالت حضور پیدا کنند و از تمامی حقوق و مزایای سهامداری برخوردار شوند. مجمع عمومی عادی سالانه با هدف رسیدگی به صورتهای مالی شرکت، رسیدگی به گزارش مدیران و بازرسان شرکت و همچنین تصویب میزان سود نقدی تقسیمی بین سهامداران تشکیل میشود و به نتیجه حاصل از آن سود مجمع گفته میشود و سود شامل حال سرمایهگذارانی میشود که تا روز مجمع مالک سهام آن شرکت باشند. این مجامع با حضور حداقل بیش از نیمی از سهامداران شرکت رسمیت پیدا میکند و تنها یکبار در سال برگزار میشود. طبق قانون، شرکتهای سهامی موظف هستند مجمع عمومی عادی سالانه خود را حداکثر چهار ماه پس از پایان سال مالیشان برگزار کنند. در نتیجه از آنجا که سال مالی اکثر شرکتهای بورسی پایان اسفند است، اکثر مجامع شرکتها نیز در خرداد و تیر برگزار میشوند.

اکنون که در فصل برگزاری مجامع عمومی عادی سالانه شرکتهای بورسی هستیم، شورایعالی بورس مصوبهای جدید داشته که طبق آن، آندسته از مشمولان سهام عدالت که روش مستقیم را برای مدیریت سهام خود انتخاب کرده بودند، میتوانند در مجامع ۳۶شرکت سرمایهپذیر شرکت کنند. طبق مصوبه جدید شورایعالی بورس و اوراق بهادار، تمامی مشمولان سهامعدالت در روش مستقیم از تمامی حقوق و مزایای سهامداری (شامل امکان حضور در مجمع، رأیدهی و …) برخوردار شدهاند. بنابراین حدود ۱۹میلیون از ۴۹میلیون مشمول سهامعدالت که در فرآیند آزادسازی این سهام، روش مستقیم را برای مدیریت سهام خود انتخاب کردند، میتوانند در مجمع عمومی ۳۶شرکت سرمایهپذیر سهام عدالت حضور یابند و از طریق اعمال رأی خود در تصمیمگیریهای این شرکتها مشارکت کنند.

به گفته محسن انصاری مهیاری، مدیر نظارت بر ناشران، شرکتهای سرمایهپذیر سهامعدالت باید اطلاعات سهامداران عدالت به روش مستقیم و سایر سهامداران خود را از شرکت سپردهگذاری مرکزی اوراق بهادار و تسویه وجوه دریافت و در سامانه سهام خود جهت برگزاری مجامع عمومی اعمال کنند.وی در این خصوص به خبرگزاری فارس گفت: سهامداران عدالت در واقع سهامدار ۳۶شرکت بورسی هستند که در حال حاضر حدود ۱۹میلیون نفر از سهامداران روش مدیریت مستقیم سهامعدالت را انتخاب کرده و ۳۰میلیون نفر روش مدیریت غیرمستقیم را برگزیدهاند. در واقع به شرکتهای سرمایهگذاری استانی و دستگاههای اجرایی وکالت دادهاند تا به وکالت از آنها در مجامع حضور یابند و تصمیمگیری کنند، اما ۱۹میلیون نفر که خودشان مدیریت سهام خود را انتخاب کردند، مانند سایر سهامداران عادی طبق مصوبه شورای عالی بورس و اوراق بهادار میتوانند در مجامع سالانه شرکتهای سرمایهپذیر سهام عدالت شرکت کنند.انصاری مهیاری افزود: از ۳۶شرکت حاضر در بازار سرمایه که در پرتفوی سهام عدالت حضور دارند، سهامداران روش مستقیم از طریق سامانه سهامعدالت میتوانند میزان سهام خود را در هریک از این شرکتها ببینند و این افراد هم مانند سایر سهامداران عادی در آن شرکتها از حق حضور در مجامع سالانه برخوردارند و میتوانند اعمال رأی و نظر کنند و در تصمیمگیریها مشارکت داشته باشند.به گفته انصاری، کسانی که هنوز زیر سن قانونی قرار دارند، اما روش مستقیم مدیریت را برگزیدهاند، از طریق ولی یا وکیل میتوانند در مجامع اعمال رأی داشته باشند.وی درباره اینکه سود سالانهای که در مجامع شرکتها از جمله شرکتهای سهام عدالت تصویب میشود، چگونه پرداخت میشود، گفت: تاکنون این سودها بهصورت متمرکز از طریق شرکت سپردهگذاری مرکزی به حساب ذینفعان واریز میشد، اما برای دوره فعلی با توجه به اینکه مجامع شرکتها کامل برگزار نشده، هنوز تصمیمگیری نشده است که آیا این سودها مستقیم به حساب خود سهامداران عدالت روش مستقیم واریز شود یا اینکه از طریق شرکت سپردهگذاری مرکزی اوراق بهادار به سهامداران پرداخت شود.مدیر ناشران سازمان بورس اظهار کرد: درباره سود شرکتهای سرمایهپذیر عدالت در روش غیرمستقیم، این سودها به حساب شرکتهای سرمایهگذاری استانی واریز میشود و سود آن شرکتها از طریق شرکت سپردهگذاری به حساب سهامداران شرکتهای سرمایهگذاری استانی واریز میشود.انصاری درباره اینکه آیا سهام عدالت در روش مستقیم در پرتفوی افراد قرار گرفته است، گفت: هر یک از مشمولان سهام عدالت دارای دو پرتفوی هستند. البته این سهام در سامانه سهامعدالت قابل رویت است، اما در پرتفوی معمولی سهام افراد فعلا قابل مشاهده نیست.

مصائب مجامع مشمولان غیرمستقیم

سهام عدالت جزو آن دسته مسائلی بود که از زمان طرح ایده تا اجرا با مشکلات و موانع متعددی روبهرو شد. در حالی که سالها از زمانی که این سهام به دهکهایی از جامعه تعلق گرفته بود میگذشت، مساله آزادسازی آن تا اردیبهشت سال ۹۹ در هالهای از ابهام بود. در نهایت ۹اردیبهشت سال گذشته رهبر انقلاب با صدور ابلاغیهای موافقت خود را با آزادسازی سهام عدالت اعلام کرد و در ایامی که بازار سرمایه روزهای اوج خود را میگذراند، سهام عدالت آزاد شد. نخستین اقدام برای واگذاری سهامعدالت، انتخاب نوع روش مدیریت بود که مشمولان سهام عدالت باید از طریق مراجعه به سامانه آن روش مدیریت خود را تعیین و اعلام میکردند. دو روش پیش روی آنان قرار داده شده بود؛ روش مستقیم و روش غیرمستقیم. سهامداران باید به سامانه سهام عدالت میرفتند و انتخاب میکردند که میخواهند سهام عدالت در اختیار خودشان باشد و خود نسبت به سهام مدیریت و مالکیت داشته باشند یا به دنبال این هستند که سهامشان به صورت غیرمستقیم و از طریق شرکتهای سرمایهگذاری استانی مورد معامله قرار بگیرد. در پایان تاریخ تعیینشده برای تعیین روش مدیریت سهامعدالت مشخص شد که از مجموع ۴۹میلیون مشمول سهامعدالت بیش از ۱۹میلیون نفر با انتخاب روش مستقیم، مدیریت و اداره سهام را در اختیار خود گرفتند و باقی سهامداران ترجیح دادند شرکتهای سرمایهگذاری استانی برای آنان معامله و آنان سود سهام خود را دریافت کنند.

دسته دوم یعنی مشمولان سهام عدالت که روش غیرمستقیم را انتخاب کرده بودند، میتوانستند در مجامع شرکت کنند. آنها در اصل سهامدار شرکتهای سرمایهگذاری استانی شده و قرار بود مجامع این شرکتها ۲۰اسفند ۱۳۹۹ برای انتخاب اعضای هیاتمدیره برگزار شود. از این رو از مشمولان خواسته شده بود با ثبتنام در سجام در مجامع شرکتها حضور یابند و اعضا را انتخاب کنند. با این حال همان زمان انتقادهایی نسبت به روش برگزاری آنها بود. شرط ثبتنام در سامانه سجام و همچنین برگزاری انتخابات توسط تیم اقتصادی دولت از جمله ایرادهای قانونی بود که موجب به تعویق افتادن تاریخ انتخابات قبل شد.

بورس تهران معاملات روز گذشته خود را در حالی به پایان رساند که نماگر اصلی این بازار با ثبت رشد ۶۵/ ۰ درصدی توانست تمام افت روز یکشنبه را جبران کند و مجددا به مرز صفر سالجاری برسد. این روند صعودی در حالی رقم خورد که قرار گرفتن در روزهای پایانی برگزاری مجامع بورسی و ترافیک شدید آن سبب شد تا شاهد افزایش نمادهای متوقف بازار باشیم. این مهم در کنار افزایش فشار فروش سهام در این روزها به دلیل عدمتمایل برخی سهامداران برای شرکت در مجامع شرکتها بورسی، همواره موجب شده بازار سهام در روزهای پایانی تیر ماه فضای کمرمقی را تجربه کند. به موجب این شرایط روز گذشته ارزش معاملات خرد سهام به کمتر از ۳۶۰۰ میلیارد تومان رسید که رکورد کمترین میزان این متغیر در تیرماه بود.

کمرمقی بورس در سیل توقفها

صبح روز گذشته سخنگوی دولت اعلام کرد که بنابر پیشنهاد قرارگاه عملیاتی و کمیته امنیتی، اجتماعی و انتظامی ستاد ملی کرونا و موافقت رئیسجمهور تمامی ادارات استانهای تهران و البرز از سهشنبه (۲۹ تیرماه) تا یکشنبه (۴ مردادماه) تعطیل است. این امر بر اساس اعلام بانک مرکزی به تعطیلی شعب بانکها در تهران و کرج و در نهایت تعطیلی ۳روزه بورس انجامید تا روز گذشته بهعنوان آخرین روز معاملاتی هفته و تیرماه محسوب شود. بر این اساس با پایان معاملات روز دوشنبه شاخص کل بورس با ثبت بازدهی هفتگی ۴/ ۰ درصدی، آخرین هفته تیرماه را پایان داد. این در حالی بود که بهرغم تعطیلی بانک و بورس برخی رسانهها در فضای مجازی اعلام کردند که بنا به اعلام مدیر نظارت بر ناشران سازمان بورس و اوراق بهادار از آنجا که بسیاری از شرکتها فقط تا ٣١ تیر فرصت قانونی برگزاری مجمع دارند، برگزاری مجامع به قوت خود باقی است. این در حالی بود که دیروز سارا علیاری، مدیر روابط عمومی و امور بینالملل سازمان بورس و اوراق بهادار در این خصوص به همفکران گفت: «بر اساس قانون تجارت، شرکتهای بورسی حداکثر ۴ ماه پس از پایان سال مالی میتوانند نسبت به برگزاری مجمع اقدام کنند و اختیار برگزاری مجمع در این مدت به عهده خود ناشران است، بنابراین سازمان بورس دخالتی در زمان برگزاری مجامع ندارد. اگر ناشران در روزهای تعطیل تصمیم به برگزاری مجمع داشته باشند از نظر سازمان بورس منع قانونی ندارد و نماینده سازمان هم در مجامع حاضر خواهد شد. اما آنچه ممکن است مانع برگزاری مجامع در روزهای تعطیل پیش رو شود تصمیمات قرارگاه عملیاتی مقابله با کروناست و به سازمان بورس ارتباطی ندارد.» باید دید آیا قرارگاه عملیاتی کرونا مجوز برگزاری مجامع را خواهد داد یا خیر؟ این امر درحالی است که در صورت لغو مجامع باید فرصت برگزاری مجامع به مدت یک هفته تمدید شود. در اینصورت احتمالا فضای کمرمقی که فصل مجامع در بازار سهام ایجاد میکند، یک هفته دیگر برقرار خواهد بود.

به هر روی با پایان معاملات روز دوشنبه شاخص کل بورس اوراق بهادار تهران با ثبت رشد ۸۴۲۰ واحدی (معادل ۶۵/ ۰ درصد) روی عدد یک میلیون و ۳۱۱ هزار واحد توقف کرد. به نظر ابهام در تعطیلی بورس تا دوشنبه هفته آینده تا حدودی از شتاب رشد بورس در معاملات دیروز کاست. سه نماد «تاپیکو»، «رمپنا» و «فارس» بیشترین اثر مثبت را بر شاخص کل بورس داشتند. همچنین دیروز شاخص کل هموزن که نشان از اثرگذاری یکسان نمادها دارد، اندکی از شاخص کل پیشی گرفت و به لطف تقویت تقاضا برای نمادهای کوچکتر رشد ۶۸/ ۰ درصدی را ثبت کرد. این نماگر بورسی با پایان معاملات هفته رشد ۳۶/ ۰ درصدی را در مقیاس هفتگی داشت. از سوی دیگر در فرابورس ایران نیز به واسطه رشد تقاضا برای سهام کوچکتر شاهد رشد ۰۸/ ۱ درصدی نماگر اصلی این بازار بودیم. شاخص کل فرابورس نیز در مقیاس هفته با رشد ۳۱/ ۰ درصدی همراه شد. در این بازار نیز سه نماد «بپاس»، «آریا» و «زاگرس» بیشترین سهم را در رشد نماگر اصلی فرابورس داشتند.

از جمله اخبار اثرگذار بر معاملات سهام میتوان به مصوبه یکشنبه شب ستاد فرماندهی راهبری اوج بار کشور اشاره کرد که بر اساس آن محدودیتهای برقی فولادیها و سیمانیها کاهش یافت. بدینترتیب بر اساس مصوبه و با توجه به توافق صورت گرفته بین وزارت صمت و وزارت نیرو مقرر شد که کارخانههای تولید سیمان در روزهای دوشنبه و سهشنبه از ساعت ۲۴ تا ۸ صبح با ۱۰۰ درصد توان تولید خود و در طول روز با ۳۰ درصد توان به فعالیت بپردازند. این امر برای کارخانههای فولادی از ساعت ۲۴ تا ۸ صبح ۵۰ درصد دیماند و در طول روز ۱۰ درصد دیماند مصرفی بود. از چهارشنبه تا یکشنبه نیز کارخانههای تولید سیمان میتوانند در ۲۴ ساعت شبانهروز با ۱۰۰ درصد توان تولید خود و کارخانههای فولادی نیز تا ۵۰درصد دیماند برای ۲۴ ساعت شبانهروز به فعالیت بپردازند.

رکودیترین روز معاملاتی تیرماه

از جمله نکات حائزاهمیت در معاملات بورسی روز گذشته، پیشی گرفتن ارزش صف خریدها از ارزش صف فروشها بود. این امر تا حدودی از میزان فضای رکودی که در معاملات دوشنبه به نسبت یک ماه گذشته (از ۳۱ خرداد تاکنون) با افت ارزش معاملات (افت ۲۷ درصدی نسبت بهروز یکشنبه) مشاهده میشد، کاست. بر این اساس در جریان دادستدهای خرد بورسی روز گذشته سهامی به ارزش ۳۵۵۸ میلیارد تومان و در معاملات خرد فرابورسی ۱۶۵۹ میلیارد تومان میان سهامداران جابهجا شد. «شستا» و «برکت» در مجموع با ارزش ۳۴۹ میلیارد تومان، در صدر دادوستدهای خرد بورسی قرار داشتند. در فرابورس نیز نماد معاملاتی «دی» با ارزش معاملات ۲۲۰ میلیارد تومانی بیشترین میزان معاملات خرد فرابورسی را به خود اختصاص داد.

مالکیت هفتگی سهام در دستان حقوقیها

در جریان معاملات روز دوشنبه سهامداران خرد مالکیتهای سهام را از آن خود کردند. بر این اساس روز گذشته مبلغ ۸ میلیارد و ۵۵۰ میلیون تومان از پرتفوی حقوقیها به سبد سهامی حقیقیها منتقل شد. سهام سه گروه «چندرشتهای صنعتی»، «مواد غذایی به جز قندیها» و «فرآوردههای نفتی» در صدر خریدهای حقیقیها قرار داشت. در مقابل سهامداران عمده به خرید سهام از سه گروه «سیمان»، «فلزات اساسی» و «کانه فلزی» گرایش بیشتری داشتند. از طرفی بهرغم اینکه در آخرین هفته معاملاتی تیرماه از لحاظ تعداد روز سهامداران حقیقی خوشتر از حقوقیها درخشیدند، اما مالکیتها در مقیاس هفتگی به سمت سهامداران عمده بود. بدینترتیب حقوقیها در مقیاس هفتگی خالص خرید ۹۱ میلیارد تومانی را رقم زدند.

بورس دوشنبه از دریچه آمار

در روزی که شاخص کل بورس تهران با رشد ۶۵/ ۰ درصدی همراه شد، از ۲۹۷ نماد معامله شده، قیمت پایانی ۱۷۲ سهم (۵۸ درصد) مثبت بود و در مقابل ۱۱۴ سهم (۳۸ درصد) در سطوح منفی دادوستد شدند. در این بازار ۵۳ نماد (۱۸ درصد) صف خریدی به ارزش ۳۰۱ میلیارد تومان تشکیل دادند. اما در مقابل شاهد شکلگیری صف فروش در ۲۵ نماد بورسی (۸ درصد) به ارزش ۲۹۱میلیارد تومان بودیم.

گرمترین ماه بورس تهران در یکسال اخیر با رشد ۲/ ۱۲درصدی به تیر۱۴۰۰ اختصاص پیدا کرد. به این ترتیب تمام افت قیمت سهام در سه ماه نخست سال، در این ماه جبران شد. ضمن آنکه حقیقیها پس از ۱۰ماه دوری مجددا در زمین خرید سهام ظاهر شدند. در این میان متغیرهای بنیادی نیز سیگنالهای مثبتی از تداوم روند صعودی به سرمایهگذاران بورسی مخابره میکنند.

پرونده بورس تهران در اولین ماه فصل گرم سال در حالی بسته شد که نماگر اصلی تالار شیشهای با رشد 2/ 12 درصدی، به بیشترین رشد ماهانه شاخص کل از مدت مشابه سال گذشته دست یافت. با ثبت این میزان رشد، شاخص کل سهام به نقطه شروع سال جاری رسید و تغییرات این نماگر از ابتدای سال 28/ 0 درصد ثبت شد. در این فضا رشد ارزش معاملات خرد سهام، ورود آهسته سهامداران حقیقی، امید به رفع قیمتگذاری دستوری در دولت سیزدهم و چشمانداز احیای برجام میتواند محرک تداوم رشد قیمتها در تالار شیشهای باشد. صعودی که البته انتظار میرود اینبار بدون هیجان و کمشتاب انجام شود. تیرماه سال 99 بود که بازار سهام روزهای آتشینی را تجربه میکرد. سیل ورود پول به معاملات بورس تهران سبب شده بود تا اولین ماه از تابستان 99 با رشد 5/ 51 درصدی پایان یابد و رکورد مثبتترین ماه تاریخ بورس به تیر99 اختصاص پیدا کند. این روند اما دوامی نداشت و با آغاز تخلیه حباب قیمتی به وجود آمده در تالار شیشهای که از اواسط مردادماه آغاز شد، 10 ماه ریزشی در این بازار استارت خورد. هر چند در برخی ماهها شاخص کل لباسی سبز به تن کرد اما در مجموع این ماهها، میانگین وزنی قیمتها افتی 3/ 47 درصدی را ثبت کرد. از سوم خرداد ماه و پس از ثبت کف یک میلیون و 95 هزار واحدی، اما رشدی آهسته و پیوسته در بازار سهام آغاز شد و تا به اینجای کار شاخص کل توانسته با افزایش ارتفاع 7/ 19 درصدی در 38 روز کاری، در آستانه ورود به فاز گاوی (صعودی) قرار گیرد.

در پیشگاه انتخابات

معاملات تیرماه با تعیین رئیس دولت سیزدهم آغاز شد. واکنشی سبز که برخی آن را به انتخاب ابراهیم رئیسی به ریاست دولت سیزدهم ارتباط دادند و برخی دیگر از رفع شدن یکی از مهمترین ابهامات سیاسی کشور که ناگزیر اثر خود را بر تمامی بخشهای اقتصادی نیز گذاشته بود، سخن میگفتند. اما آنچه مشخص است امید بورسبازان در خصوص مبارزه دولت جدید با رانت و قیمتگذاری دستوری مهمترین عامل بازگشت رونق به تالار شیشهای بود. اصلاح 10 ماهه قیمتها و جذابشدن نسبت قیمت به درآمد در بازار و سهام نیز در حصول این مهم بیتاثیر نبود.

P/ Eهای خریدنی

اما همانطور که اشاره شد یکی از دلایل مهم داغ شدن معاملات سهام در تیرماه، تعدیل مناسب قیمتها هم در گروههای بزرگ و هم کوچکترها بود. مرداد 99 بود که با اوجگیری قیمتها و رسیدن شاخص کل به سطح باورنکردنی دو میلیون و 100 هزار واحدی، نسبت قیمت به درآمد آیندهنگر بازار نیز از سطح تاریخی کمتر از 7 مرتبه به 22 واحد رسید. در این برهه زمانی P/ E آیندهنگر برای سهام کوچکتر 32 واحد و برای بزرگترها 20 مرتبه بود. با آغاز اصلاح بازار و تخلیه حباب شکلگرفته نیز سهام با ارزش بازار پایین به دلیل گرفتار شدن از صفوف سنگین فروش و نقدشوندگی بسیار پایین در پرکردن حجم مبنا ناتوان ماندند و قیمت پایانی این دسته از سهام آنچنان که باید افت نکرد و به اصطلاح در روند اصلاح قیمت نیز درجا زدند و تا چندی پیش از نظر بازار گران تلقی میشدند. حال آخرین گزارش اجماع تحلیلگران نشان میدهد نسبت قیمت به درآمد آیندهنگر برای بازار سهام به 7/ 6 واحد رسیده که با اواخر سال 98 برابری میکند.

بازگشت EPS پس از 4 سال

یکی از خبرهایی که در تیرماه توجه بورسبازان را به خود جلب کرد، ابلاغیه سازمان بورس در خصوص الزام به انتشار پیشبینی سود سناریومحور از بیستمین روز این ماه بود. محسن انصاری مهیاری، مدیر نظارت بر ناشران سازمان بورس و اوراق بهادار، در این خصوص اظهار کرد: «شرکتهای ثبت شده نزد سازمان موظف هستند اطلاعات میاندورهای و سالانه خود را برای اطلاع سهامداران منتشر کنند. در این راستا با توجه به قانون بازار اوراق بهادار، وظیفه سازمان بورس صحتسنجی این اطلاعات است که در این میان از عمدهترین وظایف مدیریت نظارت بر ناشران، بررسی درستی این اطلاعات است. به این ترتیب مصوبه اخیر با هدف افزایش کیفیت اطلاعات ارائه شده توسط ناشران، بر انتشار مفروضات سود و زیان بودجه پیشبینی شده شرکتهای تولیدی به همراه صورتهای مالی و گزارش های تفسیری مدیریت تاکید داشته و از تاریخ ۲۰ تیرماه و برای گزارشهای مالی مربوط به سال مالی ۱۴۰۰ لازمالاجراست.»

پیشبینی سود شرکتها (EPS) پیشتر در سال ۹۶ و در دوره تصدی شاپور محمدی در بورس تهران رفع الزام شده بود تا امید به بازگشت تحلیل به معاملات بورس تهران تقویت شود اما مجددا در سال جاری احیا شد. حقیقت امر این است که هر یک از ناشران با این موضوع به نوعی تضاد منافع دارند و به همین روی نمیتوان انتظار داشت که همه نکات منفی در این گزارشها دیده شود. هر چند این موضوع موافقان و مخالفان سرسخت خود را دارد اما به نظر میرسد سیاستگذار مجددا بیراهه را برای رسیدن به این هدف دنبال میکند و راهکارهای مناسبتری برای تقویت تحلیلمحوری در بورس تهران وجود دارد. به ویژه آنکه معاملات هفتههای اخیر این سیگنال را به فعالان بورسی مخابره کرد که دیگر خبری از کسب سودهای تورمی در بورس نیست و برای داشتن یک پرتفوی سودده لازم است سهامداران نگاهی تحلیلی به بازار داشته باشند. لازمه حصول این مهم تقویت سرمایهگذاری غیرمستقیم و توجه به متغیرهای بنیادی است.

چالش برقی صنایع بورسی

کمبود برق چاشنی معاملات اولین ماه از گرمترین فصل سال شد. اواسط مردادماه بود که نامهای روی خط مراجع خبری اعم از خبرگزاریها و شبکههای موجود در پیامرسانهای مجازی رفت و خبر از توقف عرضه برق به شرکتهای فولادی و سیمانی داد. طبق نامهای که توانیر به شرکتهای برق منطقهای زده است قرار شد برق تحویلی به شرکتهای فولادی و سیمانیها ۹۰ درصد کاهش پیدا کند. شرایطی که سبب شده بود تا عملا تولید این صنایع به طور کامل متوقف شود. با افزایش اعتراضات 23 تیرماه، تخفیفی برای مصرف برق این شرکتها در نظر گرفته شد. بر اساس بخشنامه جدید مدیرعامل توانیر، اعلام شد صنایع فولادی و سیمانی مجازند از ساعت ۲۴ تا ۸ صبح تا سقف ۵۰ درصد دیماند مصرفی نسبت به تولید محصول اقدام کنند. اما تب بازار سیمان بالا گرفته بود. محدودیت تولید سیمان که محدودیت عرضه را به دنبال داشت، در فصلی پرتقاضا سبب افزایش نرخ سیمان شد. در حالی سیمان خاکستری درب کارخانه تا یک ماه پیش به طور فله و پاکتی به ترتیب حدود 30 و 45 هزار تومان بود که با داغ شدن معاملات سیمان در بورس کالا به سبب قطعی برق به 70 تا 100هزار تومان نیز رسید. شرایطی که سبب شد در آخرین روزهای تیرماه اعلام شود طی توافق وزارتخانههای صمت و نیرو، کارخانههای تولید سیمان از ساعت ۲۴ تا ۸ صبح با ۱۰۰ درصد توان و در طول روز با ۳۰درصد توان به فعالیت خواهند پرداخت و با این روند در چند روز آینده مشکل کمبود سیمان به صورت کامل حل خواهد شد.

اثر بازارهای رقیب بر بورس

این روزها توجه فعالان سهام به موضوعاتی نظیر دلار، بازارهای جهانی، رکود بازارهای موازی و البته خبرهای جسته و گریخته مربوط به آزادسازی قیمتها معطوف شده است. از این رو در شرایطی که بعد از افت 10 ماهه، مطلوبیت خرید در بازار سهام با قیمتهای فعلی و تعدیل مناسب نسبت قیمت به درآمد افزایش یافته، بازارهای رقیب چنگی به دل نمیزنند. سرنوشت دلار به واسطه مبهم بودن مذاکرات احیای برجام چندان مشخص نیست و در بازار مسکن و خودرو نیز همچنان فضایی انتظاری حاکم است. کریپتوها نیز پس از نوسان بالای چند وقت اخیر حالا چندان مطمئن به نظر نمیرسند و از جذابیت افتادهاند. در نتیجه شروع صعود قیمتها در بازار سهام سبب شده تا بار دیگر احتمال کوچ سرمایههای سرگردان به سمت بورس افزایش پیدا کند. از این رو معاملات تیرماه 1400 با ورود 1288 میلیارد تومانی سرمایههای خرد به پایان رسید تا پس از 10 ماه شاهد آشتی حقیقیها با تالار شیشهای باشیم.

آشتی حقیقیها پس از 10 ماه

تیرماه در حالی به پایان رسید که سهامداران خرد پس از دوری 10 ماهه، در زمین خرید سهام توپ زدند و مالکیت سهامی به ارزش 1288 میلیارد تومان را از آن خود کردند. در این میان از 39 صنعت فعال بورسی، 25 گروه شاهد ورود پولهای حقیقی بودند. در صدر این صنایع، زیرمجموعههای گروه محصولات شیمیایی قرار داشتند. به این ترتیب پتروشیمیها اولین ماه تابستان را با خالص خرید 844 میلیارد و 940 میلیون تومانی سهامداران خرد پشت سر گذاشتند. گروه چندرشتهای صنعتی نیز در شرایطی مشابه شاهد جابهجایی سهامی به ارزش 561 میلیارد تومان در مسیر حقوقی به حقیقی بود. دو گروه دیگری که در صدر لیست خرید حقیقیها قرار گرفتند نیز در زمره صنایع کامودیتیمحور بورس تهران جای داشتند. در این راستا گروه فلزات اساسی و کانههای فلزی به ترتیب با انتقال 6/ 298 و 1/ 190 میلیارد تومانی از پرتفوی حقوقیها به سبد سهام معاملهگران خرد بورس تهران همراه شدند. در آنسوی بازار بیشترین خروج سرمایههای خرد از دو گروه موسوم به برجامی رقم خورد. در این خصوص میتوان به بانکیها اشاره کرد. گروه بانک و موسسات اعتباری در این ماه شاهد ثبت خالص فروش 662 میلیارد و 250 میلیون تومانی سهامداران حقیقی بودند. خودروییها نیز در وضعیتی مشابه شاهد خروج 139 میلیارد و 960 میلیون تومانی پولهای حقیقی بودند. پس از آن نوبت به گروه تک سهم خردهفروشی رسید. این صنعت با تک نماد «افق» معاملات تیرماه را با انتقال سهامی به ارزش 71 میلیارد و 950 میلیون تومانی در مسیر حقیقی به حقوقی به پایان رساند.

بورس احیا میشود؟

این روزها رونق به تالار شیشهای بازگشته است. رونقی که البته مختص رشد قیمت سهام نیست بلکه ارزش دادوستدها و البته صفوف خرید و فروش نیز تغییر شکل دادهاند و پالسهای مثبتی را به فعالان بورسی مخابره میکنند. در ماه گذشته میانگین روزانه ارزش دادوستدها از 4600 میلیارد تومان فراتر رفت که از افزایش 77 درصدی نسبت به خردادماه حکایت میکرد. ضمن آنکه به شکل قابل توجهی از صفوف فروش حتی در روزهای منفی شاخص کل کاسته شد. در آخرین روز کاری تیرماه نیز شاهد سبقت صفهای خرید از صفوف فروش چه به لحاظ تعداد شرکتها و چه ارزش صفها بودیم. آن طور که آمارهای به دست آمده نشان میدهد نقدشوندگی بازار به شکل قابلتوجهی بهبود یافته است. نسبت گردش نقدینگی یا گردش معاملات (turnover ratio) یکی از معروفترین نسبتهای مزبور است. این نسبت را میتوان از تقسیم جمع ارزش کل معاملات بر متوسط ارزش کل بازار آن در یک دوره زمانی خاص محاسبه کرد. تفسیر نسبت گردش نقدینگی از این قرار است که چنانچه این رقم ۱۰۰ درصد باشد، یعنی در بازه مشخص مورد بررسی، تمامی سهام معاملهشده در بازار حداقل یکبار دست به دست شدهاند. این نسبت که در دوره اوج رونق بازار سهام در سال 99 به واسطه هیجان زایدالوصف سهامداران از 63 درصد فراتر رفته بود، در ماههای پایانی این سال تا کف 3 خرداد سال جاری به 14 درصد نزول کرده بود. دورهای که سهامداران برای هفتهها در صفوف فورش منتظر میماندند اما قادر به نقد کردن دارایی خود در بازار سهام نبودند. بازاری که عموما قدرت بالای نقدشوندگی آن باید شهره خاص و عام باشد اما به واسطه محدودیتهای معاملاتی روی دیگر خود را به بورسبازان نشان داده بود. به هر حال این مهم طی هفتههای اخیر مجددا رنگ و بوی بهبود به خود گرفته و حالا از 21 درصد فراتر رفته است.

تحلیلگر مشهور ارزهای دیجیتال و مجری برنامه کوین بیورو (Coin Bureau) در یوتیوب، معتقد است که ارزش بازار اتریوم میتواند از بیت کوین عبور کند. او میگوید امور مالی غیر متمرکز (DeFi) برگ برنده اتریوم است و بهروزرسانیهای پیشرو هم میتواند تأثیر قابلتوجهی در سبقتگرفتن اتریوم از بیت کوین داشته باشد.

به گزارش دیلی هودل، این تحلیلگر مشهور که با نام مستعار گای (Guy) شناخته میشود، اخیراً در ویدیویی خطاب به ۱.۱۷ میلیون دنبالکننده خود در یوتیوب گفته است که حوزه امور مالی غیرمتمرکز این پتانسیل را دارد که سرمایهگذارانی را که بهدنبال بازدهی فراتر از ابزارهای مالی سنتی هستند را به خود جذب کند.

گای معتقد است که بهدلیل وابستگی شدید حوزه دیفای به شبکه اتریوم، گسترش پذیرش پروتکلهای غیرمتمرکز میتواند انرژی لازم را برای تبدیلشدن اتریوم به ارز شماره یک بازار تأمین کند. او گفته است محرک این رشد میتواند بهروزرسانیهای پیشروی اتریوم و دیگر پلتفرمهای ارائهدهنده قراردادهای هوشمند باشد که آنها را به شبکههایی ارزانتر و کارآمدتر تبدیل میکند.

این تحلیلگر مشهور گفته است:

زمانی که این بهروزرسانیها انجام شود، تقاضا برای ارزهای دیجیتال ارائهدهنده قراردادهای هوشمند سر به فلک میگذارد. این تنها یک دلیل دارد و آن هم دیفای است. سودی که ابتداییترین پروتکلهای دیفای ارائه میدهند، بسیار بیشتر از چیزی است که سیستم مالی متمرکز به شما ارائه میکند. سرمایهگذاران بزرگ و کوچک فشار نرخ بهره پایین و نرخ تورم بالا را احساس میکنند و این موضوع بازدهیهای کمتر از ۵ تا ۷ درصد را به یک شکست [تجاری] تبدیل میکند. به همین دلیل است که سرمایهگذاران نهادی به دیفای روی میآورند.

او در ادامه افزود:

در حالی که بیت کوین مشغول بازیابی هش ریت خود پس از سقوط اخیر است، اتریوم نسبتاً تأثیری از این ماجرا نگرفته و اکوسیستم دیفای هم ثابت مانده است. من مطمئنم که سرمایهگذاران نهادی میخواهند در سهامگذاریهای اتریوم ۲.۰ حرفی برای گفتن داشته باشند؛ چیزی که اکنون در یکی از بانکهای سوئیس امکانپذیر است.

تحلیلگر کوین بیورو گفت اتریوم شانس خوبی برای سبقت گرفتن از بیت کوین دارد و از محرکی نام برد که میتواند معادلات را کاملاً بر هم بزند:

به این خاطر و بنابر معیارهای دیگری نظیر پذیرش عمومی کاربران، تصور میکنم این اتفاق بسیار محتمل است که با آغاز روند صعودی بعدی ارزش بازار اتریوم از بیت کوین سبقت بگیرد. علاوه بر این اگر اتریوم بتواند قبل از بیت کوین صاحب یک صندوق قابل معامله در بورس (ETF) شود، این سبقت تضمین شده است.

در حال حاضر چندین ETF اتریوم منتظر تأیید کمیسیون بورس و اوراق بهادار آمریکا (SEC) هستند اما هیچیک از آنها تاکنون عرضه نشده است. مجری کوین بیورو گفته است، این شانس وجود دارد که کمیسیون بورس یکی از این صندوقها را تأیید کند؛ با این حال هیچگونه شواهدی در رابطه با تأییدشدن ETFهای اتریوم وجود ندارد.

او در این رابطه گفته است:

در حال حاضر شاید خوشخیالی باشد، اما تا آنجایی که میدانم پرسش «اگر» مطرح نیست؛ بلکه بحث بر سر «چه زمانی» است.

عرضه اولیه نماد معاملاتی وهامون در فرابورس ایران به علت تعطیلی بازار سرمایه در ۶ روز آتی به تعویق میافتد.

براساس اعلام باشگاه خبرنگاران جوان، تاریخ ثبت سفارش عرضه اولیه شرکت سرمایهگذاری هامون صبا به چهارشنبه ۱۴۰۰/۰۵/۰۶ موکول شد.

سازمان بورس و اوراق بهادار در حالی از امروز ۲۹ تیرماه تا یکشنبه سوم مرداد اعلام تعطیلی کرده که حدود ۱۲۰ شرکت بورسی و فرابورسی در این روزها مجامع عادی سالانه خود را برگزار می کنند و بسیاری از شرکت ها فقط تا ۳۱ تیر فرصت قانونی برگزاری مجمع دارند.

به گزارش پایگاه خبری بازار سرمایه (سنا) و به نقل از بورس ۲۴، محسن انصاری مهیاری، مدیر نظارت بر ناشران سازمان بورس و اوراق بهادار در خصوص برگزاری یا لغو برگزاری مجامع شرکت ها با توجه به تعطیلی ۶ روزه ادارات تهران، اعلام کرد: با توجه به این که مطابق با اساسنامه، شرکت ها موظف هستند حداکثر تا ۴ ماه پس از پایان سال مالی نسبت به برگزاری مجمع عمومی عادی اقدام کنند، بنابراین برگزاری مجامع به قوت خود باقی است.

این مقام نظارتی افزود: اختیار برگزاری یا عدم برگزاری بر عهده هیات مدیره ناشران پذیرفته شده در بورس و فرابورس است.

وی گفت: در صورت برگزاری مجامع، نمایندگان سازمان بورس در مجامع حضور خواهند داشت و مشکلی از این بابت نیست.

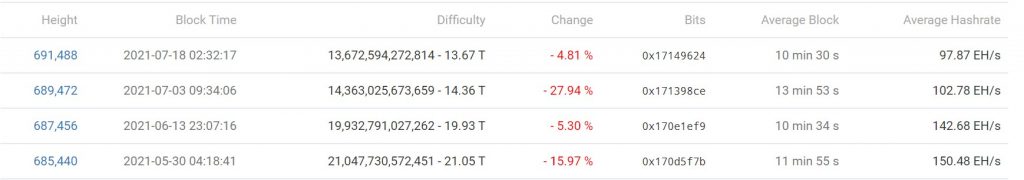

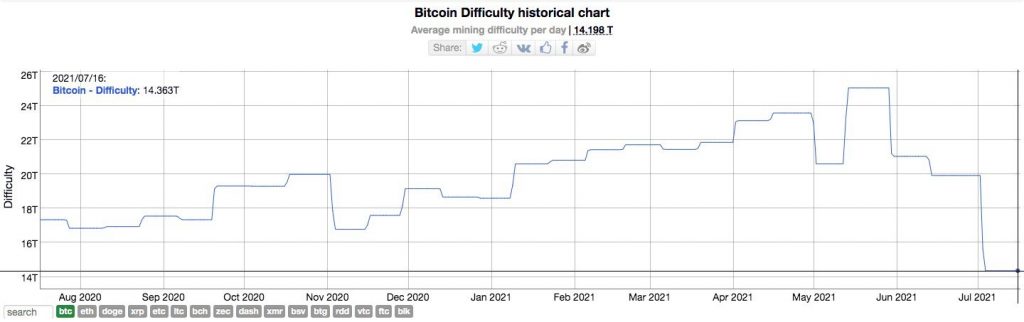

بیت کوین برای چهارمین بار متوالی کاهش نرخ سختی شبکه خود را تجربه کرد. چنین اتفاقی در ۱۰ سال گذشته بیسابقه بوده است. اکنون سختی شبکه بیت کوین به پایینترین سطح خود در یک سال گذشته یعنی حدود ۱۴ تریلیون رسیده است.

به گزارش کریپتو پوتیتو، سختی شبکه بیت کوین در ۲۴ ساعت گذشته با یک کاهش ۵ درصدی دیگر مواجه شد.

بلاک چین بیت کوین این قابلیت را دارد تا با توجه به تعداد استخراجکنندگان فعال شبکه، خود را تنظیم کند. شبکه بیت کوین پس از استخراج هر ۲,۰۱۶ بلاک، که تقریباً دو هفته به طول میانجامد، کار را برای استخراجکنندگان سختتر یا آسانتر میکند.

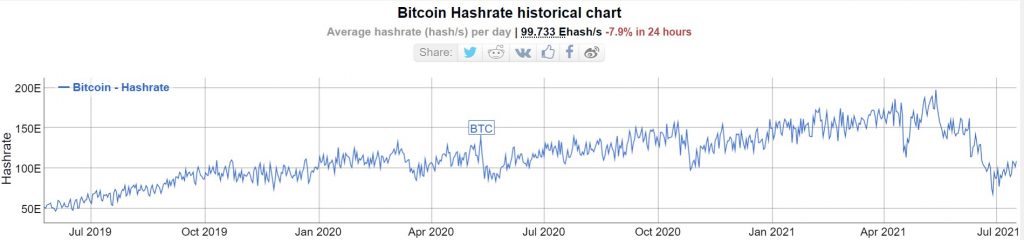

با ممنوع شدن استخراج در چین، کشوری که بیشتر هش ریت شبکه بیت کوین را در اختیار دارد، استخراجکنندگان مجبور به ترک کسبوکار خود شدند. درحالی که ماینرهای چینی به دنبال مکانهای جدیدی برای استقرار خود هستند، شبکه تحت تأثیر قرار گرفته و هش ریت طی چند هفته بیش از ۵۰٪ سقوط کرده است.

سازوکار تنظیم خودکار سختی شبکه بیت کوین در چند مورد واکنش نشان داد و سختی را کاهش داد. آخرین تنظیم سختی ۳ ژوئیه (۱۲ تیر) اتفاق افتاد که با بزرگترین کاهش سختی تاریخ بیت کوین همراه بود.

این آخر هفته نیز شاهد کاهش دیگری در سختی شبکه بودیم. به گفته بیتیسی دات کام (btc.com)، کاهش سختی در این دوره ۴.۸۱ درصد بوده است. اکنون این چهارمین کاهش سختی متوالی در شبکه است، چیزی که بلاک چین بیت کوین به آن عادت ندارد.

آخرین باری که ۴ یا تعداد بیشتری (۸ بار) کاهش سختی متوالی در شبکه بیت کوین اتفاق افتاد، به ۱۰ سال قبل و در فاصله بین ماههای اوت تا نوامبر ۲۰۱۱ (مرداد تا آبان ۹۰) باز میگردد.

در مقابل، ۵۶ افزایش سختی متوالی از ابتدای سال ۲۰۱۳ تا اواخر سال ۲۰۱۴ اتفاق افتاده است. با آخرین کاهش در سختی شبکه، این معیار به پایینترین سطح خود در یک سال گذشته یعنی حدود ۱۴ تریلیون رسیده است.

همان طور که گفته شد، هش ریت بیت کوین که نشاندهنده کل قدرت پردازشی بهکار گرفته شده از سوی ماینرها است، زمانی که چین محدودیتها بر استخراجکنندگان را بیشتر کرد، به پایینترین سطح خود در دو سال گذشته کاهش یافت. در آن زمان این معیار به ۶۸ اِگزاهش بر ثانیه (EH/s) رسید.

پس از آن این شرایط با تنظیم سختی بعدی و مهاجرت ماینرهای چینی به دیگر کشورها، که بیشتر هم به سمت غرب بود، بهبود یافت. در زمان نگارش این گزارش، هش ریت بیت کوین تقریباً ۵۰٪ نسبت به پایینترین سطح خود در اواخر ژوئن (خرداد) افزایش یافته و اکنون حدود ۱۰۰ اِگزاهش بر ثانیه است.

در صورتی که قیمت بیت کوین بتواند در محدودهای بالاتر از ۳۰,۰۰۰ دلار باقی بماند، میتوان انتظار جهش ارزهایی نظیر پالیگان، تتا، CRO و LEO را داشت.

به گزارش کوین تلگراف، قیمت بیت کوین طی روزهای گذشته بهخوبی از پس حفظ حمایت ۳۰,۰۰۰ دلاری برآمده است، اما در ثبت رالیهای احیای قدرتمند موفق عمل نکرده است؛ همین مسئله باعث شده است تا بسیاری از معاملهگران نسبت به ثبت کف قیمتی جدید نگران باشند.

ایکوینومتریکس (Ecoinometrics)، در رشته توییت خود عنوان میکند که اصلاح فعلی شباهت زیادی به سال ۲۰۱۳ دارد. در آن زمان ۱۹۷ روز طول کشید تا قیمت بیت کوین به اوج تاریخی خود برسد و پس از آن شاهد اصلاح ۶۹ درصدی این ارز دیجیتال بودیم.

در صورتی که تاریخ بخواهد تکرار شود، معاملهگران باید کمی صبر خود را افزایش دهند؛ چراکه روند فعلی تنها ۹۵ روز است که در بازار فعال شده است. در ۳۰,۰۰۰ دلار، قیمت بیت کوین تنها ۵۴ درصد از ارزش خود را از دست داده و این در حالی است که یک اصلاح ۶۹ درصدی، باعث سقوط قیمت تا ۲۰,۰۰۰ دلار خواهد شد.

دلفی دیجیتال (Delphi Digital)، در تازهترین گزارش خود عنوان میکند که حجم معاملات در پلتفرمهای آنی از اوج ماه مه تا به حال، بیش از ۶۰ درصد کمتر شدهاند. بر اساس این گزارش، وضعیت معاملات اهرمدار و آتی هم تعریف چندانی ندارد و قراردادهای آتی باز بیت کوین به سطوح اوایل سال ۲۰۲۱ رسیده است.

دلفی دیجیتال از این موضوع بهعنوان یک نشانه صعودی یاد میکند و معتقد است که دستهای قدرتمند در بازار باعث ایجاد این وضعیت در بازارهای آتی هستند. دستهای قوی یک اصطلاح در بازارهای مالی است که به سرمایهگذاری اطلاق میشود که درگیر هیجانات نمیشوند و داراییهای خود را نگه میدارند.

بیت کوین (BTC)

قیمت بیت کوین در حال حاضر در تلاش است تا از حمایت ۳۱,۰۰۰ دلار جهش کند، اما شادو بلند کندل دیروز نشان میدهد که در این سطوح فشار خرید از بین میرود. فروشندگان بار دیگر تلاش خواهند کرد تا قیمت بیت کوین را به زیر حمایت ۳۱,۰۰۰ دلاری بکشانند.

میانگین متحرک نمایی ۲۰ روزه (EMA20) در محدوده ۳۳,۱۷۴ دلار شیبی بهسمت پایین دارد و شاخص قدرت نسبی (RSI) هم در محدوده منفی در حال نوسان است؛ این شرایط نشان میدهد که دست بالاتر در اختیار فروشندگان است. اگر فروشندگان قیمت را تا ۳۱,۰۰۰ دلار کاهش دهند، بیت کوین ممکن است شاهد سقوط تا ۲۸,۰۰۰ دلار باشد.

محدوده ۳۱,۰۰۰ تا ۲۸,۰۰۰ دلار یک محدوده پراهمیت برای خریداران است؛ چراکه اگر این حمایت شکسته شود، باید انتظار لیکوییدشدن گسترده معاملهگرانی باشد که قراردادهای لانگ (خرید) در اختیار دارند. از سوی دیگر این اتفاق باعث منفیشدن شدید احساسات حاکم بر بازار خواهد شد. تلفیق این مسائل ممکن است قیمت را تا ۲۰,۰۰۰ دلار پایین بکشد.

در طرف مقابل، اگر خریداران بتوانند قیمت را بالاتر از میانگین متحرک ساده ۵۰ روزه (SMA50) در ۳۴,۹۲۵ تثبیت کنند، میتوان گفت که فشار فروش در حال کاهش است. در این صورت احتمال جهش تا بالای ۳۶,۶۷۰ دلار بیشتر خواهد شد.

در تایم فریم ۴ ساعته، خریداران قیمت را به بالای میانگین متحرک نمایی ۲۰ روزه رساندهاند، اما در عبور از سد میانگین متحرک ساده ۵۰ دورهای موفق عمل نکردند؛ این مسئله نشان میدهد که فروشندگان در رالیهای قیمت اقدام به فروش میکنند. در حال حاضر فروشندگان تلاش خواهند کرد تا بار دیگر قیمت را به زیر ۳۱۰۰۰ دلار برسانند.

در صورت موفقیت آنها، ۳۰,۰۰۰ و ۲۹,۰۰۰ دلار اهداف احتمالی خواهند بود. شکستهشدن متحرک ساده ۵۰ دورهای و بستهشدن قیمت در بالای آن، اولین نشانه از تقویت فشار خرید خواهد بود. در صورت که بیت کوین به بالای خط روند نزولی برسد، روند بازار به نفع خریداران تغییر خواهد کرد.

پالیگان (MATIC)

پالیگان طی روزهای اخیر درگیر اصلاح قیمت بوده است. پس از این اصلاح شاهد سقوط تا ناحیه حمایتی بین ۰.۷۴ تا ۰.۶۸ دلار بودیم. به احتمال زیاد خریداران با قدرت از این ناحیه حمایتی دفاع خواهند کرد.

با وجود اینکه میانگینهای متحرک شیبی رو به پایین دارند، شاخص قدرت نسبی بهدنبال احیا از ناحیه اشباع فروش است؛ این مسئله بیانگر آن است که خریداران بهدنبال ترتیبدادن یک رالی احیا هستند.

میانگین متحرک نمایی ۲۰ روزه در ۱ دلار اولین مقاومت پیش روی قیمت پالیگان خواهد بود. اگر قیمت پالیگان از این سطح سقوط کند و به زیر ناحیه حمایتی برسد، احتمال آغاز دوباره روند نزولی وجود خواهد داشت. ۰.۵۴ و ۰.۳۴ دلار اهداف احتمالی در این سقوط خواهند بود.

در سوی دیگر، اگر خریداران بتوانند قیمت را به بالای میانگین متحرک نمایی ۲۰ روزه برسانند، احتمال جهش تا میانگین متحرک ساده ۵۰ روزه در ۱.۲۶ دلار وجود خواهد داشت. عبور از این ناحیه میتواند به صعود تا ۱.۷۱ دلار منجر شود.

احیا قیمت از ۰.۷۸ دلار در حال حاضر با مقاومت میانگین متحرک نمایی ۲۰ دورهای در تایم فریم ۴ ساعته مواجه است. این موضوع بیانگر آن است که فروشندگان تمایلی به برداشتن اهرمهای خود ندارند و در هر رالی اقدام به فروش میکنند. هدف فعلی آنها رساندن قیمت به ۰.۷۴ دلار است.

در سوی دیگر، اگر قیمت از سطوح فعلی جهش کند، خریداران بار دیگر تلاش خواهند کرد تا پالیگان را به میانگین متحرک ۲۰ دورهای برسانند. در صورت موفقیت آنها، احتمال جهش تا میانگین متحرک ساده ۵۰ دورهای وجود دارد. ۱.۰۵ دلار مقاومت بعدی خواهد بود.

تتا (THETA)

قیمت تتا از اواسط ماه آوریل (فروردین) و زمانی که به اوج ۱۵.۸۸ دلاری خود رسید، در روند نزولی قرار دارد. کاهش قیمت باعث شد تا تتا به ناحیه حمایتی ۴.۵۷ تا ۳.۸۵ دلاری سقوط کند. این ناحیه ممکن است باعث جذب خریداران شود.

میانگینهای متحرک شیبی رو به پایین دارند که نشان میدهد فروشندگان کنترل بازار را در اختیار دارند، اما قرارداشتن شاخص قدرت نسبی در محدوده اشباع فروش، احتمال جهش صعودی را بیشتر میکند. میانگین متحرک نمایی ۲۰ روزه در ۵.۶۸ دلار اولین مقاومت پیش روی تتا خواهد بود.

اگر قیمت از این مقاومت سقوط کند، فروشندگان بار دیگر تلاش خواهند کرد تتا را به زیر ناحیه حمایتی بکشانند. شکستهشدن قیمت و رسیدن به زیر ۳.۸۵ دلار نشانهای از آغاز یک روند نزولی دیگر خواهد بود. هدف از این روند ۲.۶ دلار است.

در طرف مقابل، اگر فروشندگان بتوانند قیمت را به بالای میانگین متحرک نمایی ۲۰ روزه برسانند، احتمال جهش تا خط روند وجود دارد. شکستهشدن این مقاومت هم بیانگر تغییر روند احتمالی خواهد بود.

تتا مدتی است که در محدودهای بین ۴.۳۳ تا ۴.۶۲ دلار در حال تثبیت قیمت است. در تایم فریم ۴ ساعته، شاخص قدرت نسبی یک واگرایی مثبت را تشکیل داده است که نشان از تضعیف احتمالی شتاب نزولی دارد.

اگر خریداران بتوانند قیمت را به بالای میانگین متحرک نمایی ۲۰ دورهای برسانند و تثبیت کنند، احتمال جهش تا میانگین متحرک ساده ۵۰ دورهای وجود دارد. این سطح احتمالاً بهعنوان یک مقاومت عمل میکند، ولی اگر خریداران بتوانند از سد این مقاومت عبور کنند، تتا میتواند تا مقاومت بعدی در ۶ دلار صعود کند.

در طرف مقابل، اگر فروشندگان قیمت را به زیر ۴.۳۳ برسانند، احتمال تشدید فشار فروش و سقوط بیشتر وجود خواهد داشت. در این صورت ممکن است تتا تا حمایت روانی ۴ دلاری پایین بیاید.

کریپتو (CRO)

قیمت CRO طی چند روز اخیر در بازهای بین ۰.۱۴ تا ۰.۰۸ دلار در نوسان بوده است. روز چهارشنبه این ارز دیجیتال از ۰.۱۳ دلار سقوط کند، اما خریداران موفق شدند در نزدیکی میانگینهای متحرک جلوی این سقوط را بگیرند که خود نشانهای مثبت به حساب میآید.

میانگینهای متحرک صاف شدهاند و شاخص قدرت نسبی زیر محدوده میانی است که بیانگر تعادل میان عرضه و تقاضا است. در صورتی که قیمت از سطح فعلی سقوط کند و به زیر ۰.۱ دلار برسد، میتوان انتظار کاهش تا حمایت قدرتمند ۰.۰۸ دلاری را داشت.

در سوی دیگر، اگر خریداران بتوانند قیمت را بالای میانگینهای متحرک تثبیت کنند، صعود تا مقاومت ۰.۱۳ تا ۰.۱۴ دلار محتمل خواهد بود. فروشندگان به احتمال زیاد در این ناحیه عملکردی قدرتمند از خود نشان دهند. در صورت سقوط از این محدوده، ممکن است تا چند روز آینده شاهد نوسانات عرضی روی نمودار باشیم.

در تایم فریم ۴ ساعته، فروشندگان قیمت را تا زیر حمایت ۰.۱۰۸ دلاری پایین کشیدند ولی نتوانستند از این نقطه قوت استفاده لازم را ببرند. پس از آن شاهد احیا تا میانگین متحرک نمایی ۲۰ دورهای شدیم، ولی خریداران موفق به عبور از این مقاومت نشدند؛ این موضوع نشان میدهد که فروشندگان دست از تلاش برنداشتند و همچنان در رالیها اقدام به فروش میکنند.

اگر فروشندگان قیمت را تا زیر ۰.۱۰۸ دلار پایین بکشند، سقوط تا حمایت کلیدی ۰.۰۸ دلار ممکن است.

در سوی دیگر، جهش قیمت به بالای میانگین متحرک نمایی ۲۰ دورهای میتواند باعث افزایش تا میانگین متحرک ساده ۵۰ دورهای شود. شکستهشدن این مقاومت احتمال صعود تا مقاومت بعدی را بیشتر میکند.

لئو (LEO)

قیمت لئو طی چند روز گذشته در یک کانال بزرگ و در نزدیکی به مقاومت کانال در حال نوسان است. دامنه نوسانات کوچک در نزدیکی یک مقاومت عموماً نشانهای از پیشبینی خریداران مبنی بر جهش قریبالوقوع قیمت است و از همین رو آنها تمایل چندانی به فروش ندارند.

میانگینهای متحرک شیبی رو به بالا دارند و شاخص قدرت نسبی هم در محدوده ۶۳ است که نشان میدهد خریداران قدرت بیشتری در بازار دارند. در صورتی که خریداران بتوانند قیمت را بالای ۲.۹۶ دلار تثبیت کنند، احتمال صعود تا مقاومت بعدی در ۳.۳۲ دلار محتمل خواهد بود.

در صورتی که قیمت از سطوح فعلی سقوط و به زیر میانگین متحرک نمایی ۲۰ روزه در ۲.۷۸ برسد، این تحلیل صعودی اعتبار خود را از دست خواهد داد.

در این صورت میتوان گفت که خریداران امید خود نسبت به جهش را از دست داده و حالا بهدنبال برداشت سودهای خود هستند. این اتفاق ممکن است به سقوط تا میانگین متحرک ساده ۵۰ روزه در ۲.۵۹ دلار ختم شود.

در تایم فریم ۴ ساعته، فاز تثبیت بین ۲.۸۵ و ۲.۹۵ دلار به پایان رسیده است و جهش حرکت رو به بالا است. اگر خریداران بتوانند قیمت را در بالای ۲.۹۶ دلار تثبیت کنند، شتاب صعودی بیشتر میشود و در کوتاهمدت صعود تا ۳.۱ دلار محتمل خواهد بود.

میانگین متحرک نمایی ۲۰ دورهای آرامآرام در حال صعودیشدن است و شاخص قدرت نسبی هم در محدوده ۶۲ قرار دارد ک نشان میدهد دست بالاتر از آن خریداران است. در سوی دیگر، اگر قیمت سقوط و به زیر ۲.۸ دلار برسد، مقصد بعدی ۲.۶۷ دلار خواهد بود.

عرضه سیمان برخی از شرکتها در بورس کالا به حاشیه رفتن قیمتگذاری دستوری را موجب شد اما فاصله قیمتی بین بورس و بازار جذابیت بالایی را برای سودآوری از این دوگانه قیمتها به همراه داشت. قطعی برق و ایجاد انتظار کاهش عرضه حاصل از توقف احتمالی تولید، موجب شد احتکار این کالا رونق بگیرد و نتیجه آن بحران قیمتی در بازار سیمان بود.

منشأ بحران سیمان

ورود سیمان به بورس کالا اگرچه در هفتههای ابتدایی آن چندان حاشیه نداشت، ولی در روزهای اخیر با سیگنال روانی افت عرضه به دلیل قطعی برق، شاهد افزایش شدید رقابت برای خرید بودیم که خروجی آن ابطال معاملات بود. اما نکته دیگر قیمتهای پایه است که از فاصله بالایی برخوردار بوده تا جایی که فاصله قیمتی شدیدی را شاهد بودیم. وقتی قیمتهای پایه به هر دلیل بالاست به این معنی است که فضا به صورت تئوریک برای افت قیمتها وجود ندارد؛ مگر آنکه عرضهکننده خود مایل به کاهش نرخ باشد که در شرایط تورمی فعلی چنین امری در دسترس نخواهد بود. در نهایت شاهد بودیم که روزهای اخیر ابطال گسترده معاملات رقم خورد و البته گفتوگو با مدیران بورس کالا حکایت از آن دارد که قیمتهای پایه با وضعیت بهتری همراه خواهد بود تا این اختلاف در نهایت بین نرخهای پایه تعدیل شود. همانگونه که عنوان شد؛ نوسان بهای سیمان در بورس کالا موجب شد تا بسیاری از معاملات هفته جاری این محصول تایید نشود که به معنی رقابت شدید برای خرید بود که آن هم نشانهای از برتری تقاضا بر عرضهها به شمار میرود. اینکه انتظارات در بورس و بازار رشد احتمالی قیمتها را به همراه داشته حکایت از آن دارد که پتانسیل احتکار را نمیتوان نادیده گرفت، آنهم در شرایطی که در روزهای گرم سال و زمان اوج تقاضای فصلی هستیم. البته احتکار گسترده سیمان آن هم در وضعیتی که به مرور زمان با افزایش حجم فعالیت واحدهای تولیدی و افت تقاضا در روزهای سرد سال همراه خواهد شد اگرچه از توجیه گستردهای برخوردار نیست ولی این نکته که سیمان با قیمت بالاتر در بازار در دسترس است را هم نمیتوان نادیده گرفت. این در حالی است که ورود هر کالا به بورس کالا با توجه به تاریخچه فعالیت این بازار رسمی، در گام اول به معنای افزایش نرخ ولی پس از آن به معنی تعدیل قیمتها خواهد بود. تا جایی که در نهایت قیمت یک کالا در بورس، اکثریت قریب به اتفاق پایینتر از قیمت بازار آزاد بوده است. بنابراین در نهایت قیمتهای پایینتر هر کالایی همچون سیمان را در نهایت در بورس کالای ایران کشف خواهیم کرد. اینکه به صورت مقطعی شاهد جرقههای سنگین رشد قیمتها هستیم به معنی آن است که این بازار در مراحل رشد و بلوغ خود قرار گرفته است. اما قطعا رقابتهای سنگین و ثبت قیمتهای بالاتر از نرخهای پایه به صورت انفجاری را نمیتوان پذیرفت.

رشد عرضه سیمان در بورس کالا؛ تضمین کننده ثبات

برآوردها نشان میدهد که تقاضای ماهانه سیمان در کشور رقمی نزدیک به ۴ میلیون تن است که تا روزهای گذشته رقم عرضه سیمان در بورس کالا از ۲ میلیون تن در ماه فراتر رفته بود. بنابراین استمرار این وضعیت به معنی آن است که این بازار به زودی با آرامش بیشتری روبهرو میشود. اما استمرار ثبات در بازار میطلبد که حجم عرضه سیمان افزایش یافته و به ارقامی نزدیک به تقاضای واقعی دست یابد. تجربه موفق در بازار محصولات پتروشیمی نشان میدهد که هر چه حجم عرضهها در بورس کالا افزایش یافته و عرضه در بازار آزاد محدود شود، به معنی آن خواهد بود که مدیریت بازار سادهتر و شفافیت بیشتری حکمفرما شود. این روند روبه رشد اگرچه در فرآیند بلوغ قرار دارد، اما به مرور زمان شاهد بهبود وضعیت خواهیم بود. تا جایی که به رغم انتقادات جدی از قیمتهای کشف شده در بورس کالا که البته با ابطال معاملات همراه شد و سیگنالهای تورم انتظاری به دلیل قطعی برق اما این دوره مقطعی است و روزهای آینده شرایط بهتری در بازار سیمان حکمفرما میشود.

در همین راستا سیدجواد جهرمی، معاون عملیات و نظارت بر بازار بورس کالای ایران در پاسخ به پرسش «دنیایاقتصاد» در رابطه با اوضاع قیمتهای پایه و نرخهای به دست آمده از معاملات سیمان گفت: حداقل قیمت معامله همان نرخ مصوبی است که شرکتهای پذیرش شده اگر در بورس کالا اقدام به فروش نکنند لازم است به آن قیمت اقدام به فروش خارج از بستر بورس کنند. از این رو در بورس کالا معاملات اولیه را با همان قیمت مصوب شروع کردیم. به عنوان مثال، این قیمتها که در ابتدای سال جاری از سوی بخشهای دولتی اعلام شد، برای سیمان فله؛ تیپ ۲، ۳۰۸ هزار تومان(در هر تن) بود که در این بازار با رشد قابل توجهی همراه شده است.

در فرآیند معاملاتی در بستر بورس کالا به نرخهایی رسیدیم که از مسیر دادوستد سیمان در بورس کالا طی هفتههای متوالی کشف شد. براین اساس امکان کشف قیمت پایه از طریق چندین مدل وجود دارد:

بر مبنای نرخ کشف شده معاملات هفتههای ماقبل

جهرمیگفت: طبق معادله مبتنی بر دو متغیر اصلی نرخهای جهانی و بهای ارز؛ در بسیاری از بازارها همچون فولاد و پتروشیمی این مدل قیمتگذاری بسیار رایج است اما در بازار سیمان چنین روشی چندان کارایی نخواهد داشت. تعیین بازه میان قیمت کشف شده قبلی، بهطوری است که درصدی پایینتر یا بالاتر از آن قیمت عرضهکنندگان اقدام به تعیین قیمت کنند. طبیعتا این امکان وجود دارد که برخی از عرضهکنندگان قیمتهای بسیار بالا یا برخی از آنها با نرخی پایین اقدام به قیمتگذاری کنند. نکتهای که در بورس کالا مورد توجه است، تعادل در نرخگذاری است. به طوری که قیمت پایه نه آنقدر پایین باشد که متقاضیان رقابتهای قیمتی بالایی را انجام دهند و نه آنقدر بالا باشد که منجر به عدم معامله شود. بررسیها نشان میدهد، طی مدتی که در بورس کالا اقدام به نرخگذاری محصول سیمان کردهایم، تقریبا در عموم هفتههای معاملاتی بخش عمدهای از حجم عرضههای انجام شده در تالار معاملاتی بورس کالا مورد معامله قرار گرفته است. به عنوان مثال در هفته منتهی به ۱۸ تیرماه، محصول سیمان فله تیپ ۲، حدودا ۸۵ درصد از حجم عرضهها مورد دادوستد قرار گرفته است. البته این معاملات مربوط به روزهای پیش از قطعیهای برق بوده است. یا دادوستد محصول سیمان تیپ۲ کیسهای نیز بالغ بر ۸۲ درصد از عرضههای آن به معامله ختم شده است. این درصدهای معاملاتی نشان میدهد که بازه قیمتی که مدنظر بوده و اعلام شده، قیمتی است که بازیگران بازار سیمان آن را معقول تشخیص داده و اقدام به خرید کردند. در هفته اخیر به دلیل اعلام قیمتهای گوناگون از سوی افراد، شاهد ثبت رقابتهای قیمتی بالایی بودیم که حتی در برخی از عرضههای سیمان این رقابتها بالاتر از ۱۰۰ درصد ثبت شد. بنابراین بورس کالا به دنبال بهرهگیری از نوعی مدل قیمتگذاری است که نه موجب شکلگیری رقابتهای قیمتی شدید باشد و نه سطحی باشد که معاملهای انجام نشود.

بازه قیمت کشف شده مبتنی بر عملکرد شرکتها

معاون عملیات و نظارت بر بازار بورس کالا افزود: برای هفتههای آینده همانطور که بیان شد، بورس کالا مبتنی بر وضعیت معاملات و میزان تقاضایی که برای محصول عرضه شده از سوی شرکتها شکل میگیرد، اقدام به قیمتگذاری خواهد کرد. به عبارت سادهتر، ممکن است که شرکتی اقدام به عرضه حجم بالایی از سیمان آن هم با قیمت پایه بالا کند که تقریبا در میان کل شرکتهای عرضهکننده نسبت معامله به عرضه بالایی نیز داشته باشد. نکته بعدی برای اینکه بتوان شرکتهای سیمانی بیشتری را به بستر معاملات بورس کالا هدایت کرد تا از فضای قیمتگذاری دستوری خارج شوند، لازم است که در هفتههای نخست با تعاملی که میان بورس کالا و این شرکتها صورت میگیرد، شناخت کافی از این روش دادوستد و فرآیند قیمتگذاری حاصل شود. امیدواریم در هفتههای آینده با توجه به مدلهایی که ابلاغ خواهد شد، با توجه به عملکرد شرکتها در معاملات و وضعیت کل شرکت در مجموع فروش صورت گرفته در مورد قیمتهای پایه تعدیلهای لازم انجام شود. از این رو این امکان وجود دارد که قیمت پایه برای برخی شرکتها مثبت شده و برای برخی دیگر قیمت پایه منفی یا کاهشی شود. بنابراین نمیتوان در حال حاضر اعلام کرد که برای همه شرکتها از یک قیمت پایه استفاده کرد. زیرا در رقابتهای قیمتی نیز با توجه به شرایط مختلفی که شرکتهای تولیدکننده سیمان دارند شاهد قیمتهای مختلف با رقابتهای قیمتی متفاوت هستیم.

پتانسیل کاهش نرخ در بورس کالا وجود دارد

جهرمی ادامه داد: در بورس کالا محدودیتی برای کاهش قیمت در تالار معاملات وجود ندارد و اگر واقعا شرکت عرضهکنندهای باشد که قیمت اعلامی را منصفانه اعلام نکند، با عدم خرید متقاضیان در زمانهای معامله میتواند نرخ عرضه خود را کاهش دهد. برای آنکه موضوع قیمتگذاری محصول سیمان را به درستی پیادهسازی کنیم تا بازار معاملات این محصول مدیریت شود، پیششرطهایی لازم است که مهمترین آن الزام به عرضه محصولات همه شرکتهای سیمانی از بستر بورس کالا است. زیرا با حذف عرضه خارج از شبکه بورس، میتوان بهراحتی اقدام به رصد معاملات و مدیریت بازار کرد. همانطور که در بسیاری از محصولات چنین روشی عملیاتی شده و بازخوردهای قابل قبولی را به دنبال داشته است. چرا که کل عرضه برای پاسخگویی به کل نیاز متقاضیان قرار میگیرد و در این صورت است که امکان سوءاستفاده از بستر معاملات بورس کالا به حداقل میرسد. این انتظار وجود دارد که با ورود کلیه شرکتهای عرضهکننده به بورس کالا، امکان فروش به روشهای اعتباری، سلف و … برای افراد فراهم شود.

تطابق گزارشهای فروش شرکتها؛ ابزار نظارت بر بازار

جهرمیگفت: در حال حاضر هیچ الزامی برای عرضه کل محصول سیمان تولید شده در کشور از سوی دستگاههای دولتی وجود ندارد. توافقی که برای عرضه سیمان در بورس کالا صورت گرفته است، توافقی از سوی سازمان بورس و اوراق بهادار با هلدینگهای بزرگ سیمانی نظیر شستا، غدیر و سیتکو است. از این رو به منظور حفظ حاکمیت حقوق سهامداران و شفافیت در این بازار اقدام به فروش محصول خود در بورس کالا کردهاند. وی یادآور شد: نظارتهای بعدی از سوی سازمان بورس روی شرکتها انجام میشود. به طوری که در پایان این ماه گزارشهای فروشی که از سوی شرکتهای بورسی اعلام میشود با گزارش فروش آنها در بستر بورس کالا مقایسه خواهد شد. چنانچه شرکتها خارج از بورس فروخته باشند به طوری که پایینتر از قیمتهای بورس کالا باشد و به دلیل عدم استفاده از معافیتهای مالیاتی فروش در بورس کالا منافع سهامدار را خدشهدار خواهند کرد. از طرف دیگر ممکن است شبهاتی در نحوه فروش خارج از بورس کالا وجود داشته باشد که از سوی سازمان بورس پیگیری و نظارت خواهد شد.

بنابراین الزام قانونی وجود ندارد و سعی شده است که مبتنی بر مکانیزمهای انگیزشی به جذب شرکتهای سیمانی به بورس کالا پرداخته شود. مهمترین مکانیزمهای انگیزشی در این بازار، خروج شرکتها از قیمتگذاریهای دستوری است. گاهی مطرح میشود که مجددا سیمان را از بورس کالا خارج شود، اما به نظر میرسد که محقق نخواهد شد. چرا که لازم است قیمتهایی که سیمان در حال حاضر براساس آن در بورس کالا معامله میشود، برای فروش در بازار آزاد به ارقام دستوری که در ابتدای سال اعلام شده تغییر کند و نحوه توزیع این فاصله نرخ قابل توجه میان قیمتهای فعلی و قیمت رسمی ( دستوری) ، مشخص نیست. نکته دوم این است که نحوه تخصیص سیمان چطور خواهد بود. آیا مجددا مبتنی بر امضای طلایی خواهد بود که چه افرادی با چه تناژی سیمان دریافت کنند. به دنبال این مسائل شائبه فساد معاملاتی و بروز درگاههای رانت برای بسیاری از افراد فراهم خواهد شد که باتوجه به تجربه اخیر فروش سیمان در بورس کالا امکان بازگشت به چنین مسیری در بورس ممکن نیست به ویژه اکنون که بازار سرمایه برای شرکتهای سیمانی نوسان مثبت نرخ را تجربه کرده و باتوجه به عملکرد اخیر این شرکتها لازم است که منافع همه گروههای ذینفع در نظر گرفته شود. سیدجواد جهرمی در خصوص میزان مصرف برق شرکتهای سیمانی اظهار کرد: پیش از این شرکتهای سیمانی میزان برق مورد نیاز خود را به وزارتخانه (صمت) اعلام کردهاند. از این رو برای تداوم تولید خود و مواجهنشدن با مشکل کمبود برق لازم است میزان نیاز این صنایع تامین شود. طبق جلساتی که اخیرا نهادهای مسوول برگزار کردند، این مسائل در دست بررسی است تا میزان مورد نیاز برق مصرفی این صنایع تامین شود و تولید آنها تداوم یابد.

رشد عرضه در بورس کالا ادامه مییابد

وی گفت: در حال حاضر، طبق اعلام شرکتهای سیمانی نزدیک به ۵۰میلیون تن سیمان سالانه در کشور مورد مصرف قرار میگیرد. به این ترتیب لازم است بیش از ۴میلیون تن عرضه ماهانه در بورس کالا انجام شود. در حال حاضر با ورود تدریجی شرکتهای سیمانی به بورس کالا، به عرضه ۲میلیون در ماه نزدیک شدیم که این اتفاق بهواسطه قطعیهای برق محقق نشد. اکنون سیمان تولیدی گروه شستا را داریم که بهصورت کامل در بورس کالا عرضه میکند و سایر هلدینگهای بزرگ نیز بهزودی عرضه خود را کامل خواهند کرد. به این ترتیب امیدواریم حجم عرضهها بهتدریج افزایش یابد. وی در پایان صحبتهای خود اظهار کرد: بنابراین آنچه در عرضه سیمان در بورس کالا محقق خواهد شد، انعطافپذیری قیمتهای پایه عرضه این محصول نسبت به عملکرد فروش آنهاست. همچنین با توجه به رشد عرضههای سیمان در بورس کالا پتانسیل نزدیکشدن سقف و کف قیمتهای پایه به یکدیگر وجود دارد. پس این انتظار هم ایجاد میشود که در نهایت قیمت کارخانههای مختلف به یکدیگر نزدیک شود. به دنبال عرضه بیشتر سیمان در بورس کالا التهاب معاملات این محصول تعدیل خواهد شد، از این رو فضا برای خرید بیشتر سیمان از بستر رسمی کالایی کشور بیشتر فراهم میشود.

در ماههای اخیر اتفاقات مختلفی از ممنوع شدن استخراج ارزهای دیجیتال در چین گرفته تا فشار دستگاههای نظارتی بر فعالیتهای مرتبط با معاملات ارزهای دیجیتال، سبب شد تا قیمت بیت کوین با سقوطی گسترده مواجه شود. اکنون معیارهای مختلفی نشان از جهش قریبالوقوع قیمت دارند، با این حال آیا میتوان به بازگشت روند صعودی بازار بیت کوین امیدوار بود؟

به گزارش کوین تلگراف، اکنون ۳ ماه از رسیدن قیمت بیت کوین به اوج تاریخی خود میگذرد. در ۲ ماه گذشته بیت کوین اغلب در محدوده ۳۰,۰۰۰ تا ۴۰,۰۰۰ معامله شده است، سطحی که ۵۴ درصد پایینتر از اوج تاریخی است.

سقوط بازار زمانی اتفاق افتاد که بسیاری از تحلیلگران دقیقاً چیز دیگری را پیشبینی کرده بودند. آنها میگفتند که بیت کوین ظرف چند ماه آینده پیوسته رکورد قیمتی خود را افزایش میدهد. حتی برخی پیشبینی کرده بودند که قیمت بیت کوین در همین سال ۶ رقمی شود.

دارد چه اتفاقی میافتد؟ آیا این سقوط تنها بخشی از اصلاح روند صعودی بازار است یا اینکه واقعاً بازار ارزهای دیجیتال وارد یک روند نزولی بلندمدت مشابه سال ۲۰۱۸ شده است؟

نشانههای صعودی

روند تاریخی تغییرات قیمت بیت کوین همبستگی منطقی با چرخههای هاوینگ دارد. اوجهای تاریخی قبلی بین ۱۲ تا ۱۸ ماه پس از هاوینگ به ثبت رسیدهاند. هاوینگ رویدادی است که در آن تقریباً هر ۴ سال یکبار پاداش استخراج بیت کوین نصف میشود. پلن بی (PlanB)، تحلیلگر مشهور و خالق مدل انباشت به جریان (S2F) بیت کوین، یکی از طرفداران همین فرضیه است. او همچنان بر این باور است که مدل انباشت به جریان داراییها (S2FX) حرکات صعودی بیشتری را برای بیت کوین پیشبینی میکند. او بارها به این موضوع اشاره کرده است که پیش از آغاز روندهای صعودی قبلی هم بازار با چنین سقوطهایی روبهرو شده است.

مدل انباشت به جریان داراییها نسخه تکامل یافته مدل انباشت به جریان است که علاوه بر بیت کوین، ارزش آتی سایر داراییها را هم پیشبینی میکند. این مدل تاکنون یکی از دقیقترین پیشبینی کنندگان قیمت در طول این سالها بوده است. علاوه بر این، دادههای درونزنجیرهای هم این فرضیه را تأیید میکنند که احساسات نزولی عمر کوتاهی خواهد داشت. برای مثال، کمی بعد از رسیدن قیمت بیت کوین به اوج خود در ماه آوریل (فروردین)، معاملهگران ناگهان داراییها خود را روانه صرافیها کردند و به ۸ ماه انباشت بدون وقفه پایان دادند.

ایگنیوس ترنوس (Igneus Terrenus)، مدیر روابط عمومی صرافی بایبیت (Bybit)، گفته است سرمایهگذاران کوتاهمدت مسبب اصلی سقوط قیمت بیت کوین از اوج تاریخی اخیر هستند.

ترنوس گفته است:

در جریان سقوط اخیر قیمت بیت کوین بسیاری از معاملهگران کوتاهمدت شوکه شدند و آنها همان کسانی هستند که در چند ماه اخیر بیشترین ضرر را متحمل شدهاند. اکنون در حالی که هیجانات آغاز سال از بین رفته است، نهنگها و سرمایهگذاران بلندمدت همچنان با اطمینان خاطر ماندهاند و این در حالی است که احساسات بازار کاملاً نزولی است.

صرافیهای ارز دیجیتال در چند هفته اخیر شاهد خروج سرمایه بودند. یک از شاخصهای وبسایت تحلیلی گلاسنود، که اشتیاق سرمایهگذاران برای فروش داراییهایشان را رصد میکند، الگوهای مشابهی را برای چرخههای قبلی قیمت به نمایش گذاشته است.

ریچارد نیه (Richard Nie)، تحلیلگر و محقق ارشد بینگبان (Bingbon)، معتقد است که جریان ورود و خروج بیت کوین در صرافیها گویای همه چیز است. او با این موضوع موافق است که معیارهای مختلف نشان از تغییر جهت صعودی بازار دارد.

نیه گفته است:

باید به تعداد نهنگها و موجودی بیت کوین صرافیهای ارز دیجیتال توجه داشته باشیم. بیت کوینهای موجود در بازار در حال برداشت از صرافیها و انتقال به کیف پولهای شخصی هستند و این یک نشانه صعودی بسیار قدرتمند است.

متی گرینسپن (Mati Greenspan)، بنیانگذار و مدیرعامل کوانتم اکونومیکس (Quantum Economics)، گفته است:

در حال حاضر حجم بیت کوین موجود در صرافیهای ارز دیجیتال به پایینترین سطح خود از ابتدای سال جاری رسیده است. این معامله یکبار دیگر برگزیده میشود و این موضوع میتواند نشانه خوبی برای به پایان رسیدن سکون [بازار] باشد.

نشانههای صعودی گستردهتر!

مبلغ بودجه پروژههای ارز دیجیتال یکی دیگر از نشانههای قابل توجه است که احساسات بازار را نشان میدهد. سال ۲۰۲۱ هم تاکنون سال فوقالعادهای برای استارتآپهای حوزه ارز دیجیتال بوده است. صنعت ارزهای دیجیتال تنها در ۳ ماهه اول سال ۲۰۲۱ شاهد سرمایهگذاری ۲.۶ میلیارد دلاری بر روی پروژههای خود بوده است که این رقم از کل بودجه اختصاص دادهشده به استارتآپهای ارز دیجیتال در سال ۲۰۲۰ بیشتر است.

به نظر نمیرسد که سقوط بعد از آوریل (فروردین) اشتهای سرمایهگذاران خطرپذیر را کور کرده باشد. اواخر ماه مه (اردیبهشت) شرکت سیرکل (Circle) که ارز دیجیتال باثبات یواسدی کوین (USDC) را هم عرضه کرده است، توانست ۴۴۰ میلیون دلار سرمایه جذب کند و چند روز پس از آن هم شرکت گلکسی دیجیتال (Galaxy Digital) که توسط مایک نووگراتز (Mike Novogratz) اداره میشود، یک صندوق سرمایهگذاری در ارزهای دیجیتال به ارزش ۱۰۰ میلیون دلار راهاندازی کرد.

اواسط ژوئن (خرداد) بلومبرگ گزارش داد که حجم سرمایهگذاریهای خطرپذیر در پروژههای ارز دیجیتال به بیش از ۱۷ میلیارد دلار رسیده است. حتی شرکت بلاک وان (Block.one) هم اخیراً اعلام کرد که سرمایهای ۱۰ میلیارد دلاری را به راهاندازی صرافی جدید خود اختصاص داده است. همین کافی است تا بتوان گفت عملکرد ارزهای دیجیتال در ۳ ماهه دوم سال جاری میلادی تأثیری بر رشد سرمایهگذاریهای خطرپذیر نگذاشته است.

منظور از سرمایهگذاری خطرپذیر تأمین سرمایه اولیه برای کسبوکارهای نوپا است. این شکل از سرمایهگذاریها به خاطر ریسک بالایی که دارند با عنوان سرمایهگذاری خطرپذیر یا ریسکپذیر شناخته میشوند.

علاوه بر این، موارد کلانی در بازار وجود دارند که باید در نظر گرفته شود. در میان تردیدهایی که پیرامون وضعیت اقتصادی جهان وجود دارد، برخی از جمله رابرت کیوساکی (Robert Kiyosaki)، نویسنده کتاب «پدر پولدار، پدر بیپول»، سقوط بازار سهام را پیشبینی کردهاند. کیوساکی طرفدارانش را تشویق کرده است تا به ذخیره طلا و بیت کوین بپردازند. این میتواند بهعنوان نشانهای برای همبستگی بیشتر بیت کوین و بازار سهام در نظر گرفته شود. اما آیا سقوط گسترده بازار سهام میتواند به معنی کوچ کردن سرمایهگذاران به بازار بیت کوین، بهعنوان یک پناهگاه امن باشد؟

نکته قابل توجه دیگر بهروزرسانی تپروت (Taproot) بیت کوین است که قرار است در نوامبر (آبان) راهاندازی شود. این اولین بهورزرسانی شبکه بیت کوین پس از بهروزرسانی سگویت (Segwit) در سال ۲۰۱۷ است. گفتنی است که بهروزرسانی سگویت در ادامه با ثبت اوج تاریخی جدید ۲۰,۰۰۰ دلاری در دسامبر ۲۰۱۷ (آذر ۹۶) همراه بود. فهمیدن اینکه تاریخ تکرار میشود و اینکه آیا همبستگی بین بهروزرسانی شبکه و قیمت وجود دارد یا خیر، کار سختی است، با این حال ارزش به خاطر سپردنش را دارد.

دستگاههای نظارتی عوامل نزولی هستند

بدون شک بزرگترین عامل نزولی چند ماه اخیر بازار ارزهای دیجیتال فشار دستگاههای نظارتی بوده است. برجستهترین آنها ممنوعیت استخراج ارزهای دیجیتال توسط مقامات چین بود که تردید گستردهای را در بازار به وجود آورد. بسیاری از ماینرهای بزرگ چینی مجبور شدند فعالیت خود را متوقف کنند. در برخی از موارد این ماینرها بهطور موقت و حتی دائمی به کشور دیگری نقل مکان کردند. این مهاجرت بدون شک هزینه سنگینی برای ماینرهای چینی داشته است. ضمن اینکه این اتفاق تاثیر قابل توجهی هم بر شبکه گذاشته و سختی استخراج بیت کوین بزرگترین سقوط تاریخ خود را تجربه کرده است.

قانونگذاران کشورهای دیگر هم اخیراً حساسیت بیشتری نسبت به این حوزه از خود نشان دادهاند. هند که در سال ۲۰۲۰ کمی از مواضع مخالف خود با ارزهای دیجیتال کوتاه آمده بود، یکبار دیگر به فکر ممنوع کردن ارزهای دیجیتال افتاد، هرچند که اکوسیستم ارزهای دیجیتال هند همچنان در حال تکامل است.

نهاد قانونگذار امور مالی انگلستان هم اخیراً موجی را علیه بایننس به راه انداخت و به این صرافی دستور داد تا تمامی فعالیتهای قانونگذاری شده خود را در این کشور متوقف کند. اکنون بسیاری از شرکتهای فعال در حوزه ارز دیجیتال در انگلستان مجوز فعالیت میگیرند، با این حال کاربران انگلیسی بایننس با مسدود شدن امکان واریز پول به حسابهای خود از سوی بانکهای این کشور مواجه میشوند.

بایننس در ماههای اخیر به دلایل مختلف تحت فشار نهادهای نظارتی کشورهای مختلف سراسر جهان بوده است. ضمن اینکه هنوز مشخص نیست که قانونگذاران تنها با بایننس مشکل دارند و یا اینکه این صرافی نمایندهای برای کل صنعت ارزهای دیجیتال است.

تحلیلگران سازمانی هم تاکنون پیشبینیهای ناامیدکنندهای برای قیمت بیت کوین داشتهاند. جیپیمورگان (JPMorgan) اخیراً هشدار داده بود که وضعیت بازار بیت کوین در میانمدت ناپایدار به نظر میرسد. این تحولات به اندازه ممنوع شدن استخراج در چین تأثیرگذار نبوده است، اما قطعاً کمکی هم به افزایش اطمینان در میان سرمایهگذاران نکرده است.

دنیل برناردی (Daniele Bernardi)، مدیرعامل شرکت دیامان گروپ (Diaman Group) که در زمینه مدیریت فناوریهای مالی فعالیت میکند، معتقد است که در حال حاضر دلایلی برای احتیاط کردن وجود دارد.

برناردی گفته است:

اگر قیمت بیت کوین را بر اساس مدل انباشت به جریان تحلیل کنیم، قیمت بیت کوین میتواند در کوتاهمدت ۳ برابر شود. ما در دیامان مدلی را بر اساس نرخ پذیرش بیت کوین طراحی کردهایم که نشان میدهد رسیدن بیت کوین به اوج تاریخی ۶۴,۰۰۰ دلاری خود منطقی به نظر میرسد.

آیا روند بازار تغییر میکند؟

بیشتر معیارهایی که نشان از صعودی شدن روند بازار دارند، هنوز در نیمه راه هستند. اکنون آیا میتوان گفت که شواهد کافی برای معکوس کردن روند نزولی فعلی وجود دارد یا خیر؟

تمام موارد در نظر گرفته شدهاند و اصلاً جای تعجب ندارد، اکنون خیلی زود است که بخواهیم به این سوال پاسخی قاطعانه بدهیم. از یک سو جنجالهای دستگاههای نظارتی و کاهش قابل توجه حجم معاملات، نشاندهنده نبود علاقه و تعامل گسترده در بازار است و از سوی دیگر برخی از معیارها و شاخصهای درونزنجیرهای نشانههایی از احساسات بازار دارند که در جهت ادامه روند صعودی چند ماه پیش است.

در نهایت باید گفت که اقدامات دستگاههای نظارتی همچنان در حال آشفته کردن بازار است و مدلهای پیشبینی قیمت و سرمایهگذاریهای خطرپذیر در پروژههای ارز دیجیتال هم لزوماً نمیتواند نگرانیهای معاملهگران را برطرف کند. اگر فشار گسترده دیگری هم به این موارد اضافه شود، احتمالاً روند صعودی بازار دیگر هرگز از سر گرفته نخواهد شد.

این که قیمت تا به اینجای کار بالای سطح ۳۰,۰۰۰ دلار حفظ شده است، هرچند که شاید بزرگترین آزمون برای فعالیت ماینرها باشد، اما شاهدی بر نیروهای صعودی موجود در بازار است. اگر فشار دستگاههای نظارتی در ادامه کمتر شود، شانس زیادی وجود دارد تا بخش صعودی بازار طرح پیشبینی شده خود را به اجرا بگذارد.

دولت فرانسه پیشنهاد داده است سازمان بورس اوراق بهادار و بازارهای اروپا مسئولیت تنظیم مقررات ارزهای دیجیتال را در سراسر این قاره بر عهده بگیرد. در صورتی که پیشنهاد فرانسویها به تصویب برسد، این سازمان مستقر در پاریس به تنها نهاد ناظر بر حوزه ارزهای دیجیتال در اروپا بدل میشود و میتواند مقررات یکپارچهای را در سراسر این قاره وضع کند. مقامهای دولت فرانسه معتقدند انتخاب این سازمان برای قانونگذاری حوزه ارزهای دیجیتال، روشی کارآمد و در جهت منافع مشترک کل کشورهای اروپا است.

شرکت گروه مپنا از انعقاد قرارداد مهم خبر داد.

بر این اساس، این شرکت اعلام کرد؛ قرارداد پروژه برق و بخار مشتمل بر یک واحد توربین ۱۸۳ مگاواتی MGT۷۰ (۳) ۴ عدد پکیج بویلر هر یک به ظرفیت ۱۸۰ تن بخار در ساعت پست GIS با سطح ولتاژ ۲۳۰KV تصفیه خانه آب و سایر متعلقات و کارهای لازم منعقد شده است.

بدون دیدگاه