تحلیلگران پلتفرم معاملاتی دیسنتریدر (Decentrader) بر این باور هستند که بیت کوین باید سریعاً سطح ۳۷,۵۰۰ دلار را بازپس بگیرد و اتریوم هم باید بتواند حمایت ۲,۳۰۰ دلار را حفظ کند تا با بازار خرسی روبرو نشویم.

به گزارش کوین تلگراف، همزمان با روز یادبود در آمریکا در روز دوشنبه که معاملهگران به تعطیلات میروند و بازارهای آتی و اختیار معامله تحت نظارت مانند بورس کالای شیکاگو (CME) تا آخر هفته تعطیل هستند، قیمت بیت کوین همچنان بهآرامی پایین میرود.

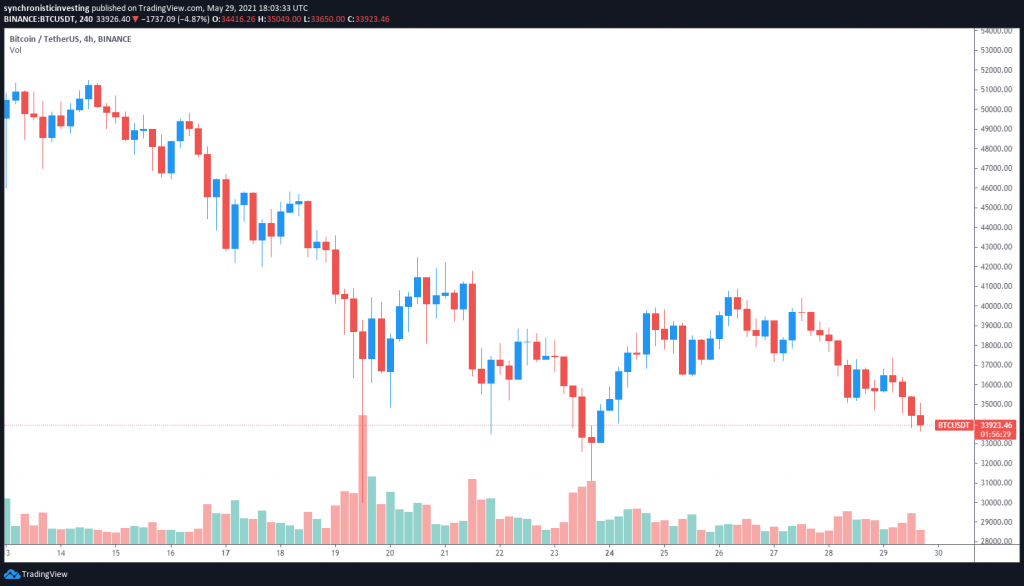

دادههای بازار نشان میدهد که پس از یک تلاش کوتاه توسط خریداران برای کشاندن بیت کوین تا بالای ۳۷,۰۰۰ دلار در ساعات اولیه صبح شنبه، نبود حمایت کافی برای بالاتر بردن قیمت باعث شد که بیت کوین باز به زیر ۳۴,۰۰۰ دلار برسد.

تحرکات قیمت اتریوم نیز تقریباً مشابه بیت کوین بود، بهطوری که تلاش برای شکستن سطح ۲۵,۰۰ دلار با مقاومت سختی روبرو شد و قیمت اتر به ۲,۳۰۰ دلار افت کرد.

یا ۳۷,۰۰۰ دلار یا سقوط

بر اساس تحلیل فیلبفلیب (filbfilb)، بنیانگذار دیسنتریدر، افتوخیز قیمت بیت کوین که همچنان با میانگین متحرک ۲۰ هفتهای فاصله چشمگیری دارد، سرچشمه اصلی سردرگمی در بازار است. میانگین متحرک ۲۰ هفتهای معمولاً مرز بین بازار گاوی و خرسی بیت کوین است و این یعنی سناریوی نزولی برای بیت کوین همچنان معتبر است.

این تحلیلگر در ادامه بیان داشت که اگر بیت کوین بتواند در پایین کانال ۳۰,۰۰۰ دلار حمایت قدرتمندی داشته باشد، میانگین متحرک ۲۰ هفتهای میتواند به یک ناحیه مقاومت کلیدی در هر تلاشی برای افزایش قیمت تبدیل شود.

فیلبفیلب گفت:

سقوط به پایینتر از این، احتمالاً پایین کانال ۲۰,۰۰۰ دلار یا فیبوناچی ۷۸.۶ درصدی را به یک هدف احتمالی تبدیل خواهد کرد. با این حساب، تغییرات قیمت طی این هفته اهمیت ویژهای خواهد داشت.

به گفته فیلبفیلب، برای اینکه بیت کوین بتواند از بازنشانی حمایت هفتگی اش جلوگیری کند، بازپسگیری ۳۷,۵۰۰ دلار حیاتی است.

این تحلیلگر همچنین گفت در صورتی که بیت کوین بتواند یک جهش صعودی ایجاد کرده و از ۴۰,۰۰۰ دلار عبور کند، منطقه مقاومت بعدی که این ارز دیجیتال باید از آن عبور کند، همان ناحیه حمایتی/مقاومتی قبلی در فاصله ۴۵,۵۰۰ تا ۴۶,۵۰۰ دلار خواهد بود.

سطح حیاتی ۲,۳۰۰ دلار برای اتریوم

اتر پس از آنکه در نتیجه فروش گسترده به فیبوناچی اصلاحی ۶۱.۸ درصدی افتاد، با بازگشت به بالای میانگین متحرک ۲۰ هفتهای عملکردی بهتر از بیت کوین به نمایش گذاشت، اما درنهایت در قیمت محوری ۳,۰۰۰ پس زده شد و جهش صعودی محو گشت.

فیلبفیلب ۲,۳۰۰ دلار را بهعنوان یک منطقه حمایت مهم برای اتر ارزیابی کرد که اگر خریداران بخواهند برای صعود به بالای ۳,۰۰۰ دلار و تست مجدد ۳,۳۰۰ دلار تلاش کنند، باید این سطح را حفظ کنند، اما این سناریو بهشدت بهقدرت بیت کوین بستگی دارد.

او گفت که انتظار دارد عملکرد اتر در حرکتهای صعودی بهتر و در حرکتهای نزولی حداقل مطابق عملکرد بیت کوین باشد.

فیلبفلیب افزود:

فعلاً چشمها به بیت کوین دوخته شده تا ببینند در آخر هفته کفها حفظ خواهد شد یا نه و توجه ویژه روی میانگین متحرک ۲۰۰ روزه است که فعلا خط قرمز خریداران است.

کالوین کیم، توسعهدهندهای که بر روی بهبود مقیاسپذیری بیت کوین کار میکند، مبلغ ۱۵۰,۰۰۰ دلار کمک مالی دریافت کرده است. این مبلغ را صرافی بیتمکس و بنیاد حقوق بشر به او اهدا کردهاند. کیم در حال کار بر روی پروژهای است تا حجم دیتابیس داراییهای بیت کوینی افراد را از چند گیگابایت به کمتر از یک کیلوبایت کاهش دهد. این نخستین بار نیست که چنین کمکهایی برای توسعه بلاک چین بیت کوین اهدا میشود. صرافیهای کوین بیس و OKEx هم در گذشته مبالغی را با اهداف مشابه به توسعهدهندگان بیت کوین اهدا کرده بودند

رویای محال این روزها، پیشبینیپذیر کردن نوسانهای مکرر بهای ارز است که سبب بازگشایی پرونده فراموششده راهاندازی بازار آتی ارز از سوی بازوی پژوهشی بانک مرکزی شده است.

سایه روشن پیشبینیپذیری بازار ارز

اینکه پژوهشکده پولی و بانکی اخیرا به این پرونده قدیمی پرداخته است، مخابره کننده سیگنال مثبتی مبنی بر نیاز به تغییر ساختارهای مدیریتی در بازار آزاد ارز است که با بهرهگیری از بستر رسمی و فعال تابلوی آتی بورس کالای ایران، محتمل ارزیابی میشود. ایده تشکیل بازار آتی ارز، نیازمند بررسیهای بیشتر و طراحی سازوکار معاملاتی متفاوت از محصولاتی است که اکنون در بورس کالای ایران در حال مبادله است و برای موفقیت راهاندازی چنین بازاری، توجه به ویژگیهای خاص دادوستد ارز ضروری به نظر میرسد. اما تجربه موفق سازوکار بورس کالا با چشمپوشی از محدودیتهایی که گاه بر معاملات گواهی سپرده و بازار آتی از سوی سایر ارگانها اعمال شد، نتیجه رضایتبخشی را به همراه داشت که میتواند چشمانداز مثبتی را برای راهاندازی آتی ارز ترسیم کند.

تضاد راهاندازی آتی ارز با توقف نماد آتی سکه طلا

در اواسط دهه ۱۳۹۰ راهاندازی آتی ارز به قدری جدی شده بود که حتی امکانسنجی معاملات ارزی در سامانه بورس کالای ایران ایجاد شد. بهرغم آنکه اکنون نرمافزار و زیرساخت معاملاتی لازم برای ورود ارز به تابلوی آتی بورس کالا دردسترس است، خروج سکه طلا از بازار آتی بورس کالا نکتهای است که نمیتوان آن را نادیده گرفت؛ زیرا ایده راهاندازی بازار آتی ارز زمانی مطرح شد که دادوستد قراردادهای آتی سکه طلا از رونق برجستهای برخوردار بود. ازاینرو تاثیر محدودیتهایی که بر این بازار اعمال میشود، از جذابیت ابزارهای مالی بازار سرمایه میکاهد. با وجود توقف معاملات آتی سکه آن هم به دلیل بر هم زدن نظم بازار فیزیکی، این روزها شاهد صعود بهای سکه هستیم؛ آن هم به قیمتهایی بسیار بالاتر از زمانی که قراردادهای آتی آن در بورس کالا مورد دادوستد قرار میگرفت. بنابراین توقف این معاملات نه تنها نتوانست قیمت سکه را در نرخهای پیشین نگه دارد، بلکه عمق بازار آتی را به عنوان ابزاری که قابلیت پوشش ریسک را برای معاملهگران بازار سرمایه فراهم میکند، کاهش داد. در چنین شرایطی، سخن گفتن از راهاندازی قراردادهای آتی ارز، با اما و اگرهای بسیاری همراه است که اگرچه میتواند یک ابزار کنترلی فنی و دقیق باشد که مبتنی بر شرایط بازاری عمل کند؛ اما نیازمند زیرساختهای مربوط به خود در کنار عزم جدی مسوولان و تصمیمسازان اقتصادی است. بهرهگیری از ابزارهای مالی موجود در مسیر مدیریت بازار ارز راهی ناشناخته است که نه تنها تاکنون از آن استفاده نشده است، بلکه تمایلی نیز برای آن دیده نمیشود.

پیش نیاز راهاندازی موفقیتآمیز آتی ارز

موفقیت بازار آتی ارز علاوه بر تصمیم مسوولان اقتصادی و عزم جدی آنها برای بازگشایی نمادهای ارزی در تابلوی آتی بورس کالا، نیازمند فراهمشدن بستری متناسب با ویژگیهای فنی این بازار است. در حال حاضر در کنار محصولات کشاورزی که عمده کالاهایی هستند که در تابلوی آتی بورس کالا مبادله میشوند، نقره تنها دارایی سرمایهای است که به این بازار وارد شده است. اگرچه پس از خروج سکه از تابلوی آتی، عمق این بازار به شدت کاهش یافت؛ اما چشماندازهای خوبی با ورود نقره به این بازار متصور هستیم. اگر طبق گفته مسوولان بورس کالا شاهد راهاندازی قراردادهای آتی قیر و واحدهای صندوقهای طلا به این بازار نیز باشیم، سال جاری نقطه عطف بازار آتی بورس کالا است که به زودی شاهد رینگبندی تالار معاملاتی این ابزار مالی خواهیم بود. اینکه دارایی همچون ارز به این بازار راه پیدا کند؛ اگرچه در کلیت قراردادهای آتی مشابه است، اما سازوکار معاملاتی آن در مبادله نوع ارز، فرمول محاسبه وجه تضمین و محدوده نوسان نرخ تسویه و اینکه دارایی پایه آن گواهی سپرده باشد یا خیر از جمله چالشهای پیش روی راهاندازی قراردادهای ارزی به شمار میرود.

درواقع منظور از قرارداد آتی ارز، تعهدی دوطرفه است که بر اساس آن مقدار مشخصی از یک پول پایه (پول خارجی) در تاریخ سررسید مشخص، با پول دیگر (معمولا پول داخلی) با نرخ مشخص معاوضه میشود. طرفین معامله، بر اساس سازوکار قراردادهای آتی، وجهی را بهعنوان ضمانت ایفای تعهدات یا وجه تضمین نزد کارگزار یا اتاق پایاپای میگذارند که این وجه تضمین، متناسب با تغییرات نرخ آتی ارز، طی عملیات بهروزرسانی حسابها تعدیل میشود. البته در روش محاسبه وجه تضمین لازم است که نرخ تغییرات ارز شامل روند بهای ارز در کنار نوسان و پرشهای قیمتی آن در نظر گرفته شود.

رشد یکباره تقاضای ارز یکی از چالشهای این بازار در زمان وقوع بحران است؛ چرا که ورود تقاضای هیجانی نظم بازار را برهم زده و سبب تکانههای شدید قیمتی میشود که با اثر قدرتمند این تکانه سایر بازارهای کالایی نیز تحت تاثیر قرار میگیرد و اقتصاد کشور دچار چالشهای عدیدهای میشود. بهمنظور پوشش ریسک ناشی از نوسانات ارزی، بسیاری از بازارهای مالی دنیا به بهره بردن از ابزارهای مالی مرتبط با دارایی پایه پرداختند که مخاطره ناشی از تکانههای قیمتی در محیطهای ناپایدار را تا حد زیادی مرتفع میکنند. بهرهگیری از ابزار مالی سپرده کالایی در کنار قراردادهای آتی میتواند تا حد زیادی از تقاضای فیزیکی گسترده ارز بکاهد. همانطور که تجربه آن، در اوراق سپرده سکه طلا وجود دارد و به ندرت معاملهگران این بازار تمایل به تحویل فیزیکی دارایی خود دارند.

اهرمی بودن قراردادهای آتی نقطه عطف این معاملات است

دو طرفه بودن و خاصیت اهرمی قراردادهای آتی از جذابترین ویژگیهای بازار آتی به شمار میرود. اینکه با یک وجه تضمین مشخص میتوان چندین برابر وجه پرداخت شده، امکان مبادله داشت، جذب سرمایهگذاران بیشتر به این بازار را تسهیل میکند. البته اگرچه خاصیت اهرمی در زمانهای کسب سود بسیار مثبت است و به نسبت اهرم بازار، دارنده یک موقعیت تعهدی کسب سود میکند؛ اما باید توجه کرد که به همان نسبت نیز امکان ضرر وجود دارد. بنابراین اینکه وجه تضمین چگونه و با چه رویکردی در بازار آتی ارز محاسبه تا خاصیت اهرمی این بازار حفظ شود از جمله نکاتی است که باید در طراحی سازوکارهای آتی ارز لحاظ شود. بهطور کلی چگونگی کارکرد اهرمی قراردادهای آتی ارزی، مبتنی بر اندازه قراردادها و تعریف آن است؛ زیرا خاصیت اهرمی در بازار آتی نقش محوری دارد که با توجه به تغییرات بهای تسویه هر نماد و میزان وجه تضمین آن، این خاصیت اهرمی در بازار تغییر میکند

درحالیکه طلای جهانی سال ۲۰۲۱ را با بازدهی منفی آغاز کرد و در سه ماه نخست روند قیمتی فلز زرد نزولی بود، اما در پنجمین ماه سالجاری میلادی طلا با ثبت بازدهی ۷درصدی توجهها را در بازار جهانی به خود جلب کرد. از مهمترین عوامل اوجگیری طلا میتوان به تثبیت نرخ بهره توسط فدرال رزرو، افزایش انتظارات تورمی و خرید طلا توسط بانکهای مرکزی اشاره کرد.

طلا، با رشد 7 درصدی خود در ماه می نگاه سرمایهگذاران را بیش از پیش به خود جلب کرد. طلا در دو روز ابتدایی کاری سال میلادی رشد کمسابقه 3 درصدی را به خود دید، اما بعد از آن به مدت سه ماه افتی 250 دلاری را تجربه کرد. با این حال اما روزهای خوش سرمایهگذاران طلای جهانی به پایان نرسیدهبود. بعد از گذشت پنج ماه از ابتدای سال، طلا در ماه می دوباره توانست به کانال هزار و 900 دلاری ابتدای سال برگردد. شواهد و تحلیلها نیز احتمال ادامه این روند را دور از انتظار نمیدانند.

سال پرفراز و فرود طلا

فلز زرد که در تابستان گذشته به سقف تاریخی خود یعنی قیمت 2 هزار و 74 دلار در هر اونس رسیدهبود، نتوانست مسیر خود را در این کانال ادامه دهد و سال را در قیمت هزار و 900 دلار به پایان رساند. اما کمی پس آغاز سال جدید میلادی بازار طلای جهانی با افتی سه ماهه همراه شد. این اتفاق منجر شد طی تقریبا 8 ماه، طلا افتی 400 دلاری را تجربه کند. این افت قیمتی در بازار طلای جهانی موجب خروج بخشی از سرمایه و جهتگیری آن به سمت بازار رمزارزها شد که در دوران پاندمی کرونا رونق یافت. اما آغاز ماه مارس، آغاز روزهای خوش سرمایهگذاران بازار طلا بود. شروع فعالیت کانال صعودی موجب شد تا طلا بتواند بعد از پنج ماه به کانال هزار و 900 دلاری خود بازگردد. اما با توجه به خروج بخشی از سرمایه و حرکت آن به سمت بازارهای جانشین، چه اتفاقاتی موجب شد که کانال نزولی 8 ماهه طلا شکسته شود؟

پناهگاه امن بلندمدت سرمایهگذاران

همانطور که نوسانات آشفته قیمت دنیای رمزارزها سرمایهگذاران را به سمت طلا و نقره سوق میدهد، فلزات گرانبها شروع به جنب و جوش میکنند. در تحرک بازار طلا، کاتالیزور مهمی ایفای نقش کرد. بالا گرفتن رقابت چین و ایالاتمتحده بهعنوان دو غول اقتصادی دنیا و وجود مزیت نسبی چین در تولید برخی کالاها موجب کاهش ارزش دلار شد که این را میتوان یکی از دلایل رشد قیمت طلا دانست. همچنین پافشاری فدرال رزرو بر عدم افزایش نرخ بهره در حال دامنزدن به انتظارات تورمی سرمایهگذاران است. با ثبات این موارد میتوان در آینده انتظار قیمتهای بالاتری را برای طلا داشت. به گزارش کیتکو، اسکات مینرد، مدیر ارشد سرمایهگذاری جهانی گروه گوگنهایم، هدف پیشروی قیمت طلا را 5 هزار تا 10 هزار دلار میبیند. مینرد در این مصاحبه گفت: «همانطور که پول از بازار رمزارزها خارج میشود و مردم به دنبال فرار از تورم هستند، طلا و نقره بازار بهتری برای سرمایهگذاری خواهد بود.» او ادامه داد: بهدلیل گستردگی بازار طلا، رسیدن به این اهداف مدتی طول خواهدکشید، اما این فلز گرانبها در نهایت وارد یک «مرحله نمایی صعودی» میشود.

علاقه بانکهای مرکزی به طلا

به گفته تحلیلگران سامرزبانک، بعد از آغاز سال جدید میلادی، بانکهای مرکزی به طلا علاقهمند شدند که این میتواند موجب بالاتر رفتن تقاضا برای طلا و یک حمایت اساسی برای قیمتها باشد. این بانک آلمانی به نقل از صندوق بینالمللی پول خاطرنشان کرد که بانک مرکزی تایلند در ماه آوریل 5/ 43 تن طلا خریداری کردهاست. از دیگر بانکهای مرکزی که ماه گذشته به ذخایر طلای خود افزودند، ازبکستان بود که 4/ 8 تن طلا خریداری کرد. قزاقستان نیز ذخایر طلای خود را از ابتدای سال به میزان 4/ 4 تن افزایش داد. این بانک همچنین اعلام کرد در ماه مارس، بانک مرکزی هند 8/ 6 تن طلا و بانک مرکزی کامبوج 5 تن از این فلز گرانبها را خریداری کردند. با اینکه میزان خرید طلا توسط بانکهای مرکزی در سه ماه اول امسال نسبت به مدت مشابه در سال گذشته 23 درصد کمتر است اما انتظار میرود بانکهای مرکزی در ادامه سال جاری از خریداران طلا باشند.

عبدالناصر همتی غروب یکشنبه از ریاست بانک مرکزی کنار رفت. بازار در ابتدا به این اتفاق واکنش افزایشی نشان داد و معاملهگران در خرید و فروشهای پشت خطی توانستند قیمت دلار را به بالای محدوده ۲۴ هزار و ۲۰۰ تومان ببرند. چنین اتفاقی موجب شد برخی از معاملهگران تصور کنند روز دوشنبه، بازار با نوسانات افزایشی به کار خود ادامه خواهد داد. با ابن حال، نه تنها چنین اتفاقی رخ نداد که اسکناس آمریکایی یک کانال عقبتر رفت.

دوران جدید در بازار دلار

ساعت ۴ بعدازظهر روز دوشنبه، دلار در بازار آزاد با قیمت ۲۳ هزار و ۹۵۰تومان مورد معامله قرار گرفت که ۱۵۰ تومان کمتر از روز یکشنبه بود. این افت در شرایطی ثبت شد که بازار در دو روز ابتدایی هفته حدود هزار تومان افزایش قیمت را تجربه کرده بود و در مقطعی از ظهر یکشنبه حتی به نزدیکی کانال ۲۵ هزار تومانی رسیده بود. افت روز دوشنبه به اندازهای از جهت انتظاری برای معاملهگران اهمیت داشت که عدهای از آنها عنوان کردند، دوران جدیدی دربازار دلار آغاز شده و دشوار است که بازار باز هم به راحتی به سوی مرز ۲۵ هزارتومانی رهسپار شود.

از هیجان تا آرامش دلار

برخی از معاملهگران عنوان میکردند بازار از معاملات پشت خطی روز جمعه و در واکنش به شایعه برکناری همتی وارد دوران هیجانی شد. این هیجان تا زمان رسمی شدن خبر مذکور ادامه یافت و پس از آن، بازار به یکباره روند آرامتری را در پیش گرفت. گروهی از فعالان اعتقاد داشتند، بازارساز برای حفاظت از اعتبار رئیس جدید بانک مرکزی عرضه ارز را افزایش داد و از این طریق، زمینهساز افت دلار شد. البته روز گذشته حداقل از لحاظ قیمتی، صرافیهای بانکی چندان نرخ فروش دلار خود را پایین نیاوردند. ساعت ۳ بعدازظهر نرخ فروش دلار بر تابلوی صرافیهای بانکی ۲۳ هزار و ۳۰۰ تومان بود که تنها ۵۰ تومان با نرخ روز یکشنبه فاصله داشت.

دیدگاه دوگانه به قیمتگذاری بازارساز

فعالان دیدگاه دوگانهای نسبت به نوع قیمتگذاری بازارساز داشتند. عدهای اعتقاد داشتند کاهش محدود دلار نشان داد که بازارساز بهدنبال ایجاد جو هیجانی کاهشی در بازار نیست و بهدنبال آن است که فضای معاملات را قابل کنترل و آرام نگه دارد. در واقع از نگاه آنها، هدف اول بازارساز در دوران جدید میتواند حفظ آرامش باشد و زمانی که این آرامش تثبیت شد، به فکر هدایت دلار به سوی سطوح پایینتر باشد. در مقابل این نگاه، دستهای از معاملهگران اعتقاد داشتند بازارساز تمایل زیای داشت، قیمت دلار دچار افت معنادارتری شود، ولی سطح تقاضا به اندازهای بود که اجازه نزول این ارز به زیر سطح حمایتی ۲۳ هزار و ۸۰۰ تومانی را نداد. بازار پس از اینکه در روز دوشنبه به محدوده ۲۳ هزار و ۸۰۰ تومانی برخورد کرد، به یکباره با افزایش خریدها مواجه شد و توانست تا ساعت ۴ بعدازظهر بار دیگر خود را به کانال ۲۴هزار تومانی نزدیک کند.

معاملهگران افزایشی عنوان میکنند حداقل تا ساعت ۴ بعدازظهر اتفاق خاصی در دور پنجم مذاکرات وین رخ نداده بود و همین عامل موجب میشد که افزایشیها کمی با ریسک بیشتری بار دیگر اقدام به خرید ارز کنند.

در روزی که دلار از کانال ۲۴ هزار تومانی عقبنشینی کرد، سکه امامی هم در سطح ۱۰ میلیون و ۷۰۰ هزار تومانی باقی نماند و با ۳۰ هزار تومان افت به بهای ۱۰ میلیون و ۶۷۰ هزار تومان رسید. روز دوشنبه بهای سکه از سوی طلای جهانی نیز تحریک نشد و حداقل تا ساعت ۴ بعدازظهر خبر از نوسان قابل توجه افزایشی در بازار طلا نبود. به گفته تحلیلگران فنی سکه در صورتی که به بالای محدوده ۱۰ میلیون و ۸۰۰ هزار تومانی برود، میتواند با هجوم خریداران روبهرو شود.

علی سعیدی، عضو هیأت مدیره بانک آینده با اعلام خبر گشایش خزانه این بانک به منظور انجام معاملات گواهی سپرده سکه طلا در بورس کالا طی روز گذشته گفت: یکی از اقدامات مهم بانک آینده، گسترش ابزارهای نوین معاملاتی نظیر گواهی سپرده کالایی با همکاری بورس کالای ایران است که در این راستا از روز گذشته خزانه بانک برای دریافت سکه طلا و انجام معاملات گواهی سپرده گشایش یافت.

به گزارش پایگاه خبری بازارسرمایه (سنا) و به نقل از کالا خبر؛ سعیدی پیش بینی کرد که معافیت مالیاتی معاملات گواهی سپرده سکه طلا موجب جذب شمار زیادی از سرمایه گذاران و عامه مردم به این ابزار معاملاتی بورس کالا خواهد شد.

عضو هیأت مدیره بانک آینده با بیان اینکه ظرفیت خزانه بانک آینده، ۱۵۰ هزار قطعه سکه طلا است اظهار داشت: در صورت استقبال سرمایه گذاران، بانک آینده در راستای توسعه بازار مالی، تعمیق بازار سرمایه و تسهیل در ارائه خدمات بانکی، ظرفیت خزانه سکه طلا را افزایش خواهد داد.

وی افزود: این بانک در نظر دارد با تسهیل در فرآیند توثیق گواهی سپرده کالایی و با افزایش کاربری محصول، شرایط پذیرش بیشتر از سوی جامعه را فراهم کند. علاوه براین هر کالایی که گواهی بر روی آن صادر می شود به صورت روزانه، قیمتی شفاف خواهد داشت و باید برای گسترش آن، تمهیداتی در جهت رشد جذابیت آن برای سرمایه گذاران اندیشیده شود.

سعیدی خاطرنشان کرد: معافیت مالیاتی موجب جذب شمار زیادی از سرمایه گذاران و مردم به این ابزار معاملاتی می شود و افزایش حجم معاملات را در پی خواهد داشت.

عضو هیأت مدیره بانک آینده با اشاره به اقدامات توسعه ای بورس کالا و طراحی ابزارهای نوین گفت: بانک آینده با همراهی بورس کالا، به دنبال ارائه محصولات و خدماتی است که جذابیت لازم برای جذب طیف گستردهتری از مردم را داشته باشد و کاربرهای بیشتری را به خود اختصاص دهد.

وی در خصوص آمادگی خزانه بانک آینده برای انجام معاملات گواهی سپرده طلا گفت: به این منظور و با هدف جذب فعالان بازار سرمایه، بانک آینده به معرفی این ابزار از طریق ارسال پیامک در راستای ماندگاری خدمات و ترغیب و تشویق جامعه هدف به استفاده فزاینده از این ابزارها پرداخت.

سعیدی در ادامه افزود: سامانه نوبت دهی پذیرش سکه های طلا بر روی سایت بانک نیز طراحی و آزمایش شده است که متعاقبأ به مشتریان، اطلاع رسانی بیشتری خواهد شد.

وی به مزایای این اقدام اشاره کرد و گفت: ورود بانک آینده به این حوزه، موجب ارائه خدمات نوین بانکی و بورسی به فعالان حوزه طلا و مشتریان بانک خواهد شد. خدمات نوین بانکی با کاهش هزینه ها و افزایش درآمد کارمزدی بانک ها و همچنین راحتی مشتریان از طریق سهولت و سرعت دسترسی منجر به بهبود کارایی بانک ها و تأثیر مثبت بر برندینگ بانک و در نهایت افزایش مشتری و سهم بازار بانک ها خواهد شد.

سعیدی در خصوص اقداماتی که به منظور توسعه جامعه هدف این معاملات صورت گرفته است گفت: این ابزار علاوه بر اشخاص حقیقی، برای فعالان بازار طلا و صرافان نیز جذاب است، لذا با اتحادیه طلافروشان و کانون صرافان، جهت اطلاع رسانی به اعضای آن ها مکاتبه شده است. همچنین با صندوق های سرمایه گذاری طلا (با نماد طلا، زر، عیار و گوهر) که بخش عمده ای از پرتفوی خود را به طلا و گواهی سپرده سکه طلا اختصاص می دهند، مذاکره شده است. ضمنا به شرکت های مجموعه بانک، توصیه شده است بخشی از نقدینگی خود را به خرید سکه و فعالیت در این حوزه اختصاص دهند.

وی به اقدامات مشترک بورس کالا و بانک آینده اشاره کرد و گفت: خزانه بانک آینده در زمان راه اندازی معاملات آتی نقره به عنوان انبار تحویل دهنده نقره با بورس کالا همکاری کرد و موجبات تسریع در عرضه این محصول به فعالان بازار آتی را فراهم نمود.

سعیدی در پایان گفت: همچنین بانک آینده قصد دارد به عنوان سومین بانک تسویه در معاملات مشتقه با بورس کالا همکاری کند. این بانک به همکاری خود با شرکت بورس کالای ایران در طراحی معاملاتی همچون گواهی سپرده نقره و گواهی سپرده شمش طلا نیز ادامه خواهد داد.

دادههای بازار نشان میدهد که از میان ارزهای دیجیتال مطرح بازار، این تنها کاردانو بود که موفق شد کندل ماهیانه خود را با صعود ببندد. بیت کوین با ۳۶ درصد، اتریوم با ۶ درصد، ریپل با ۳۸ درصد و بایننس کوین با ۴۵ درصد کاهش قیمت، ماه مه را به پایان رساندند. قیمت کاردانو نسبت به یک ماه گذشته ۳۰ درصد افزایش یافته است و در محدوده ۱.۷ دلار معامله میشود.

بدون دیدگاه