کاوه در تیر افت تولید و فروش داشت و 4816 میلیارد ریال فروش تیر شرکت بود و 29 هزار تن با نرخ ۱۴۴,۹۲۹,۹۲۰ ریال صادر کرده است .

سهمی که در فروردین با فروش 10993 میلیارد ریالی مواجه بوده 50هزار تن با نرخ ۱۲۳,۶۸۰,۸۷۶ ریال صادر کرد

در اردیبهشت این عدد 21558 میلیارد ریال بوده و نرخ فروش ۱۲۲,۱۴۴,۴۶۳ بوده و 126 هزار تن صادر شده است .

خرداد با فروش 17363 میلیارد ریالی مواجه بود نرخ صادرات ۱۲۹,۷۲۳,۴۶۴ و 93 هزار تن صادر شده است .

جمعا فروش سهم 54766 میلیارد ریال بوده که در مدت مشابه قبل 22938 میلیارد ریال بوده است

ذوب در تیر خوب بود 26339 میلیارد ریال فروش داشت و نرخ ۱۴۴,۳۵۹,۳۹۷ ریال بوده است .

البته فروش خرداد اندکی بالاتر بود و فروش خوبی را ثبت کرد . خرداد 26747 میلیارد ریال بود و نرخ ۱۳۴,۱۲۸,۱۰۰ ریال شد .

سهم فروردین با فروش 23139 میلیارد ریالی مواجه و نرخ تیراهن ۱۱۸,۵۰۹,۵۵۴ ریال بود .

فروش سهم در اردیبهشت به 25966 میلیارد ریال رسید و نرخ تیراهن ۱۲۶,۲۷۳,۷۲۳ ریال شد .

در مجموع و در 4 ماهه 102193 میلیارد ریال فروش سهم شد و مدت مشابه قبل فروش 47116 میلیارد ریال بود .

کچاد در فروردین با فروش 25463 میلیارد ریالی مواجه بود در اردیبهشت 26102 میلیارد ریال فروش داشت و خردادبه عدد قابل توجه 36618 میلیارد ریالی رسید در تیر به 31939 میلیارد ریالی رسیده و نرخ ۲۸,۴۲۱,۲۳۹ ریال است

فروردین نرخ به ۲۱,۶۹۷,۶۹۳ ریال رسیده است . نرخ در اردیبهشت ۲۲,۷۳۷,۹۸۲ ریال و خرداد ۲۵,۴۵۰,۴۴۲ ریال بود .

فروش سهم در 4 ماهه 129502 میلیارد ریال بوده است در حالی که 4ماهه سال قبل فروش 34711 میلیارد ریال بود.

واقعا گزارش خوبی زده است .

شپاکسا در فروردین با فروش 749 میلیارد ریالی مواجه بوده و اردیبهشت 1613 میلیارد ریال فروش داشت ۱۴۷,۲۰۸,۳۲۲ نرخ فروش بوده است

در خرداد به 1833 میلیارد ریال رسیده و نرخ ۱۴۵,۸۸۳,۳۰۰ ریال است

در تیر 2084 میلیارد ریال فروش داشته و ۱۸۵,۲۹۳,۶۶۱ ریال نرخ داشته است.

مجموع فروش 11536 میلیارد ریال و در مدت مشابه 6559 رمیلبارد ریال بوده است .

فسازان فروش خوبی را در فروردین آغاز کرده و 2236 میلیارد ریال فروش داشته است و 16 هزار تن با نرخ ۱۲۱,۷۹۱,۴۰۸ ریالی صادر کرده است .

سهم در اردیبهشت با فروش 1400 تنی به فروش 3636 میلیارد ریال رسیده است .

در خرداد نیز با رشدی خوب 2297 میلیارد ریال فروش داشته و نرخ ۱۲۶,۳۱۰,۵۱۶ ریال بوده است .

در تیر فروش سهم 1503 میلیارد ریال و نرخ ۱۳۲,۱۷۳,۰۱۵ ریال بود .

فروش سهم در 4 ماهه 7437 میلیارد ریال بوده و در مدت مشابه سال قبل 1021 میلیارد ریال بوده است .

سپاها در فروردین 812 میلیارد ریال ، در اردیبهشت 780 میلیارد ریال و خرداد 769 میلیارد ریال فروش داشته است .

فروش سهم در تیربه عدد 770 میلیارد ریال رسید .

سهم در مجموع 10 ماهه 7330 میلیارد ریال فروش داشته است در حالی که در مدت مشابه قبل 3456 میلیارد ریال بوده است .

در جلسه معاملاتی دیروز ۹ مرداد ماه در بازار فیزیکی برق بورس انرژی ایران ۷۰ هزار و ۸۰۰ قرارداد معادل ۱۱ میلیون و ۸۹۴ هزار و ۴۰۰ کیلووات ساعت برق معامله شد.

به گزارش پایگاه خبری بازارسرمایه (سنا)؛ این معاملات، توسط شرکت تولید نیروی برق پرند مپنا، شرکت تولیدو مدیریت نیروگاه زاگرس کوثر، شرکت توسعه منابع آب و نیروی ایران-نیروگاه گتوند برای دوره تحویل هفتگی مرداد ۱۴۰۰ انجام شد که ارزشی به میزان ۷ میلیارد و ۹۲۷ میلیون و ۷۰۱ هزار و ۶۰۰ ریال داشتند.

همچنین دیروز در تابلوی سلف موازی استاندارد برای قراردادهای با سررسید یکسال و بیشتر در بازار مشتقه بورس انرژی ایران، در نماد (سنفت۰۱۰) ۶۳ قرارداد با ارزشی بالغ بر یک میلیارد و ۷ میلیون و ۶۴۰ هزار و ۹۰۰ ریال معامله شد.

در بازار عمده فروشی برق و بازار مصرف کنندگان بزرگ برق (بازار خرده فروشی برق) نمادهای بارپیک روزانه، بارپایه روزانه، میان باری روزانه و کم باری روزانه ۶، ۷ و ۸ مرداد ۱۴۰۰ و نمادهای بارپیک هفتگی، بار پایه هفتگی، میان باری هفتگی و کم باری هفتگی ۲۷ شهریور ۱۴۰۰ گشایش یافتند.

همچنین در بازار عمده فروشی برق و بازار مصرف کنندگان بزرگ برق (بازار خرده فروشی برق) نمادهای بار پیک روزانه، بار پایه روزانه، میان باری روزانه و کم باری روزانه ۱۳ مرداد ۱۴۰۰ پایان جلسه معاملاتی دیروز متوقف و فرآیند تحویل آن ها آغاز شد.

لازم به ذکر است در جلسه معاملاتی دیروز در بازار سایر اوراق بهادار قابل معامله بورس انرژی ایران و در تابلوی اوراق گواهی ظرفیت، ۲۵۰۰ ورقه گواهی ظرفیت نقدی با ارزش ۵۲ میلیارد و ۶۳۵ میلیون ریال معامله شد.

برآوردهای تازه کریپتوداتکام نشان میدهد که طی چهار ماه گذشته، تعداد کاربران حوزه ارزهای دیجیتال دو برابر شده است. نباید فراموش کنیم افزایش تعداد کاربران از ۶۵ میلیون به ۱۰۰ میلیون نفر، در حدود ۹ ماه طول کشید.

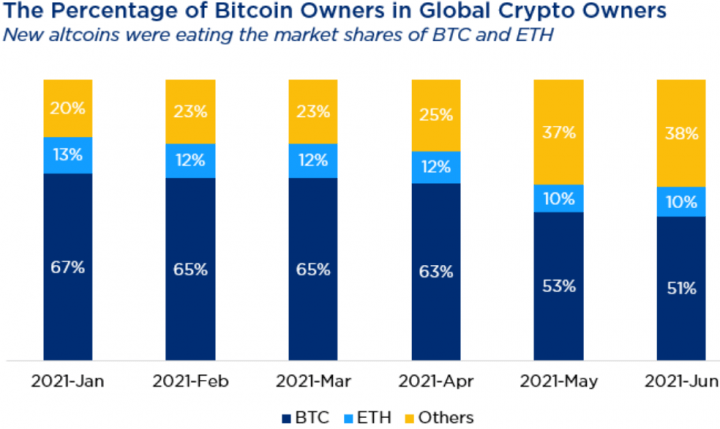

به گزارش کریپتونیوز، در ماههای ژانویه و فوریه ۲۰۲۱، بیت کوین سهم بیشتری در رشد حوزه ارزهای دیجیتال داشت. این در حالی است که در ماه مه، آلت کوینهای پرسروصدایی نظیر دوج کوین و شیبا اینو باعث شدند تعداد کاربران این حوزه از ۱۴۳ میلیون به ۲۲۱ میلیون نفر برسد.

در گزارش کریپتوداتکام میخوانیم:

رقبای جدید نظیر پروتکلهای اثبات سهام و میم کوینها در ماه مه تواناییهای بالقوه زیادی از خود نشان دادند، مخصوصاً بعد از آنکه محدودیتهایی در حوزه استخراج بیت کوین، صورت گرفت.

کریپتوداتکام عنوان میکند که در تحلیل خود از دادههای درون زنجیرهای بیت کوین و اتریوم، بررسی نتایج نظرسنجیها و دادههای داخلی خود استفاده کرده است. این شرکت دادههای ۲۴ پلتفرم ارزهای دیجیتال را گردآوری کرده است. با این حال این گزارش تأکید میکند که در حالیکه آنها روش تحقیق بهروزشدهای را یافتهاند تا برآوردهای دقیقتری را نسبت به نسخه قبلی ارائه دهند، این روش هنوز دارای محدودیتها و نقاط ضعف متعددی است.

در حالیکه از ابتدای سال جاری میلادی، بیت و کوین و اتریوم در مجموع ٪۸۰ از بازار را تحت سلطه خود داشتند، در ماه گذشته این میزان به ٪۶۱ کاهش یافت و در همین دوره سلطه دیگر آلت کوینها از ۲۰٪ به ٪۳۸ رسید.

محققان مرکز کمبریج برای امور مالی جایگزین کمتر از یک سال پیش دریافتند که نرخ ورود کاربران جدید بهصورت نمایی افزایش مییابد. در آن زمان ۱۰۱ میلیون نفر در سراسر دنیا از ارزهای دیجیتال استفاده میکردند که نسبت به پژوهش دو سال قبل این مرکز که تعداد کاربران را ۳۵ میلیون نفر تخمین زده بود بسیار بیشتر شده بود.

کریپتوداتکام با اذعان به محدودیتهای روش تحقیقشان مینویسد:

با اینکه روش ما محدودیتهایی دارد، به دلایلی بر این باوریم که این برآورد، عدد تقریبی قابلاتکایی از تعداد دارندگان داراییهای رمزنگاریشده در دنیا ارائه میکند.

در حال حاضر هر واحد بیت کوین در محدوده ۴۱,۵۲۱ دلار معامله میشود و نسبت به ۲۴ ساعت گذشته ٪۵ رشد کرده است. اتریوم هم با رشدی ۲ درصدی در محدوده ۲,۴۰۰ دلار معامله میشود. در حال حاضر سهم بیت کوین از بازار ٪۴۶.۷۴ است.

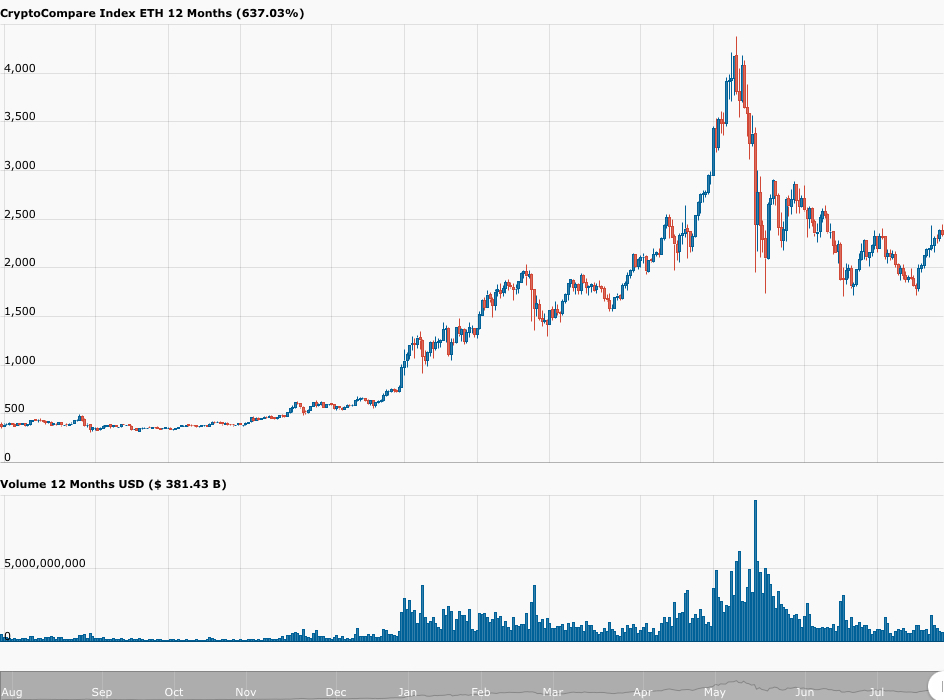

روز گذشته اتریوم ششمین سال تولد خود را جشن گرفت. شبکه اصلی این ارز دیجیتال روز ۳۰ ژوییه ۲۰۱۵ (۸ مرداد ۹۴) عملیاتی شد. دادههای تازه هم نشان میدهد که قیمت اتریوم در هفت ماه گذشته ٪۱۴۰ افزایش یافته است.

به گزارش کریپتو گلوب، ویتالی دیمیتریویچ بوترین (Vitly Dmitriyevich Buterin)، برنامهنویس روسی-کانادایی، وایت پیپر اصلی اتریوم را با عنوان «وایت پیپر اتریوم: نسل بعدی قرارداد هوشمند و پلتفرم اپلیکیشن غیرمتمرکز» نوشت و در دسامبر ۲۰۱۳ (آذر ۹۲) بر روی وب سایت خود منتشر کرد.

ویتالیک هدف اصلی اتریوم را در چکیده این وایت پیپر بهصورت زیر توصیف کرده است:

آنچه اتریوم قصد دارد ارائه کند یک بلاک چین مبتنی بر تورینگ (Turing) کامل است که میتواند برای ایجاد قراردادهایی که توابع انتقال حالت دلخواه را رمزگذاری میکنند مورد استفاده قرار گیرد و به کاربران این امکان را بدهد تا هر سیستمی را با ویژگیهای توصیفشده و بسیاری از سیستمهای دیگر را که ما هنوز به آنها فکر نکردهایم فقط با نوشتن منطقش در چند خط کد خلق کنند.

ویتالیک بوترین روز ۲۷ ژانویه ۲۰۱۴ (۷ بهمن ۹۲) و در روز دوم کنفرانس بیت کوین آمریکای شمالی در میامی فلوریدا، اتریوم را معرفی کرد.

ویتالیک در صحبتهایش گفت یکی از کاربردهای اتریوم ایجاد ارزهای دیجیتال برای اهداف خاص است و افزود:

بیایید به جای آنکه یک ارز داشته باشیم، هزاران ارز داشته باشیم.

حدود شش ماه بعد در روز ۷ ژوئن ۲۰۱۴ (۱۷ خرداد ۹۳)، ۸ بنیانگذار اتریوم یعنی ویتالیک بوترین، آنتونی دی لوریو (Anthony Di lorio)، چارلز هاسکینسون (Charles Hoskinson)، میهای آلیسی (Mihai Alisie)، امیر چتریت (Amir Chetrit)، جوزف لوبین (Joseph Lubin)، گوین وود (Gavin Wood) و جفری ویلک (Jeffrey Wilke)، در خانهای اجارهای در زوگ، شهری در سوییس که به آن نام «کریپتو ولی» (دره ارزهای دیجیتال) را دادهاند ملاقات کردند. در این نشست، ویتالیک پیشنهاد داد که پروژه اتریوم بهصورت غیرانتفاعی پیش برود.

همچنین بخوانید: اتریوم چیست؟ آموزش خرید و کیف پول ها

جذب سرمایه برای توسعه اتریوم از طریق عرضه اولیه (ICO) و در فاصله ماههای ژوییه تا اوت ۲۰۱۴ (تیر تا مرداد ۹۳) انجام شد و مشارکتکنندگان با پرداخت بیت کوین، اتریوم خریداری کردند. در ۱۲ ساعت اول این عرضه اولیه ۳,۷۰۰ بیت کوین و در مجموع ۱۸ میلیون دلار جمعآوری شد.

آخرین نمونه اولیه اثبات مفهوم بنیاد اتریوم که نام رمز آن «فرانتیر» (Frontier) بود، روز ۳۰ ژوییه ۲۰۱۵ (۸ مرداد ۹۴) عملیاتی شد.

اگرچه فرانتیر در این تاریخ در دسترس عموم قرار گرفت، اما تنها یک رابط کاربری برای استفاده از خط فرمان بود. فرانتیر با هدف ارائه امکان آزمایش در محیط واقعی عرضه شد و نباید فراموش کرد که در آن زمان آزمایش با سرمایههای واقعی انجام میشد.

وینای گوپتا (Vinay Gupta)، از هماهنگکنندگان این پروژه، در آن زمان گفته بود:

ارزش [مبلغ] زیادی را در معرض خطر قرار ندهید، مگر آنکه واقعاً مطمئن باشید که میدانید چه کار میکنید و در مورد ارزیابی ریسک خود از شبکه اطمینان دارید.

بیکن چین (Beacon Chain) اتریوم که اولین مرحله از نقشه راه توسعه اتریوم ۲.۰ است، روز سهشنبه ۱ دسامبر ۲۰۲۰ (۱۱ آذر ۹۹)، ساعت ۱۲:۰۰ به وقت هماهنگ جهانی راهاندازی شد. بیکن چین یک بلاک چین اثبات سهام (Proof of Stake) است و اولین قدم در برنامه تغییر سازوکار اجماع اتریوم از اثبات کار به اثبات سهام است. این زنجیره در کنار زنجیره اصلی اثبات کار اتریوم اجرا میشود.

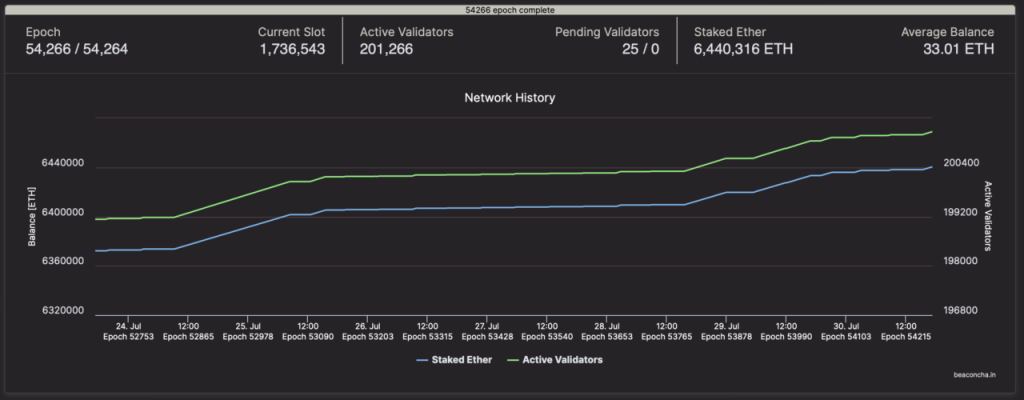

بر اساس دادههای به دست آمده از ابزار متن باز بیکن چین اکسپلورر اتریوم ۲.۰ که از سوی شرکت بلاک چین اتریشی بیت فلای (Bitfly) توسعه یافته است، تا ساعت ۱۶:۲۸ (به وقت UTC) روز ۳۰ ژوییه ۲۰۲۱ (۸ مرداد ۱۴۰۰)، ۲۰۱,۲۶۶ تأییدکننده از سراسر جهان در سازوکار اجماع اثبات سهام اتریوم ۲.۰ شرکت کردهاند و تاکنون ۶,۴۴۰,۳۱۶ اتر سهامگذاری شده است. به این مفهوم که این میزان اتر به آدرس قرارداد سپردهگذاری اتریوم ۲.۰ ارسال شده است.

طرح پیشنهادی به این صورت است که با مقداری کارمزد پایه شروع میشود و توسط پروتکل و بر اساس ترافیک شبکه کم و زیاد میشود. زمانی که شبکه از مقدار گس هدف در هر بلاک فراتر میرود، کارمزد پایه کمی افزایش پیدا میکند و هنگامی که ظرفیت زیر هدف باشد کمی کاهش مییابد.

انتظار میرود هارد فورک لندن در تاریخ ۵ اوت (۱۴ مرداد) در بلاک شماره ۱,۲۹۶۵,۰۰۰ بر روی شبکه اصلی اتریوم عملیاتی شود.

با توجه به دادههای کریپتو کامپیر (CryptoCompare)، در روز ۳۰ ژوییه (۸ مرداد) اتریوم با قیمت ۲,۳۴۵ دلار معامله میشد که در مقایسه با ۲۴ ساعت قبل از آن ٪۰.۷۹ و نسبت به دوره مشابه سال گذشته ٪۱۴۰ افزایش یافته است.

ناشرانی که تمایل دارند علاوه بر مجمع فیزیکی این رویداد را برای سهامداران خود به صورت الکترونیکی برگزار کنند، میتوانند پس از اخذ تاییدیه از مدیریت نظارت بر ناشران سازمان بورس و اوراق بهادار، برای انجام هماهنگیهای بعدی برای در اختیار گرفتن سامانه و انجام اقدامات بعدی با رئیس اداره روابط سرمایهگذاران فرابورس ارتباط برقرار کنند.

به گزارش پایگاه خبری بازار سرمایه (سنا) و به نقل از شرکت فرابورس ایران، امیر هامونی مدیرعامل فرابورس گفت: هیاتمدیره فرابورس، برگزاری مجامع الکترونیک را در سال جاری به صورت رایگان برای تمامی ناشران فرابورسی مصوب کرده است. سامانه برگزاری مجامع الکترونیک فرابورس ایران «دیدار» یک ابزار تولید محتوای زنده است که از رویدادهای پیش، حین و پس از مجامع پشتیبانی میکند، این نرمافزار و سامانه ابزاری برای افزایش کارایی اطلاعات بازار سرمایه در راستای ارتقای حاکمیت شرکتی به شمار میرود و امکان حضور حداکثری سهامداران و ذینفعان در تصمیمات شرکت را به خوبی فراهم میکند.

او با اشاره به کاربری ساده این سامانه، درباره مزایای آن اظهار کرد: مواردی مانند صرفهجویی در زمان و هزینه برگزاری مجامع ناشران، رایگیری الکترونیک، افزایش میزان مشارکت سهامداران در تصمیمات مجمع، دقت در فرایند رایگیری و امکان ثبت و ضبط تمامی مستندات، نتایج رایگیری و ویدئوی برگزاری مجمع از جمله مزایای سامانه دیدار فرابورس محسوب میشود.

به گفته مدیرعامل فرابورس، از جمله امکانات و ابزارهای سامانه برگزاری مجامع الکترونیک دیدار همچنین باید به نمایش و پخش زنده تمامی رویدادهای مربوط به مجمع، پشتیبانی از دو زبان فارسی و انگلیسی، امکان نظارت ناظران بر تمامی فرایندهای برگزاری مجامع، امکان رایگیری به دستورات جلسه حین پخش زنده برگزاری مجامع و درج زمان دقیق شروع و پایان رایگیری و .. اشاره کرد.

هامونی همچنین با اعلام این خبر که از سوی هیاتمدیره فرابورس، برگزاری مجامع الکترونیک در سال جاری به صورت رایگان برای تمامی ناشران فرابورسی مصوب شده است، افزود: ناشرانی که تمایل دارند علاوه بر مجمع فیزیکی این رویداد را برای سهامداران خود به صورت الکترونیکی برگزار کنند، میتوانند پس از اخذ تاییدیه از مدیریت نظارت بر ناشران سازمان بورس و اوراق بهادار، برای انجام هماهنگیهای بعدی برای در اختیار گرفتن سامانه و انجام اقدامات بعدی با حامد نیککار، رئیس اداره روابط سرمایهگذاران فرابورس ارتباط برقرار کنند.

یادآورمیشود، شنبه ۱۹ تیرماه از طریق سامانه دیدار فرابورس بیش از یک هزار نفر از سهامداران به صورت مجازی در مجامع فرابورس حضور یافتند و در فرایند رایگیری تمامی صورت جلسات مجمع اعم از انتخاب هیاترئیسه، تقسیم سود، انتخاب حسابرس و … مشارکت حداکثری کردند تا بدین ترتیب بالاترین میزان مشارکت سهامداران در طول سالهای اخیر در مجامع فرابورس رقم بخورد.

مدیریت توسعه بازار مشتقه بورس کالای ایران با صدور اطلاعیهای از شروع معاملات ثانویه صندوق سرمایهگذاری اوراق مبتنی بر گواهی سپرده سکه طلای کهربا در نماد معاملاتی «کهربا» از روز دوشنبه ۱۱ مرداد ماه از ساعت ۱۰ تا ۱۵ خبر داد.

به گزارش پایگاه خبری بازارسرمایه (سنا) و به نقل از کالاخبر؛ انجام معاملات واحدهای صندوق کهربا که نوع آن صندوق سرمایه گذاری در گواهی سپرده سکه طلا بوده و موسسان آن، شرکت سبدگردان کاریزما و گروه خدمات بازار سرمایه کاریزما هستند، از روز ۱۱ مردادماه به طور برخط و از طریق کارگزاران دارای مجوز امکان پذیر است.

در بند دیگری از این اطلاعیه اشاره شده که «سرمایه گذاری اختصاصی بازارگردانی اکسیر سودا» به عنوان بازارگردان موظف به اجرای تعهدات خود مطابق با تعهدنامه بازارگردانی است و این صندوق براساس مقررات، اساسنامه و امیدنامه خود فعالیت خواهد کرد.

لازم به ذکر است، حد نوسان قیمت روزانه به میزان ۱۰ درصد نسبت به قیمت پایانی روز قبل خواهد بود.

گفتنی است، پذیره نویسی پنجمین صندوق سرمایه گذاری از ۱۹ تیر ماه در بورس کالای ایران آغاز شد و درحالی که ۵ روز کاری ادامه داشت در همان روز نخست با استقبال سرمایه گذاران به اتمام رسید.

مرکز پاسخگویی تخصصی شرکت سپرده گذاری مرکزی اوراق بهادار و تسویه وجوه با هدف پاسخگویی شفاف، سریع و همیشگی راه اندازی شد.

به گزارش پایگاه خبری بازار سرمایه (سنا) و به نقل از روابط عمومی سمات، مدیرعامل شرکت سپرده گذاری مرکزی اوراق بهادار و تسویه وجوه در مراسم رونمایی از مرکز پاسخگویی تخصصی «سمات» با بیان اینکه خدمات مرکز پاسخگویی تخصصی این شرکت در ۲ سطح به سهامداران ارائه می شود، اظهار داشت: در سطح اول نهادهای مالی، ناشران، ارکان بازار سرمایه، کارگزاری ها، حقوقیها و … قرار دارند که با توجه به این که شناخت حرفهای از بازار سرمایه دارند طبیعتا خواسته و نیازهای آنان از این مرکز متفاوتتر از سایر افراد خواهد بود که ما با تلاش کارشناسان آگاه و کاردان در این مرکز سعی داریم تا بهترین خدمات را به این دسته از درخواست کنندگان ارائه دهیم.

هدف ویژه سامانه پاسخگویی

حسین فهیمی افزود: ارائه خدمات به جامعه چند میلیونی سهامداران در کشور از سوی این مرکز پاسخگویی تخصصی سطح بعدی و هدف ویژه این سامانه را در بر میگیرد که میبایست به نیازهای متنوع و گسترده سهامداران با پاسخگویی دقیق، شفاف و همیشگی بپردازد.

ارائه بالاترین سطح خدمات

مدیرعامل سمات در ادامه گفت: با پاسخگویی به نیازهای جامعه میلیونی سهامداران قصد داریم تا بهترین و بالاترین کیفیت پاسخگویی را در بازار سرمایه شکل دهیم تا با ارائه این سرویس ها، خدمت بزرگی به مردم کشورمان در زمینه رفع نیازها و آگاه سازی از آخرین وضعیت سهامداری شکل بگیرد.

پاسخگویی شفاف، دقیق و همیشگی

فهیمی با بیان این که این تحول در سمات یک فرصت و نعمت بزرگ را به وجود آورده است، اظهار داشت : بدیهی است که وقتی این سامانه راهاندازی می شود نشان میدهد که یک انسجام جمعی در «سمات» شکل گرفته و خروجی آن به پاسخگویی شفاف، دقیق و همیشگی به درخواستهای جامعه سهامداران در کشور منجر می شود و همه این سرویس ها با همان شماره چهار رقمی ۱۵۶۹ در اختیار سهامداران قرار داده شده است.

تمرکز چندوجهی سامانه جدید

مدیرعامل شرکت سپرده گذاری مرکزی در پایان گفت : تا پیش از راه اندازی این سامانه تخصصی، تمرکز این به پاسخگویی درخصوص سهام عدالت بود، اما از امروز در کنار این مساله به صورت تخصصی به همه سوالات مردم درباره خدمات شرکت، درخواستها، پیگیریها و… پاسخ داده خواهد شد تا سهامداران با کمترین دغدغه و به صورت غیرحضوری در شرایطی که شاهد ادامه شیوع کرونا در کشور هستیم بالاترین سطح پاسخگویی را با تماس با شماره ۱۵۶۹ شرکت سپرده گذاری مرکزی اوراق بهادار و تسویه وجوه تجربه کنند.

تاریخچه سامانه ۱۵۶۹

شرکت سپرده گذاری مرکزی از خرداد ماه سال ۱۳۹۹ و با شروع آزاد سازی سهام عدالت، مرکز تماس ۲۴*۷ خود را با سرشماره کشوری ۱۵۶۹ افتتاح کرد که با گذشت بیش از یکسال از راه انداری این مرکز، توانسته است سهم بسزایی را در اطلاع رسانی، پشتیبانی و هدایت سهامداران بازار سرمایه در امور مربوط به سهام عدالت و بازار سرمایه داشته باشد.

در همین حال با توجه به این که مرکز پاسخگویی ۱۵۶۹، بعنوان یک برند و نماد پاسخگویی تخصصی بازار سرمایه شناخته شده، حال با راه اندازی یک واحد تخصصی در این مرکز، پاسخگویی به سوالات سهامداران بازار سرمایه در حوزه امور مربوط به سهامداران و معاونت عملیات «سمات» از جمله «اصلاح مشخصات، وضعیت دارایی، وضعیت فریز، فرایندهای مربوط به سبدگردان» و همچنین امور مربوط به معاونت حقوقی سمات از جمله «انتقال سهام متوفی به وراث، فرایند توقیف و توثیق اوراق بهادار» با داخلی های ۲ و ۳ مرکز تماس ۱۵۶۹ تماس حاصل نمایند.

یک کارشناس بازار سرمایه با بیان اینکه بازار سرمایه در مقایسه با سایر بازارها از لحاظ ریسک به بازده و مباحث قانونی با ارجحیت همراه است، گفت: سرمایهگذاران باید دید میانمدت و بلندمدت نسبت به بازار سرمایه داشته باشند و تمرکز خود را معطوف به نوسان کوتاهمدت در بازار نکنند.

به گزارش پایگاه خبری بازار سرمایه (سنا) و به نقل از ایرنا، امیرعلی امیرباقری به روند معاملات بورس در بازار هفتهای که گذشت اشاره کرد و افزود: در بازار هفته گذشته تعادل نسبی بین عرضه و تقاضا برقرار شد و در این میان برخی از سهام تحت تاثیر اخبار داخلی با نوسان همراه شدند.

او اظهار داشت: سهام سیمان و فولاد با نگرانیهایی در راستای قیمتگذاری دستوری همراه شدند و آخرین بحثی که در این زمینه مطرح شد خروج این محصولات از بورس کالا و تعیین قیمت گذاری آنها در خارج از بورس بود.

امیرباقری با بیان اینکه ادامه معاملات سنگ آهن در بورس کالا این نوید را به بازار داد تا به مرور سایه قیمتگذاری دستوری از سر بازار این محصول برداشته شود، گفت: به دنبال این اتفاق باید قیمتگذاری باقی محصولات به بورس کالا سپرده شود که این خبر به عنوان خبری بسیار خوب و مهم برای کلیت اقتصاد و بازار سرمایه تلقی میشود.

این کارشناس بازار سرمایه خاطرنشان کرد: از طرفی با توجه به تغییر و استقرار دولت جدید، برخی ابهامها نسبت به تیم اقتصادی دولت جدید در بازار وجود دارد که اثر آن به صورت کوتاه مدت بر معاملات بورس تاثیرگذار است و با ایجاد شفافیت در تعیین تیم اقتصادی شاهد از بین رفتن این ریسک از سر بازار خواهیم بود.

او اظهار داشت: در حوزه قیمتهای جهانی، شاخص دلار توانست در محدوده قبلی تثبیت شود و کامودیتیها همچنان با ثبات نسبی همراه باشند، هر چند که برخی از محصولات مانند میلگرد و فلزات اساسی در حوزه جهانی با افزایش قیمت روبرو شدند که این خبر به عنوان اتفاقی خوشایند در معاملات بازار سهام و به ویژه سهام صادرات محور ارزیابی میشود.

او با بیان اینکه در حوزه قیمتگذاری دستوری، کلیت اقتصاد کشور به بهانه حمایت از تولیدکننده به این نتیجه رسیده است که دست از قیمتگذاری دستوری در کشور بردارد، گفت: یکی از مهمترین پیامدهای این اتفاق حذف رانت و سودجویی عده ای از این اتفاق در بازار است و در نهایت قیمت گذاری به بازار سپرده می شود.

امیرباقری خاطرنشان کرد: بهتر است دولت فقط در مواردی که احساس می کند قیمت ها به صورت نامتعارف در حال تغییر است اقدام به دخالت در قیمت گذاری ها کند اما در کل، بازار انتظار دارد تا کلیت قیمت ها به صورت شناور مدیریت شود که این اتفاق می تواند به عنوان خبری مثبت در کلیت بازار باشد.

این کارشناس بازار سرمایه روند معاملات بورس در هفته جاری را مورد بررسی قرار داد و افزود: براساس پیش بینی های صورت گرفته به نظر می رسد در هفته جاری ثبات در کلیت بازار خودنمایی کند، هر چند در برخی از نمادها به دلیل رسیدن به سطوح مقاومتی انتظار اصلاح درون کانالی در قیمت آنها وجود دارد.

امیرباقری ادامه داد: باید به این مساله نگاه واقع بینانه داشت که اولویت فعالیت دولت جدید در زمان استقرار مهار تورم و خروج از رکود خواهد بود و در این میان قیمت دلار از جمله مواردی خواهد بود که فشار زیادی بر آن ها وارد می شود.

این کارشناس بازار سرمایه خاطرنشان کرد: زمانی که قیمت دلار با فشار مواجه شود و روند اصلاحی را در پیش بگیرد فشار خود را بر کلیت بازار سرمایه خواهد گذاشت اما سهامداران باید این موضوع را مدنظر قرار دهند که اصلاح ایجاد شده در بازار به عنوان اصلاح درون کانالی خواهد بود و به معنای ریزش یا تکرار روند بازار در سال گذشته نیست.

او اعلام کرد: بارها به سرمایه گذاران تاکید شده است که باید دید میان مدت و بلندمدت نسبت به بازار داشته باشند و تمرکز خود را معطوف به نوسان کوتاه مدت در بازار نکنند.

او به افزایش قیمت دلار تا کانال ٢٦ هزار تومان و تاثیر آن بر معاملات بورس اشاره کرد و گفت: به لحاظ تکتیکالی قیمت دلار در کانال بین ٢١ تا ٢٦ هزار تومان در نوسان بوده است، پیش نیاز مهار تورم و خروج رکود در کشور کنترل نرخ دلار است و نباید برای دلار ارقام بالایی در کوتاه مدت انتظار داشته باشیم.

امیرباقری گفت: بعد از استقرار دولت جدید رویه اصلاحی را در قیمت دلار شاهد خواهیم بود و نباید منتظر حرکت سنگین صعودی نرخ ارز مشابه گذشته باشیم، همچنین در کنار این مسایل باید به عوامل بنیادی تاثیرگذار بر قیمت دلار توجه کرد.

این کارشناس بازار سرمایه خاطرنشان کرد: براساس پیش بینی های صورت گرفته ایران و آمریکا در میان مدت و بلندمدت به نقطه ای مشترک نزدیک می شوند و با توجه به وجود همبستگی بین قیمت نفت و نرخ دلار در کشور، انتظار می رود با افزایش صادرات نفت و فروکش کردن کرونا در دیگر کشورها و افزایش تقاضای جهانی، صادرات نفت افزایش یابد و زمینه فشار بر قیمت دلار ایجاد شود.

ریشه اصلی تورم در رشد پایه پولی و رشد نقدینگی است و آنجا تورم ساخته میشود، افزایش قیمت سهام نه تنها هیچ تاثیری روی تورم ندارد بلکه ورود نقدینگی به بازارسرمایه و رونق معاملات اثر ضد تورمی دارد.

به گزارش پایگاه خبری بازارسرمایه (سنا) و به نقل از ایلنا، دکتر محمدعلی دهقان دهنوی با بیان مطلب بالا، در خطاب به منتقدانی که معتقدند یکی از دلایل رشد تورم، افزایش ارزش سهام است، گفت: آنچه که در این موضوع گاهی به عنوان یک نظریه اقتصادی به آن اشاره میشود، تحت عنوان ثروت شناخته میشود. وقتی سهمی گران میشود صاحب آن ثروتمند میشود و ممکن است که این صاحب سهام به دنبال افزایش قدرت خرید خود، تقاضای بیشتری در بازارها ایجاد کند. در واقع تقاضا برای مصرف بالا میرود و این اثر غیرمستقیم و ناچیز تورمی ناشی از رشد قیمت سهام است.

او تاکید کرد: این اثر تورمی که از کانال رشد نرخ سهام ایجاد میشود، در مقابل اثر تورم کوه نقدینگی پرِ کاهی هم نیست. حال اینکه گاهی آن قدر این پر کاه را بزرگ میکنند که آن را در مقابل کوه نقدینگی قرار میدهند، صحبتهای غلط و اشتباهی که در این زمینه گفته میشود، هم ذهنیت فعالان را مخدوش میکند و هم اینکه باعث ناراحتی عمومی فعالان بازار میشود.

رییس سازمان بورس گفت: اتفاقا نظری هم وجود دارد که دقیقا برعکس نظریه آثار تورمی سهام است. مطابق با این نظر، وقتی بازار سرمایه رونق پیدا میکند، بخشی از نقدینگی وارد این بازار میشود و معاملات در داراییهایی انجام میشود که در سبد خانوار نیستند، بنابراین اثر ضدتورمی دارد. شاید اگر این اثر ضد تورمی و اثر اندک تورمی را حساب میکردیم، خالص اثر منفی شود.

با وجود افزایش شدید نرخ مبتلایان به کرونا در آمریکا، آسیا و بخشهایی از اروپا، طلای سیاه در در ماه گذشته برای چهارمین مرتبه متوالی رشد کرد؛ چراکه از یکسو، سرعت رشد تقاضا از عرضه نفت بالاتر بوده و از طرف دیگر، انتظار میرود واکسیناسیون جهانی به قرنطینهها پایان دهد. یک نظرسنجی نشان داد بهای نفت تا پایان ۲۰۲۱ باید حوالی ۷۰ دلار در هر بشکه باشد.

چهارمین صعود ماهانه نفت

طلایسیاه ماه گذشته (جولای) هم مانند سه ماه پیش از آن، رشد قیمتی را تجربه کرد و برای شاخص جهانی برنت ۶/ ۱درصد رشد ثبت شد. با این حال، بهای نفتخام آمریکا در این دوره تغییر خاصی نداشت. هر دوی این شاخصها هفته گذشته بیش از ۲درصد بالا رفتند. به گفته تحلیلگران، رشد سریعتر تقاضا نسبت به عرضه نفت و واکسیناسیون گسترده نگرانیها درباره آثار مخرب موج جدید شیوع کرونا به شکل سویه دلتا را در بازار نفت تا حدی برطرف کرده است. در ماهی که گذشت، اوپک و متحدانش در کنار اخبار شیوع کووید-۱۹ و واکسیناسیون، مهمترین نقش را در التهابات بازار نفت بازی کردند. اوپکپلاس اوایل جولای جلسهای برای تصمیمگیری درباره میزان تولید این گروه ۲۳عضوی داشت که با مخالفت امارات به نتیجه نرسید و پس از یکی، دو هفته مقاومت این کشور و اصرار عربستان بالاخره بر سر افزایش تولید به توافق رسیدند. بر این اساس، اوپکپلاس از امروز (اول آگوست) هر ماه ۴۰۰هزار بشکه در روز به تولید خود میافزاید. ضمن اینکه پایه تولید امارات و چند کشور دیگر از جمله عربستان، روسیه و عراق از آوریل سال بعد بالاتر خواهد رفت. کشوقوسهای تحولات اوپکیها با وجود ایجاد نگرانی و نااطمینانی در بازار، با توافق برای افزایش تولید، اعتمادبهنفس بازار را بالا برد. با این حال، رشد معنادار موارد ابتلا به کرونا در سراسر دنیا مجددا ریسک تخریب تقاضا را برجسته کرده، اما بازیگران این صنعت انتظار اعمال قرنطینه شدید در کشورهای توسعهیافته را ندارند. تعداد دکلهای حفاری فعال نفت در ایالاتمتحده طی هفته گذشته دو دستگاه کاهش یافت که نشاندهنده حرکت کجدار و مریز تولیدکنندگان شیل برای بازگشت به بازار است. گروهی از کارشناسان و اقتصاددانان نیز طی یک نظرسنجی ماهانه به خبرگزاری رویترز گفتهاند، انتظار دارند قیمت برنت در سال جاری بهطور متوسط ۷۶/ ۶۸ دلار بر بشکه باشد که از برآورد ماه گذشته آنها بالاتر بود. این در حالی است که بهای این نفت جمعه به بالای ۷۶دلار در هر بشکه رسید، اما میانگین آن از ابتدای سال ۵۷/ ۶۶دلار بوده است.

چهارمین رشد متوالی قیمت نفت

قیمت نفت در معاملات روز جمعه بهعنوان آخرین روز کاری هفته و ماه جولای افزایش یافت و برنت توانست برای چهارمین ماه پیاپی رشد قیمتی ثبت کند. در این میان، رشد سریعتر تقاضا از عرضه و واکسیناسیون تاحدودی از اثر شیوع گسترده کرونای دلتا در موج جدید آن روی تقاضا کاسته است. به گزارش خبرگزاری رویترز، برنت با ثبت بیش از ۲درصد رشد هفتگی، در جولای هم برای چهارمین مرتبه بالا رفت و افزایش ۶/ ۱درصدی را رقم زد. نفتخام آمریکا (وستتگزاس اینترمدییت) که در این هفته مانند همتای خود بیشتر از ۲درصد رشد کرده بود، در کل ماه افزایش خاصی را تجربه نکرد. به این ترتیب، برنت با قیمت ۴۱/ ۷۵دلار در هر بشکه و وستتگزاس اینترمدییت با بهای ۹۵/ ۷۳دلار در هر بشکه به کار خود پایان دادند.

کارستن فریچ، تحلیلگر کومرزبنک در این باره میگوید: «با وجود تعداد بالای موارد جدید ابتلا به کووید-۱۹، به نظر نمیرسد بازار نفت دیگر به موضوع سویه دلتا مانند زنگ خطری که ابتدای هفته گذشته به صدا درآمد، نگاه کند.» او ادامه داد: «ظاهرا اطمینان وجود دارد که کمپینهای واکسیناسیون در کشورهای صنعتی مانع اعمال مجدد محدودیتهای تردد گسترده میشوند. موج اخیر در بهار تاثیر بسیار کمتری بر تقاضای نفت نسبت به ابتدای همهگیری داشته است.»

تحلیلگران TD Securities هم در یادداشتی در تاریخ ۳۰جولای نوشتند: «افزایش ریسک تامین انرژی باید از قیمتهای بالاتر حمایت کند.» این یادداشت میافزاید: «با چشمانداز تقاضا که نگرانیهای مربوط به سویه دلتا را برطرف میکند، احتمالا افزایش عرضه اوپکپلاس تحت تاثیر قرار میگیرد. این امر در نهایت باید بازار را در مسیر پررونق نگه داشته و در ماههای آینده از قیمتهای نقدی بالاتر و افزایش اختلاف آن با قیمت قراردادهای آتی برای سررسیدهای دورتر حمایت کند.»

به گزارش «ایسنا» به نقل از رویترز، الکساندر نواک، معاون نخستوزیر روسیه در این باره اظهار کرد که مصرف نفت در سراسر جهان افزایش پیدا کرده است. وی به خبرنگاران گفت: «تقاضا رو به رشد است و مصرف افزایش پیدا کرده است. البته شیوع ویروس کرونا همچنین وجود دارد، اما قرنطینههایی مشابه قبل در کار نیست.»

تحولات اوپکپلاس در یک نگاه

اوپک و متحدانش موسوم به اوپکپلاس در ماه گذشته میلادی پس از اختلافنظرهای بسیار، پایان شادی را برای درام خود به تصویر کشیدند. ابتدا عربستان و روسیه پیشنهاد دادند از آگوست تا پایان سال هر ماه ۴/ ۰میلیون بشکه در روز به تولید این ائتلاف اضافه شود. این موضوع با موافقت امارات روبهرو شد، اما این کشور با توجه به افزایش ظرفیت تولیدش، خط پایه سهمیه خود را ناعادلانه دانست و با بند دوم پیشنهاد رهبران اوپکپلاس که همان تعویق پایان توافق کاهش تولید از آوریل به آخر سال ۲۰۲۲ بود، مخالفت کرد. ابوظبی اعلام کرد تبعیت از این بند را فقط در صورت رشد پایه تولیدش قبول میکند. همین اتفاق هم با تفاوتهایی افتاد. اول اینکه افزایش ماهانه تولیدی که پیشنهاد شده بود، نه تا در پایان سال جاری، بلکه تا اتمام همه محدودیتهای تولید اوپکپلاس ادامه خواهد یافت. دوم اینکه امارات از آوریل سال بعد با بیش از ۳۰۰هزار بشکه روزانه افزایش در خط پایه تولیدش مواجه خواهد شد، اما سیاههای از کشورهای دیگر هم در صف رشد سهمیه قرار خواهند گرفت؛ از جمله عربستان، روسیه، عراق و کویت.

کاهش تعداد دکلهای حفاری

به گزارش اویلپرایس به نقل از شرکت بیکر هیوز، تعداد دکلهای حفاری فعال در حوزه نفت و گاز آمریکا طی هفته قبل سه دستگاه کاهش یافت و به ۴۸۸واحد رسید. این تعداد ۲۳۷دستگاه بیشتر از سطح سال گذشته در زمان مشابه بوده، اما همچنان اختلاف زیادی با ۷۹۰دکل فعال پیش از پاندمی کرونا دارد.

بر این اساس، تعداد دکلهای نفتی دو واحد کم شد و به ۳۸۵دستگاه رسید و دکلهای حفاری در میادین گازی هم یک واحد کاهش پیدا کرد و به ۱۰۳دستگاه رسید.

تخمین اداره اطلاعات انرژی آمریکا از تولید نفت این کشور در هفته منتهی به ۲۳ جولای ۲۰۰هزار بشکه در روز کاهش یافت و به ۲/ ۱۱میلیون بشکه روزانه رسید. این نرخ تولید تقریبا ۲میلیون بشکه در روز کمتر از سطح پیش از کرونا است، اما آمریکا همچنان بالاتر از روسیه و عربستان، بیشترین تولید طلای سیاه را در دنیا دارد.

پیشبینی قیمت نفت

نظرسنجی رویترز روز جمعه نشان داد که تحلیلگران نفت و اقتصاددانان معتقدند بهای ۷۰دلار در هر بشکه چشمانداز واقعیتری برای قیمت نفت برنت در بقیه سال نسبت به نفت ۸۰دلاری به دست میدهد، زیرا سویههای جهشیافته ویروس کرونا و ژئوپلیتیک نفت همچنان منبع بیثباتی در بازار خواهند بود.

۳۸تحلیلگر و اقتصاددان شرکتکننده در نظرسنجی رویترز گفتند انتظار میرود قیمت نفت برنت امسال بهطور متوسط ۷۶/ ۶۸دلار در هر بشکه باشد. برآورد قیمتی پایان جولای از تخمین همین نظرسنجی در ژوئن بالاتر بود که تحلیلگران پیشبینی کرده بودند قیمت نفت برنت بهطور متوسط ۴۸/ ۶۷دلار در هر بشکه در سال ۲۰۲۱ خواهد بود.

قیمت نفت برنت در سال جاری میلادی بهطور متوسط ۵۷/ ۶۶دلار در هر بشکه بوده است.

در نخستین روز هفته، هیجان در بازار سکه بیشتر از بازار دلار بود. روز شنبه فلز گرانبهای داخلی توانست ۳۰۰ هزار تومان رشد را تجربه کند و به بهای ۱۱ میلیون و ۵۰۰ هزار تومان برسد. رشد ۷/ ۲ درصدی فلز گرانبهای داخلی در شرایطی رخ داد که در بازار ارز، دلار تنها حدود ۶دهم درصد افزایش قیمت را به ثبت رساند. روز گذشته اسکناس آمریکایی ۱۵۰ تومان افزایش قیمت را تجربه کرد و در محدوده ۲۵ هزار و ۷۰۰ تومان قرار گرفت.

افزایش بیشتر فلز گرانبهای داخلی در برابر دلار نشان میداد که هیجان در بازار سکه بالا رفته است و معاملهگران این بازار تا حد زیادی از فاز احتیاط خارج شدهاند. برخی از تحلیلگران اعتقاد دارند که شکست دو سطح مقاومتی مهم موجب خروج سکهبازان از فاز احتیاط شد. فلز گرانبهای داخلی دوشنبه هفته گذشته از مقاومت 10 میلیون و 800 هزار تومان عبور کرد و روز چهارشنبه به مقاومت 11 میلیون و 300 هزار تومان رسید. در واقع شکست سطوح مقاومتی یکی از متغیرهایی است که انتظارات افزایشی را در بازار سکه بالا برده است.

در کنار این دو عامل دیگر نیز در روند صعودی بازار اثرگذار بود. از یکسو، ماندن اونس طلا بالای محدوده هزار و 810 دلار موجب شد انتظار سکهبازان نسبت به تقویت بهای فلز زرد در بازارهای جهانی بیشتر شود و از سوی دیگر، افزایش مداوم قیمت دلار، خوشبینی بازیگران سکه نسبت به آینده اسکناس آمریکایی را افزایش داد.

عامل افزایش خریدهای دلار

سرعت رشد قیمت دلار در مردادماه تندتر شده است و این ارز خیلی زود با فاصله گرفتن از کانال 24 هزار تومانی وارد کانال 25 هزار تومانی شد و روز شنبه تا پشت خط 26 هزار تومان رشد کرد. به گفته فعالان، تغییر انتظارات در بازار دلار مهمترین عاملی است که زمینهساز افزایش خریدهای بازیگران ارزی شده است. در حالی که تا همین دو هفته پیش برخی از معاملهگران احتمال برگشت به برجام را مطرح میکردند، اخبارهای هفته گذشته، چنین انتظاری را تغییر داد. برخی رسانههای غربی گزارش دادهاند که ایرانیها تمایل زیادی برای ادامه مذاکره از خود نشان ندادهاند و آماده فرآیند انتقال قدرت از دولت دوازدهم به سیزدهم شدهاند. در کنار این عنوان میشود که آمریکاییها نیز انعطاف خاصی برای برگشت به برجام بروز ندادند. در چنین فضایی، برخی نوسانگیران نیز سعی میکنند با جوسازی پیرامون اخبار، فضای بازار را ملتهبتر کنند. روز گذشته این دسته از معاملهگران بیشتر روی حمله به یک کشتی اسرائیلی مانور دادند و احتمال افزایش تنشها در خلیج فارس را بالا دانستند.

اثر متغیرهای بیرونی بر بازار دلار

برخی فعالان عنوان کردهاند که درگیریها بین طالبان و نیروهای امنیتی کشور افغانستان نیز تا حدی بر فضای بازار ارز داخلی اثر گذاشته است. گفته میشود که ارزش دلار در منطقه هرات افغانستان سیر صعودی پیدا کرده است و همین عامل باعث شده که ارز خاصی از شهر مرزی به بازار داخلی وارد نشود. افزون بر عامل افزایش ارزش دلار در هرات افغانستان، بالا رفتن ارزش حواله درهم امارات دیگر عاملی بود که در افزایش خریدهای بازیگران بازار داخلی اثر داشت. دیروز حواله درهم نه تنها بالای خط 7 هزار تومانی باقی ماند که تا محدوده 7 هزار و 60 تومان افزایش یافت. به گفته فعالان، در صورتی که نرخ حواله درهم به بالای مرز 7 هزار و 200 تومانی نفوذ کند، ارزش دلار در بازار داخلی میتواند به راحتی خود را به بالای کانال 26 هزار تومانی برساند. در حالی که نوسانگیران تلاش میکنند دلار را به کانال 26 هزار تومانی ببرند، روز گذشته بازارساز سعی کرد از طریق نزدیک کردن قیمت صرافیهای بانکی به بازار، مانع از افزایش شدت نوسان بازار شود. روز شنبه نرخ فروش دلار صرافیهای بانکی 700 تومان رشد کرد و به 25 هزار و 650 تومان رسید. از نگاه برخی فعالان، بازارساز به دنبال عرضه ارز از قیمتهای بالاست و طی روزهای آتی خواهد توانست قیمت این ارز را تعدیل کند. تحلیلگران فنی باور دارند، دلار با شکست محدوده 26 هزار و 300 تومان میتواند با افزایش بیشتر حجم خریدها روبهرو شود.

بعد از افت شدید طلا، جولای را میتوان ماه طلایی طلا نام گذاشت. بعد از اظهارات فدرال رزرو ایالات متحده مبنی بر افزایش نرخ بهره و برنامه کاهش سرعت خرید داراییها، طلا در ماه ژوئن افتی شدید را تجربه کرد.

اما آغاز جولای، با روند صعودی طلا همراه شد. به طوری که تا انتهای این ماه توانست تقریبا 70 دلار از افت قیمتی خود را جبران کند. اکنون بعد از تعدیل احساسات نزولی برای فلز زرد، تحلیلگران نیز روند صعودی را برای طلا پیشبینی میکنند. بیتکوین نیز با گذر از ناحیه مقاومتی 40هزار دلاری توانست به بالاترین قیمت خود در 70 روز گذشته برسد و تا عصر روز شنبه در قیمت 42هزار دلار معامله شود.

ماه صعود مجدد طلا

فلز زرد جهانی جولای را صعودی پشتسر گذاشت. طلای جهانی بعد از ریزش شدید 150 دلاری در اوایل ماه ژوئن، با وجود ثبت ضرر در روز جمعه توانست رشدی هفتگی و ماهانه را برای خود به ثبت برساند. بیشتر رشد این فلز گرانبها نیز در هفته آخر این ماه رقم خورد. انتهای این هفته با رسیدن اخباری مبنی بر عدم افزایش زودتر از موعد نرخ بهره در ایالات متحده و همچنین بالاتر بودن رقم حقیقی بیکاری ماه ژوئن و جولای نسبت به پیشبینیها موجب کاهش ارزش دلار آمریکا و افزایش ارزش طلا شد تا جایی که طلا برای دومین بار در این ماه، قیمت هزار و 830 دلار را لمس کرد. اما نهایتا طلا در این هفته با رشدی 12 دلاری و 67/ 0 درصدی جولای را در قیمت هزار و 814دلار به پایان برد. روند طلا در ماه جولای به طور کلی نسبت به ژوئن متفاوت آغاز شد. بعد از مهاجرت طلا از کانال هزار و 900 به قیمت هزار و 750 دلار، به مدت حدودا 50 روز نوساناتی محدود را تجربه کرد اما به هرحال با شتاب کمی صعودی بود. با آغاز جولای شتاب رشد قیمت طلا افزایش یافت و فلز گرانبها توانست رشدی 3 درصدی و 52 دلاری را محقق کند.

پیشبینی تحلیلگران از روند آتی طلا

در حالی که قیمت طلا نزدیک به بالاترین سطح شش هفتهای خود قرار گرفت، تحلیلگران بازار در آخرین نظرسنجی هفتهای سایت تحلیلی کیتکو، اکثرا هفته آینده را برای طلا صعودی پیشبینی کردند. این در حالی است که تحلیلگران والاستریت و کلان بازار جهانی طلا در نظرسنجی هفته گذشته، روند آن را نزولی پیشبینی کردند. در نظر سنجی این هفته 79 درصد از 14 تحلیلگر والاستریت در این نظرسنجی به صعود طلا در هفته آتی امیدوار بودند و در میان تحلیلگران شخصی از میان 862 نفر شرکتکننده، 70 درصد مسیر طلا را صعودی دیدند. نظرات تحلیلگران نشان میدهد که طلا در حال بازگشت به مسیر صعود است و آنها علت آن را در بانکهای مرکزی جستوجو میکنند. آدریان دی، موسس شرکت مدیریت مالی آدریاندی در همین مورد گفت: «شواهد فزایندهای در میان سرمایهگذاران وجود دارد و متوجه شدهاند که بانکهای مرکزی بزرگ جهان از جمله فدرال رزرو به هیچ عنوان عجلهای برای تغییر برنامههای خود نخواهند داشت. فدرال رزرو با وجود صحبت درباره کاهش خرید داراییها، در حال افزایش ترازنامه خود است و این برای طلا بسیار صعودی است.» تحلیلگران فنی نیز در صورت ادامه این روند صعودی برای طلا در هفته آینده و شکستن مقاومت هزار و 838 دلار در هر اونس، سطح مقاومتی پیشروی آن، هزار و 850 دلار خواهد بود. در صورتی که فلز زرد بتواند قیمت روزانه خود را در بالای این قیمت ثبت کند، معاملهگران میتوانند به قیمتهای هزار و 870 دلاری نیز امیدوار باشند. نظرات تحلیلگران نیز برای روند بلندمدتی طلا، بازگشت به هزار و 900 دلار را نشان میدهد. به گفته یکی از تحلیلگران این حوزه، طلا توانسته بر احساسات شدید نزولی در بازار غلبه کند و اکنون به سطوح حساس قیمتی خود رسیده و آماده از سرگیری روند صعودی بلندمدت خود است.

بیتکوین به بالاترین قیمت خود از اواسط ماه مه رسید. بیتکوین بعد از قرمز گذراندن بیشتر روز جمعه، در انتهای روز با شروع رشد خود و ادامه آن در روز شنبه توانست مقاومت 40هزار دلاری را پشت سر گذاشته تا 42 هزار دلار نیز پیش برود.

فضای توییتر فارسی دیروز هم مانند روزهای گذشته تحتتاثیر موضوعهایی مثل بیآبی و شروع قطع آب مشترکان پرمصرف در تهران، اعتراضهای مردم در خوزستان و کشاورزان در اصفهان، گرانی کالاها، قطعی برق در برخی از شهرهای اطراف تهران، المپیک و دستاوردهای اندک تیم ایران در مسابقات و موضوعاتی از این دست بود. برای همین هم مثل ماههای گذشته در گعده بورسیها در توییتر خیلی خبری از تحلیلها و پیشبینی درباره روند بورس و سهام نبود. اگر چه برخی اوقات خبرها و اظهارنظرهایی باعث میشود که کاربران فعال در این شبکه اجتماعی نسبت به موضوعات مطرحشده موضع بگیرند اما در کل فضا، فضای پرداختن به موضوعات روز و دغدغههای عمومی است. نکته دیگری که در اینجا باید به آن پرداخته شود و قابل تامل است، تفاوت گعده بورسیها در توییتر با فضای کلی توییتر است؛ طی یکی دو سال گذشته اکثر کاربران بورسی، هیچ وقت مانند این روزها نسبت به مسائل روز واکنش نشان نداده بودند. در اوج دغدغههای عمومی و روز، فضای کلی توییتر پر از انتقاد و گلایه و اظهارنظر درباره موضوعات روز بود، اما در توییتر بورسیها نوشتهها و خبرها درباره تحولات بورس و روزهای پیش رو بود و چند وقتی است که این فضا تبدیل به همراهی با فضای کلی توییتر فارسی شده است. حالا کاربران فعال در حوزه بورس، بیشتر از هر زمان دیگری درباره دغدغههای عمومی و موضوعات روز که این چند وقت به شدت در فضای مجازی دیده میشود، مینویسند و بعضا موضعهای انتقادی هم نسبت به این اتفاقها میگیرند.

از موضوعاتی که چند روزی است در فضای توییتر فارسی مورد توجه کاربران قرار گرفته است، طرح صیانت از فضای مجازی است که تبدیل به سوژه داغی نه فقط در توییتر بلکه در اینستاگرام و تلگرام و فیسبوک شده است. سوژهای که همراه با انتقاد و گلایه از مسوولان در رابطه با محدودسازی دسترسی کاربران به استفاده از اینترنت آزاد است. در همین رابطه یکی از توییتهایی که دیروز در فضای توییتر فارسی مورد توجه کاربران قرار گرفت، نوشته محسن مهرعلیزاده از مسوولان سابق کشور و از کاندیداهای سیزدهمین دوره انتخابات ریاست جمهوری بود که در صفحه شخصی خود نوشت: «فعلا در صیانت از حقوق مردم در بحرانهای آب، برق، معیشت، اشتغال، مسکن، فرار مغزها و کرونا بکوشید بعدا به فکر صیانت در فضای مجازی بیفتید! نه مردم و نه کشور تاب بحرانهای بیشتر را ندارند.» بحث محدودسازی اینترنت، این روزها با عنوان طرحی به اسم «حمایت از حقوق کاربران در فضای مجازی» در مجلس مطرح شده است. کاربران فعال در حوزه بورس و بازار سرمایه هم در نوشتههایشان نسبت به این طرح موضع مشخصی گرفته بودند و با آن مخالفت میکردند. در همین رابطه رضا کاشف، مدیرکل امور بینالملل سازمان تامین اجتماعی در صفحه شخصی خود در توییتر نوشت: «به دنبال تحولات هفته پیش (احتمال فرسایشی شدن/شکست مذاکرات وین، انسداد اینترنت، افزایش تمایل به مهاجرت و…) امروز دلار افزایشی شد. بورس هم نسبت به این افزایش (احتمالا موقتی) واکنش نشان داد.» اما روز چهارشنبه، سیدعلی یزدیخواه یکی از نمایندههای مجلس شورای اسلامی که حامی این طرح بود با حضور در برنامه زنده «گفتوگوی ۱۸:۳۰» در صداوسیما در بخشی از صحبتهای خود در حمایت از طرح، فضای مجازی را عامل ریزش بورس معرفی کرد. وقتی این صحبتها از سمت این نماینده مجلس شورای اسلامی مطرح شد و فیلم این بخش از صحبتهای او سر از توییتر درآورد، باعث شد که کاربران فعال در حوزه بورس به این صحبتها واکنش نشان دهند. یزدیخواه در صحبتهایش مطرح کرد که «فضای مجازی موجود باعث شد اون سهام اولیهها در بورس، همین بیت… بتکو-وینها، عرضه شود رمزارزها، که دچار افت و سقوط میشند، عامل اصلیشون فضای مجازیست که داره به کسب و کارها آسیب میزنه، به سرمایه ما داره آسیب میزنه.» جدای از انتقادهای تند و تیز کاربران حوزه بورس نسبت به این که مسوولان کشور عادت کردهاند که هر اتفاقی را به گردن بورس و بازار سرمایه بیندازند و کمکاریهای خود را با استفاده از آن پنهان کنند، طرز بیان این نماینده مجلس درباره بیتکوینها و عدمجملهبندی کامل او از دیگر نکاتی بود که کاربران توییتر نسبت به آن واکنش نشان دادند. آنها به این مساله میپرداختند که وقتی نماینده مجلس نمیتواند به درستی اسم بیتکوین را تلفظ کند، نشان از آن دارد که هیچ شناختی از حوزه رمزارزها و دیگر حوزههای بازار سرمایه ندارد. اما یکی دیگر از افرادی که کاربران توییتر فارسی به آن انتقاد کردند و برخی از فعالان حوزه بورس هم به ریتوییت کردن نوشتههای انتقادی اکتفا کردن، استوری رضا صادقی، خواننده بود. او در استوری اینستاگرام خود با اشاره به طرح صیانت که کاربران منتقد به این طرح آن را طرح محدودسازی اینترنت و شروعی برای اینترنت ملی میخوانند، نوشته بود «اونی که با طرح صیانت موافق هست، اعتقادشه و باید بهش احترام گذاشت… یاد بگیریم که مخالف ما الزاما دشمن ما نیست… فقط همعقیده نیستیم.» کاربران زیادی به رضا صادقی واکنش نشان داده بودند و به او انتقاد کرده بودند که با این حساب اگر چند وقت دیگر گفتند بورس قمار است و باید از سیستم اقتصاد کشور حذف شود، نباید مقابل آن ایستاد و از آن انتقاد کرد یا اگر گفتند داشتن ارزهای خارجی مثل دلار و پوند جرم است و هرکس این ارزها را در خانه خود نگهداری کند، مجرم است، نباید به این افراد انتقاد کرد و مقابلشان ایستاد. خلاصه که بحثها در این رابطه در فضای توییتر فارسی به شدت ادامه دارد و بعضا شاهد فضاهای پرتنشی هم در این شبکه اجتماعی هستیم.

مهدی حقباعلی

پژوهشگر حوزه اقتصاد

واکنش بازار سهام ایران به کم شدن شانس بازگشت به برجام با توجه به اظهارنظرهای هفته گذشته؛ تقریبا همه سهمهای وابسته به دلار مثبت هستند، هر چند که حالا خطر قیمتگذاری دستوری بیش از گذشته شده و این موضوع ممکن است روی ریسک بازار تاثیر بگذارد.

پیمان مولوی

فعال حوزه اقتصاد

اقتصاد در حال پوستاندازی است و بزرگترین اشتباه ما محدودسازی اقتصاد کریپتو به رمزارزها است! در اقتصاد کریپتو و تحولات آن برای کودکان از ٣ سال تا همه ما واجب است! مدارسمان که در عهد عتیق هستند، ما باید به فکر باشیم! ابتدا با درک واقعیت.

شاخص کل بورس تهران تحت تاثیر رشد نرخ دلار، نخستین روز معاملاتی هفته را با پرش ۶۶/ ۲درصدی آغاز کرد و با ثبت دومین رکورد رشد درصدی در سال جاری، تا محدوده یکمیلیون و ۳۵۱هزار واحد پیشروی کرد. در این شرایط سهامداران خرد نیز پنجمین خرید پرمقدار خود در سال ۱۴۰۰ را رقم زدند. سهم ۶۰درصدی صنایع صادراتمحور از کل ارزش بازار سهام سبب شده است تا تغییرات نرخ دلار و البته قیمت جهانی کالاها، نقش پررنگی در روند سودسازی این شرکتها ایفا کند.

سکوی دلاری پرش بورس

محمدامین خدابخش: بازار سهام روز گذشته شاهد رشد قیمت بیشتر نمادهای دلاری بازار بود. همین امر سبب رشد ۶۶/ ۲درصدی شاخص بورس شد. در این روز نماگر یادشده به سبب رشد ۳۴هزار و ۹۰۰واحدی به سطح یکمیلیون و ۳۵۱ واحد رسید. در این روز افزایش دوباره ارزش معاملات خرد در این بازار رقم مربوطه را به حدود ۵۰۵۰ میلیارد تومان رساند. همچنین خالص خرید حقیقی به میزان ۳۱۰میلیارد تومان مثبت شد که خود گواهی بر افزایش اقبال به سمت بازار سرمایه است.اینطور که به نظر میآید، تشدید ریسکهای سیستماتیک شرایطی را پدید آورده که در کنار رشد قیمت دلار، سرمایهگذاران خود را بیشتر از گذشته برای بازگشت به روند صعودی تورمی در بازار سرمایه آماده کردهاند. با این حال قیمتگذاری دستوری مانعی است که بنا بر تجربه تحت هر شرایطی ممکن است به جان بازارها بیفتد و به بهانه محافظت از مردم عادی، تیشه به ریشه منافع سرمایهگذاران و اصول پذیرفتهشده علم اقتصاد بزند.

جهش دلار به نفع بازار

افزایش قیمت ارز، در نخستین ساعات شروع بازارها در روز شنبه، روی بازار سهام اثر گذاشت تا افزایش ریسکهای سیستماتیک در کلیت اقتصاد کشور در نهایت به کام سرمایهگذاران تمام شود. در این روز شاخص کل بورس تهران به میزان ۶۶/ ۲ درصد رشد کرد تا گام بیش از ۳۴هزار و ۹۰۰واحدی نماگر اصلی بورس، سطح این شاخص را به محدوده یکمیلیون و ۳۵۱هزار واحد برساند. بر این اساس اگر رشد قیمتهای ۸ خرداد را که به افزایش شاخص بورس به میزان ۷۲/ ۲ منجر شد، لحاظ کنیم، افزایش روز شنبه شاخص کل، دومین صعود قدرتمند در سال ۱۴۰۰ است. اینطور که به نظر میرسد، بازهم قرار است انتظارات تورمی به داد بازارها برسد. در حالی که تا چندی قبل همهمه فصل مجامع به پا بود و بسیاری از سرمایهگذاران سعی داشتند با خرید سهام بنیادی به انتظار اثرگذاری سود بر قیمت سهام بنشینند، حالا یکهتازی اخبار سیاسی و اقتصادی شرایطی را فراهم کرده که رشد قیمت دلار بر قیمت سهام در بازار سرمایه بیفزاید. طبیعتا در چنین حالتی شرکتهایی با قیمتگذاری دلاری محصولات در خط مقدم افزایش تقاضا قرار میگیرند. به همین دلیل در پایان معاملات روز گذشته بیشترین اثر مثبت بر شاخص کل از جانب نمادهایی بود که صادرات محور بودند یا قیمتگذاری محصولات در آنها بر مبنای بهای جهانی کالاهای اساسی تعیین میشد. بر این اساس مهمترین محرک رشد دیروز بازار سهام، رشد نرخ دلار پس از خبرهای برجامی پایان هفته بود که با توجه به اینکه ۶۰درصد نمادهای بورس، صادراتمحور هستند، اثر قابل توجهی بر محاسبه شاخص کل داشت.

در این روز نمادهای «میدکو»، «فملی» و «فارس» بیشترین اثر را بر رشد ۶۶/ ۲درصدی نماگر اصلی بازار سهام داشتند. به جز این نمادها سایر نمادهای اثرگذار بر این نماگر تمامی تحت تاثیر بهای دلار پیشروی کردند. روز گذشته قیمت دلار در کانال ۲۶هزار تومان ماند و این امر سبب شد اقبال عمومی مجددا به سمت بازار سرمایه بازگردد.

روز گذشته از مجموع ۳۳۴نماد معاملهشده در بورس، ۲۴درصد از کل نمادهای بورسی معادل ۸۰نماد صف خریدی به ارزش ۵۰۴میلیارد تومان را به ثبت رساندند و در مقابل شاهد شکلگیری صف فروش در ۳۳نماد بورسی (۱۰درصد) به ارزش ۳۵۰میلیارد تومان بودیم. لازم به ذکر است که صف خرید دیروز یکی از پرارزشترین صفهای خرید از ابتدای سال جاری بوده است. در حال حاضر میتوان با تداوم روند کنونی در روزهای آتی با اطمینان بیشتری نسبت به پایداری تقاضا در بازار سرمایه صحبت کرد.

در حالی که تا چندی قبل بیش از ۷۰درصد نمادهای مجاز بورسی با صف فروش مواجه بودند، در حال حاضر تعداد نمادهای دارای صف فروش به حدود ۱۰درصد رسیده و عدمموازنه میان عرضه و تقاضا بهطور کامل به نفع خریداران تغییر کرده است.

همین امر سبب شد در روز گذشته ارزش معاملات مجددا به بالای ۵هزار میلیارد تومان برسد. مقدار دقیق رقم یادشده ۵۰۵۰میلیارد تومان بود.

در این روز همچنین خالص خرید سهام حقیقی ۳۱۰میلیارد تومان بود که ثبت این رقم حکایت از اقبال دلاری خریداران به تورمیشدن بازار سهام دارد. این پنجمین خالص خرید بازار سرمایه در سال جاری است.

بورس را چه میشود؟

چه شد که اعداد و ارقام به ثبترسیده در بورس در دومین هفته از معاملات مردادماه این رشد قابل توجه را به ثبت رساند؟ اینطور که از شواهد برمیآید، با آرام گرفتن قیمت دلار در کانال ۲۵هزار تومانی طی هفتههای گذشته، آن هم در شرایطی که انتظار میرفت مذاکرات احیای برجام با اندکی وقفه در دولت ابراهیم رئیسی از سر گرفته شود، به خودی خود نشان از آمادگی نسبی بازارها برای کسری بودجه سالجاری داشت.

با این حال حرف و حدیثهایی که در روزهای پایانی هفته اخیر درباره تضعیف احتمال توافق برای احیای برجام به گوش رسید، سبب شد انتظارات تورمی تشدید شود و بهای دلار بهآسانی برای ساعاتی از ۲۶هزار تومان عبور کند. اینطور که به نظر میرسد با توجه به وقفه یکساله از پایان دور قبلی رونق در بازار سهام، فعالان این بازار بیش از هر وقت دیگری خود را برای قرار گرفتن در مسیر تندباد تورم آماده کردهاند و این احتمال وجود دارد که ماشین بیترمز رشد نقدینگی، اقتصاد کشور را به بیراهه ببرد.

البته باید توجه داشت که رویکرد اصلی سیاستگذاران درباره بازگشت به برجام هنوز کاملا مشخص نیست و معلوم نشده پاسخ طرف آمریکایی در عمل به اظهار بیمیلی طرف ایرانی چه خواهد بود، اما این ریسک وجود دارد که در شرایط کنونی که هم قیمتها در داخل رو به صعود میگذارند و هم در بازارهای جهانی بهای کالاهای اساسی در حال افزایش است، قیمتگذاری دستوری مجددا راه را برای تضییع منافع سرمایهگذاران فراهم کند.

تمامی این عوامل آن هم در شرایطی که رویکرد اقتصادی دولت آینده هنوز حتی سر سوزنی روشن نشده است، خود به عدم اطمینانی میانجامد که در نهایت بیشتر از گذشته بر سردرگمیها میافزاید. هنوز مشخص نیست آیا دولت بعدی نیز در نظر دارد مانند گذشتگان بر طبل توخالی قیمتگذاری دستوری بکوبد یا با لحاظ کردن اراده جمعی حاکم بر اقتصاد که در قیمتهای بازار نمایان میشود، درصدد حفاظت از منافع واقعی سهامداران برخواهد آمد.

مسلما در صورتی که این خواسته محقق شود، میتوان انتظار داشت سرمایهگذاری بلندمدت بیش از گذشته موردتوجه مردم قرار بگیرد.

امتیاز مثبت بازارهای جهانی

همانطور که پیشتر نیز اشاره شد، بازارهای جهانی در روزهای پایانی هفته اخیر ارقام خوبی را به ثبت رساندند. بر این اساس معاملات هفته جاری در بورس در حالی آغاز شده است که به نظر میرسد حداقل در بخش فلزات اساسی وضعیت بازارهای جهانی بهبود یافته و این احتمال وجود دارد که استراحت طولانی رخداده در روند صعودی در این محصولات به اتمام برسد. این امر حکایت از این دارد که در بازار سرمایه نیز احتمال افزایش قیمت در سهام فولادی و سایر فلزات رنگین و اساسی وجود دارد.

در محصولات شیمیایی نیز گزارشهای فصلی و ماهانه توانسته نقش مهمی در بهبود تقاضا در این روزها داشته باشد. خبرها حکایت از آن دارد که هماکنون سرمایهگذاران فعال در این صنعت نیز با امیدواری به این بخش از اقتصاد کشور نگاه میکنند و آمار مناسب تولید و فروش در این بخش از بازار سرمایه را در کنار رشد قیمت دلار به فال نیک گرفتهاند.

شبه قیمتگذاری دستوری

روز گذشته بخش منفی بازار سرمایه بیشتر در نمادهای کوچک بازار خلاصه میشد که آنها نیز طبیعتا بعد از یک دوره رشد ممکن است با رکودی نسبی مواجه شوند. با این حال باید توجه داشت که خطر زیان بسیاری از صنایع این شرکتها را نیز در نهایت در مقابل تورم ناگزیر به افزایش قیمت خواهد کرد.

با توجه به آنچه اتفاق افتاده است، میتوان اینطور برداشت کرد که مهمترین خبر پیش روی بازار در هر شرایطی اخبار مربوط به قیمتگذاری دستوری خواهد بود. در ماههای اخیر شاهد بودیم که بازار سهام، چه در بخش بورس و چه در بخش فرابورس، بیش از هر چیز به خبر برداشته شدن یا تشدید قیمتگذاری دستوری واکنش نشان داده است. این در حالی است که در صورت نبود این مانع بزرگ، هم سهامداران بخشهایی مانند خودرو و لبنیات میتوانستند به قیمت بازار کسب سود کنند و هم تنش در میان سرمایهگذاران فولادی در ماهها و سالهای اخیر تا این حد افزایش نمییافت.

در حالی که دولتها یکی پس از دیگری میآیند و میروند، آنچه در طول چند دهه اخیر در اقتصاد ایران جا خوش کرده، داشتن نگاه دستوری به قیمتها است که در نهایت با نام حمایت از اقشار ضعیف به کار گرفته شده است. این در حالی است که تمامی این سیاستها در نهایت با شکست مواجه شده و نهتنها در حمایت از اقشار ضعیف راه به جایی نبرده، بلکه هر بار تاریخ را تکرار کرده و به جز توزیع رانت نتوانسته است ارمغانی برای اقتصاد ایران حاصل کند.

بدون دیدگاه